„Wieso hat da vorher keiner was gesagt? Es muss doch irgendwelche Signale geben, damit man da vorher rauskommt!“

Selten hört man diese Frage vor einem kapitalen Kurseinbruch, ob der nun offiziell als Crash (-10 Prozent an einem Tag in einem Index) daherkommt oder in Raten, ist für den Anleger, der sich da auf der falschen Seite wiederfindet, eher zweitrangig. Meist taucht diese Frage erst danach auf, wenn es zu spät ist.

Diese Signale, die gibt es in der Tat. Aber auf diese Frage muss man zweigeteilt antworten.

Ein Crash kommt immer mit Warnsignalen

Erstens muss man klar unterstreichen, dass ein Crash so gut wie nie aus heiterem Himmel, also mitten in einen gesunden Aufwärtstrend hinein, auftaucht. Was bedeutet: Ein Investor, der sich an der Charttechnik orientiert und, wie man es immer tun sollte, konsequent Stoppkurse setzt, wäre normalerweise in einem Crash entweder längst vorher ausgestiegen oder sogar Short. Dazu finden Sie viele weitere Informationen in unserem Artikel „Wie ein Crash entsteht“ – klicken Sie einfach auf den vorstehenden Link, um zu diesem Artikel zu gelangen.

Zweitens gibt es immer wieder eine ganze Reihe von Experten, die kurz vor einem Crash auf die Zunahme von Warnsignalen hinweisen. Dass der Crash dann sicher kommt oder an welchem Tag genau er auftritt, ist in keinem Fall vorhersagbar, auch mit der größten Erfahrung nicht. Warum – dazu gleich mehr. Entscheidend ist: Diejenigen, die von einem solchen Crash überrumpelt werden, haben diese Warnungen im Vorfeld nicht hören wollen, weil sie zu sehr davon überzeugt waren, dass die Kurse sicher schon bald wieder steigen werden.

Was den Auslöser eines Crashs angeht, denken nahezu alle Marktteilnehmer falsch!

Wie gesagt, ja, es gibt sie, die Warnsignale … dazu noch einmal der Querverweis auf den Beitrag „Wie ein Crash entsteht“. Und nicht nur das, es gibt auch einige ganz unmittelbare Indizien, vergleichbar mit unruhig werdenden Tieren ganz kurz vor einem Erdbeben, die Vorboten sein können. Die werden wir uns im Folgenden ansehen. Aber entscheidend ist zu verstehen:

Ein Crash ist eine immer weiter zunehmende Flut an Verkäufen, während zugleich immer weniger Anleger kaufen wollen. Eine solche Situation kann nur entstehen, wenn die Anleger von einem größer als erwarteten Abgabedruck überrascht werden, eine als sicher geglaubte charttechnische Unterstützung wider Erwarten doch fällt, ein Abwärtstrend einfach keinen Boden findet. Kurz:

Ein Crash entsteht, weil etwas auf einmal völlig anders läuft als, die meisten dachten.

Und das heißt doch schon: Ob der Crash kommt, wann er kommt, auf welchem Kursniveau und wie weit er dann reicht, ist nicht vorhersehbar, denn gerade weil er es nicht ist, entsteht er ja! Was auch bedeutet:

Die weitverbreitete Annahme, es bedürfte eines besonderen Ereignisses in Form eines letzten Tropfens, der das Fass zum Überlaufen bringt, ist falsch! Das kann in Ausnahmefällen so sein. aber das Grundprinzip ist ein anderes, das der Kettenreaktion, auch Verkaufslawine genannt. Das heißt:

Ein Crash ist nichts anderes als eine besonders extreme Kettenreaktion.

Crash = Verkaufslawine XXL

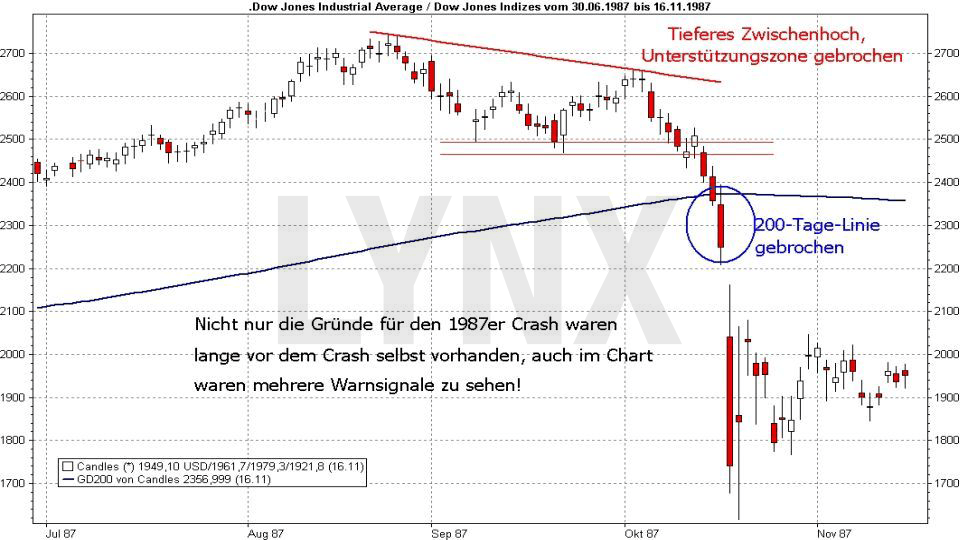

Eine solche Kettenreaktion finden wir gar nicht so selten. Aber nur selten wird sie so extrem, dass daraus ein Crash entsteht. Sehen wir uns dazu zunächst einmal den Verlauf des 1987er-Crashs beim Dow Jones an, so, wie wir ihn schon in dem Artikel „Wie ein Crash entsteht“ abgebildet hatten:

Wir sehen hier, dass der Dow Jones bereits in den Tagen vor dem Crash klar bärische Signale generiert hatte. Diejenigen, die am Tag vor dem Crash wegen des Bruchs der 200-Tage-Linie ausgestiegen waren, hatten auf entsprechende Warnsignale reagiert und alles richtig gemacht. Aber:

Der Bruch der 200-Tage-Linie alleine ist kein zwingender Auslöser für einen Crash. Damit soll nur eines klar gemacht werden: Crashs entstehen normalerweise in einem ohnehin schon bärischen Umfeld. Dass es im Fall des Oktobers 1987 aber zu einem Crash kam, lag daran, dass mehrere ganz kurzfristige Elemente zusammenkamen und dadurch eine Kettenreaktion entstand. Dazu gleich mehr, sehen wir uns vorher noch den Dow Jones im November 2018 an:

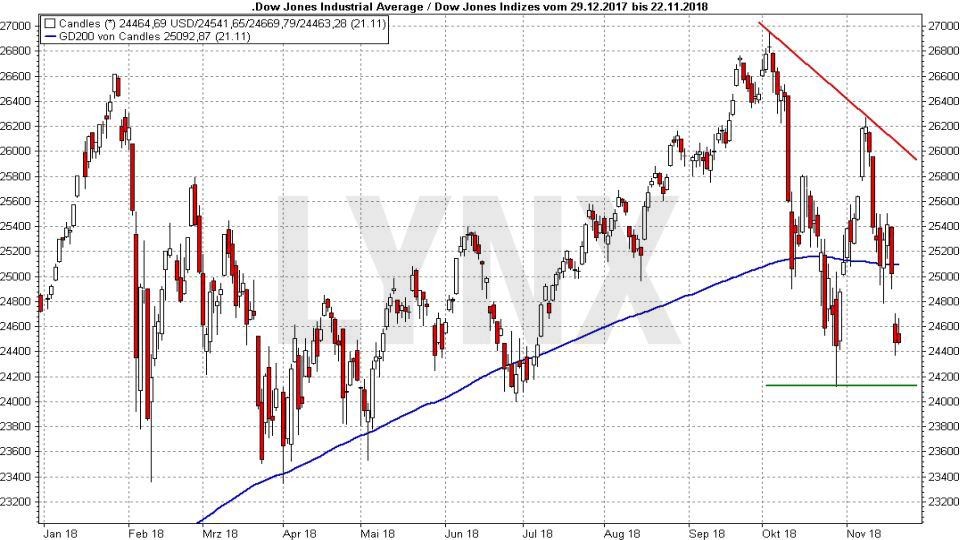

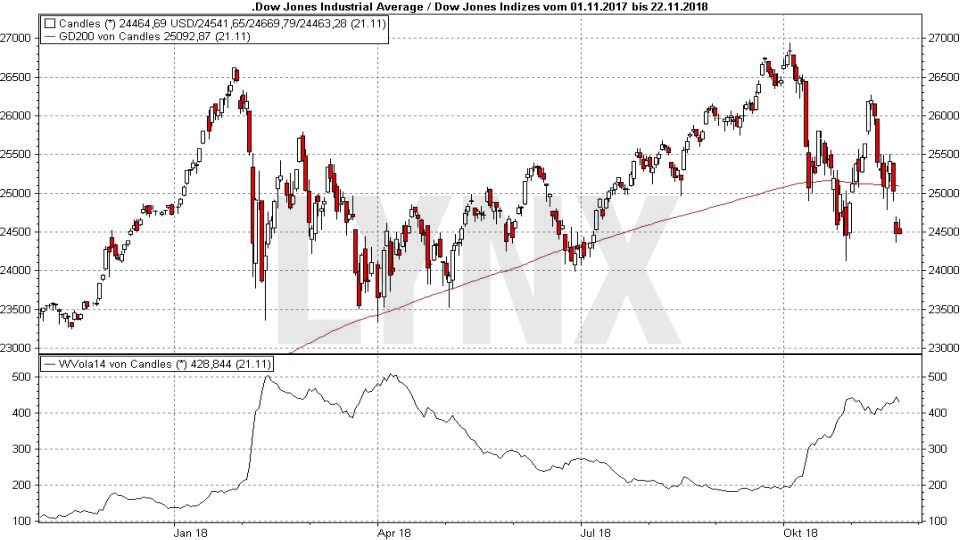

Sie sehen, dass der Dow Jones die 200-Tage-Linie in diesem Jahr bereits mehrfach getestet und kurzzeitig unterboten hatte. Trotzdem kam es bislang nicht zum Crash oder auch „nur“ zu einem kapitalen Kurseinbruch von fünf bis zehn Prozent an einem Tag. Aber:

Mit jedem neuen Test steigt die Gefahr, dass es doch dazu kommt!

Zumal beim Blick auf den Dow Jones Chart auffällt, dass der Index bei jedem Test tiefer rutscht, die Rückeroberung der 200-Tage-Linie immer schwerer fällt. Das ist ein Warnsignal. Und wir sehen hier auch etwas anderes: Wir haben zwar auch hier ein tieferes Zwischenhoch, so wie 1987. Aber das Tief dazwischen, die Nackenlinie, deren Bruch ein zusätzlich negatives Signal generieren würde, ist noch nicht unterboten, weil sie durch das Tief beim vorherigen Bruch der 200-Tage-Linie definiert wird. Dieses Tief liegt bei 24.122 Punkten. Erst, wenn das gefallen wäre, hätten wir eine ähnliche Konstellation wie 1987. Wobei es auch dann nicht zu der für einen Crash nötigen Kettenreaktion kommen muss. Aber die Wahrscheinlichkeit dafür wäre dann deutlich höher. Was passiert da konkret?

Wie eine Verkaufslawine entsteht

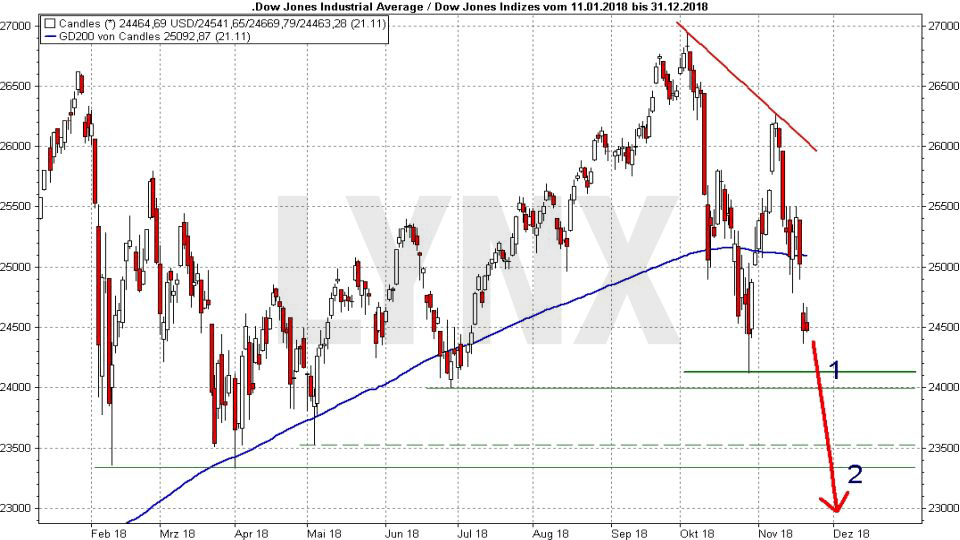

Einfach ausgedrückt entsteht eine solche Kettenreaktion, die wie eine Lawine abläuft, weil sie immer größere Abgaben auslöst. Dadurch, dass der Bruch einer Chartmarke Verkäufe auslöst, die so stark sind, dass sie den Kurs durch die nächste Unterstützung drücken, was wiederum weitere und noch größere Verkäufe auslöst. Spielen wir dieses Szenario einmal beim Dow Jones in der Situation von Mitte November 2018 durch:

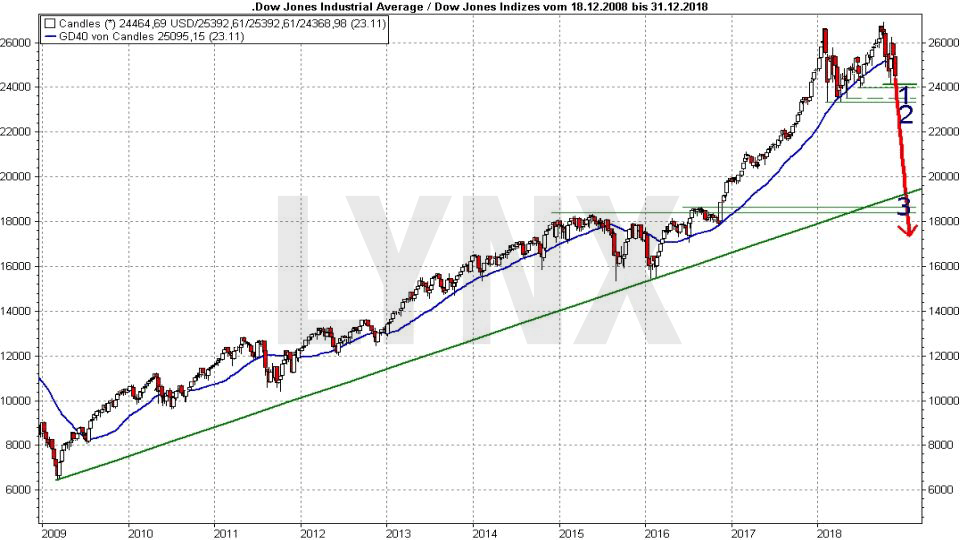

Eine Kettenreaktion würde dann entstehen können, wenn das Zwischentief vom Oktober bei 24.122 Punkten brechen würde. Das würde Abgaben auslösen, die das nächstliegende Supportlevel, das Tief der Jahresmitte bei 23.997 Punkten (1), gleich in einem Aufwasch mit unterbieten würden. Das könnte genug Schwung erzeugen, in den Bereich des bisherigen Jahrestiefs zu geraten, das bei 23.344 Zählern liegt. Würde der Druck zu diesem Zeitpunkt noch groß genug sein, um diese Unterstützung ebenso zu brechen (2), kann das dadurch markierte neue Jahrestief zusätzliche, große Verkaufsorders auslösen. So sehr, dass passiert, was wir im folgenden Chart theoretisch dargestellt haben, nämlich den Bruch der langfristigen, übergeordneten Trendlinie aus dem Jahr 2009 um 19.200 Punkte?

Theoretisch ja, speziell in der heutigen Zeit, denn: Das Volumen der auf Kredit gekauften Börsenpositionen in den USA ist so hoch wie noch nie, der Performancedruck der Fonds ebenso. Hinzu kommt, dass viele Fonds so groß geworden sind, dass sie in kritischen Situationen immer die Flucht nach vorne antreten. D.h. sie kaufen, statt auszusteigen, weil sie viel zu groß geworden sind. Um ihre Barreserve auch nur zwei, drei Prozent zu erhöhen, müssten sie derartig große Volumina auf den Markt werfen, dass sie damit den Kurseinbruch, dem sie entkommen wollen, selbst auslösen würden. Aber natürlich erhöht diese „Flucht nach vorne“ ihre Risikoexposition nur immer weiter, was zu Panikreaktionen führen kann, wenn diese „Taktik“ schiefgeht.

Und nicht zuletzt deswegen, weil immer mehr Aktivitäten durch computergesteuerte Handelsprogramme abgewickelt werden, die bei entsprechend bärischen Signalen im Chart konsequent verkaufen, immer weiter Short gehen und eines ganz sicher nicht tun: Kaufen, um die Lawine aufzuhalten.

Aber das heißt nicht, dass es in Kürze zu einem Crash kommen muss. Das muss es NIE! Daher ist es nicht ratsam, auf einen solchen Crash zu wetten, einfach mal mit großem Geld Short zu gehen und abzuwarten. Denn wird eine kritische Situation bereinigt, pflegen die Kurse umso schneller zu steigen. Ob das gelingt, weiß man nie vorher, aber wenn es zu einer solchen Rallye kommt, wären die Verluste bei großen Short-Trades immens, daher:

Es ist immer ein absolut unkalkulierbares Risiko, auf einen Crash zu wetten!

Der nächste Crash kommt. Ganz sicher

Eines ist sicher: Es ist nicht die Frage, ob der nächste Finanzcrash kommt, sondern nur wann. Es hat immer Kursstürze gegeben und es wird sie immer wieder geben.

Aber: Es ist ebenso fatal, die Vorboten eines Crashs einfach zu ignorieren. Um die wahrzunehmen, muss man sie natürlich kennen. Den ersten haben wir jetzt bereits kennengelernt: Eine grundsätzlich bereits bärische charttechnische Konstellation. Aber es gibt weitere, potenzielle „Vorboten“. Sehen wir uns einige an:

Typische Vorboten eines möglichen Crashs

Eine deutlich zunehmende Volatilität, d.h. Schwankungsintensität. Einerseits in Bezug auf klassische Messgrößen wie den im Folgenden im Chart unten mit abgebildeten Wilder’s Volatility Index. Wenn der ungewöhnlich weit steigt und vor allem nicht zügig wieder fällt, ist das ein Warnsignal. Wobei Sie in diesem Chart sehen: Der sehr hohe und lange „oben“ notierende Wilder’s Volatility Index war auch im ersten Quartal 2018 zu beobachten. Und ja, damals hätte es jederzeit zu einem Crash kommen können. Noch einmal sei hervorgehoben:

Es gibt niemals eine Situation, in der man heute sicher vorhersagen könnte, dass es morgen zum Crash kommt. Man kann aber höhere Risiken hierfür identifizieren und entsprechend wachsam sein.

Was die Volatilität angeht, ist vor allem das Kursverhalten innerhalb eines Tages wichtig. Nur ist das durch normale Indikatoren schwer messbar, da ist schlicht konsequente Beobachtung erforderlich. Konkret muss man auf Folgendes achten:

Wenn es innerhalb der Handelssitzungen immer öfter zu blitzschnellen Bewegungen in beide Richtungen kommt, ist das eine Zeichen dafür, dass die Nerven der Marktteilnehmer dünner werden und sie nicht, wie es klug wäre, daraufhin ihren Kapitaleinsatz reduzieren, sondern ihn erhöhen. Da kann es dann jederzeit zu solchen oben dargelegten Verkaufslawinen kommen.

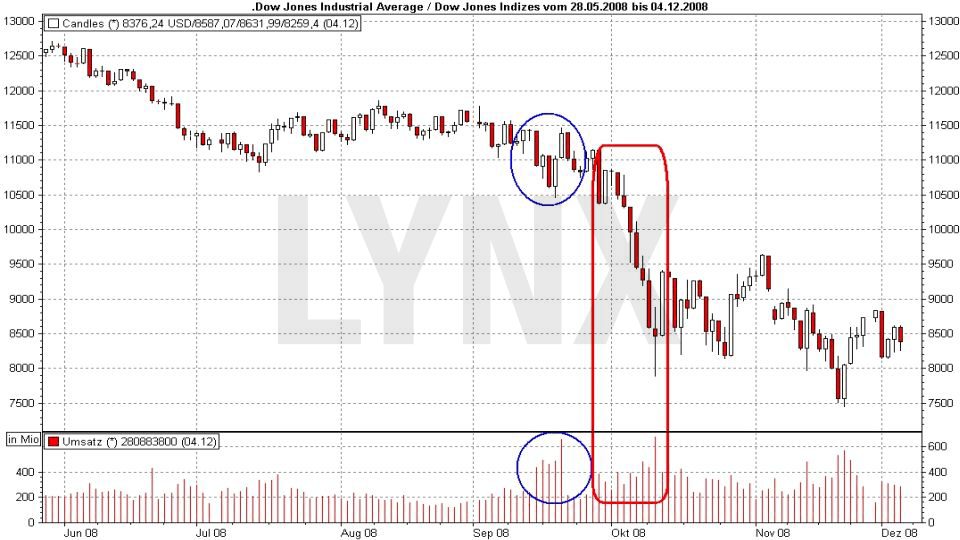

Interessant sind auch die Umsätze. Natürlich sind die gigantisch, wenn es zum Crash kommt. Aber oft ziehen sie auch vorher an, weil die Volatilität steigt, die Akteure mit mehr statt mit weniger Geld agieren, weil ihnen mit den Nerven auch die Vernunft abhandenkommt. Das gilt nicht für einzelne Aktien, bei denen ein Crash auch durch einzelne Nachrichten wie z.B. eine Gewinnwarnung zustande kommen kann, aber es gilt für Indizes. Schauen wir uns dazu den Fall des massiven Kurseinbruchs vom Oktober 2008 an, den sogenannten „Lehman-Crash“ (wenngleich weder die Pleite von Lehman Bros. alleine den Crash auslöste noch es rein von der Definition her ein echter Crash war):

Sie sehen, dass es vor der eigentlichen „Absturzphase“ im Oktober (im Chart rot markiert), in der die Umsätze Tat um Tag stiegen, eine Art „Warnphase“ gab (blau), in der es im September zu ganz außergewöhnlich starken Schwankungen und sehr hohen Umsätzen kam. Wobei diese Schwankungen im Chart relativ harmlos wirken, bis man auf die Skalierung blickt. Denn die Spanne, in der die Kurse da schwankten, umfasste immerhin sportliche zehn Prozent.

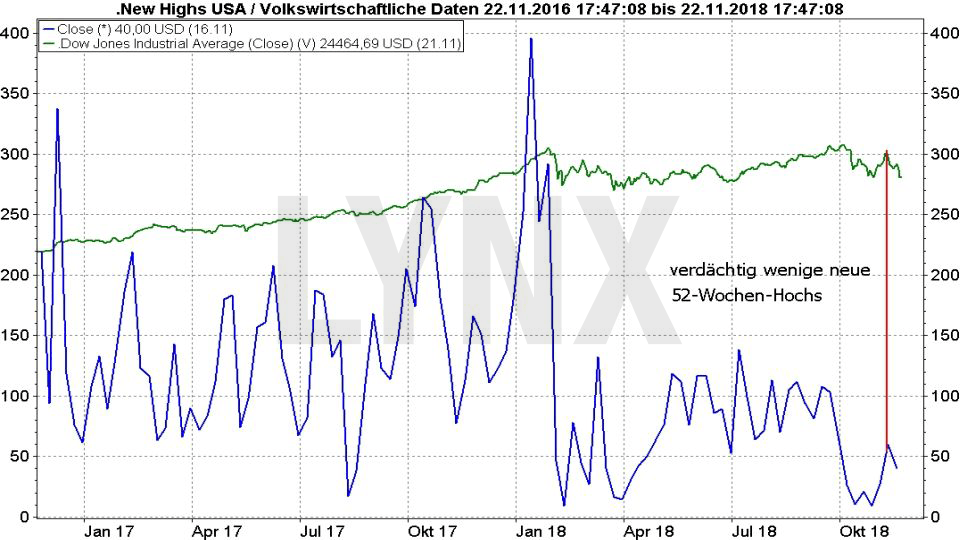

Ein dritter Vorbote großen Ungemachs für die Bullen ist die Indikation neuer 52-Wochen-Hochs. Das sind diejenigen Aktien, die auf den Zeitraum der letzten 52 Wochen gerechnet neue Hochs markiert haben. Das bezieht sich also nicht auf mögliche Allzeithochs, sondern ausschließlich auf diese Zeitspanne von 52 Wochen. Das sollten normalerweise an der New York Stock Exchange mit über 2.000 Aktien viele sein – wenn der Trend aufwärts weist. Aber auch im Zuge von Rallyes im Abwärtstrend sollten da 100, 150 Aktien diese Indikation aufweisen. Der folgende Chart zeigt:

Aktuell, im November 2018, ist da ein Warnsignal entstanden. Denn in der bis Anfang November laufenden, kräftigen Aufwärtsreaktion des US-Aktienmarkts (zum Vergleich im Chart grün der Dow Jones) sind von Aktien verdächtig wenige neue 52-Wochen-Hochs erreicht worden – in der Spitze kamen da gerade einmal 60 zusammen, was andeutet, dass diese Gegenbewegung weit führte, in sich aber schwach, instabil war. Das kann ein Vorbote für einen massiven Kurseinbruch sein, denn das unterstreicht: Die Bullen sind definitiv schwach!

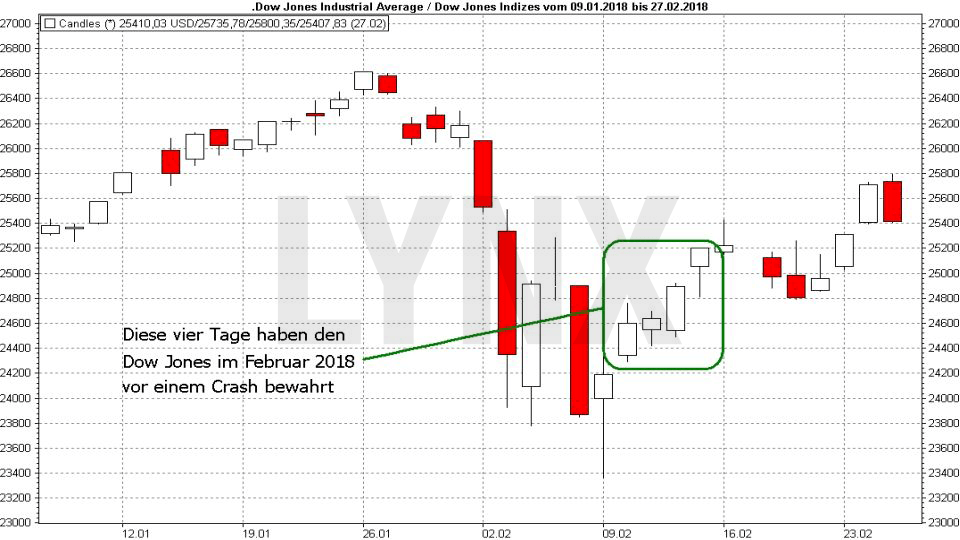

Auch wichtig ist der genaue Blick auf das Kursverhalten bei Gegenreaktionen. Sehen wir uns dazu die Phase Ende Januar/Anfang Februar 2018 an:

Zu dieser Zeit hätte zu einem Crash wirklich nicht viel gefehlt. Sie sehen, dass eine erste Gegenreaktion nach zwei sehr, sehr schwachen Tagen Anfang Februar gleich am Folgetag auf erneuten Abgabedruck traf, der wiederum einen Tag später die nächste lange rote Kerze zur Folge hatte.

Das neue Tief am Tag darauf konnte aber abgefangen werden, am 9. Februar schaffte es der Dow Jones, sich am Ende ins Plus zu retten. Das war schon mal gut. Aber wäre es am nächsten Tag gleich wieder zu Verkäufen gekommen, es hätte zum Crash kommen können. Im Gegenteil aber tauchten vier Tage auf (grün markiert), an denen der Index immer über dem Eröffnungskurs schloss. Das reichte, um die Verkäufer erst einmal auszubremsen. Wenn diese vier Tage nicht gewesen wären, es hätte jederzeit zur nächsten langen roten Kerze kommen können, die dann nicht nur 1.000 Punkte umfasst hätte, wie das am 8. Februar der Fall war, sondern 2.000 oder mehr Punkte!

Fazit: Man muss genau in die Kurse hineinhören!

Zusammenfassend kann man zwei Dinge festhalten:

Auch, wenn sich Warnsignale und unmittelbare Vorboten häufen, es gibt nie eine Garantie, dass es zu einem Crash kommt, weil die Kettenreaktionen, die ihn ausmachen, aus der Situation heraus geboren werden. Erst recht keine Garantie gibt es, natürlich, dass es nicht dazu kommt. Und:

Man muss genau hinsehen. Ein offenes Ohr und Auge sind zwingend, um rechtzeitig zu reagieren … wobei man, wie eingangs erklärt, eigentlich so gut wie nie Long sein könnte, wenn es zum Crash kommt, weil Crashs üblicherweise in einem bereits bärischen charttechnischen Umfeld auftauchen. Wer starre Meinungen hat, stur mit seinem Depotbestand denkt, Stoppkurse ignoriert und Warnsignale ebenso, der hingegen sitzt mit im Boot, wenn es plötzlich auseinanderbricht.

Sie möchten an der Börse professionell Aktien handeln?

LYNX bietet Ihnen den Börsenhandel von Aktien und anderen Wertpapierklassen direkt an den Heimatbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads. Sie haben über LYNX außerdem die Möglichkeit Aktien leer zu verkaufen, um auch von fallenden Aktienkursen zu profitieren.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Sie möchten ausländische Aktienkurse in Euro umrechnen? Dann nutzen Sie unseren Währungsrechner für über 130 Währungen.

Alles zum Thema Börsencrash

- ALADDIN: Bringt dieses Super-Programm den Crash?

- Wie ein Crash entsteht – und wie Sie dann vorgehen sollten

Das müssen Sie als Trader wissen!

- Die sechs wichtigsten Kaufsignale – Da muss man dabei sein

- Die fünf wichtigsten Verkaufssignale

- Money Management: Die wichtigste Disziplin für Trader

- Portfoliomanagement: So verwalten Sie Ihr Depot

- Strategien bei der Aktienauswahl: So finden Sie die besten Aktien für Ihr Depot

Artikelserie: Die Technische Analyse – Lassen Sie Charts für sich arbeiten!

- Trends, Widerstände und Unterstützungen: Das Fundament jeder Analyse

- Trendwende- und Konsolidierungsformationen: Die wichtigsten Chartmuster in Trends

- Markttechnik: Mit diesen Indikatoren sind Sie komplett ausgerüstet

- Absicherung: Stoppkurse richtig setzen

- Candlestick-Charts: Was diese Charts alles können

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen