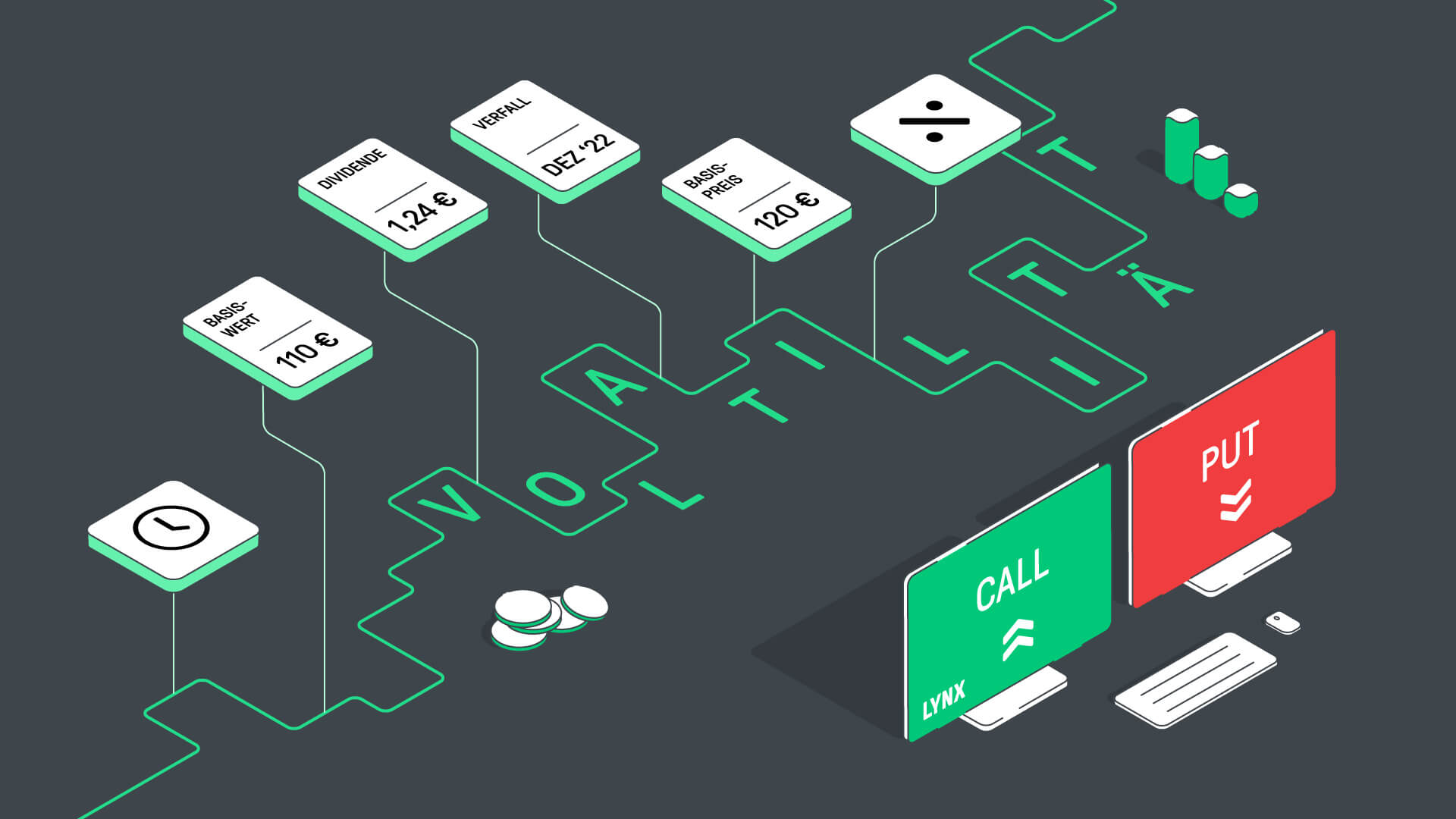

Der Preis von Optionen richtet sich nach sechs Faktoren. Diese sind:

- der Kurs des Basiswerts,

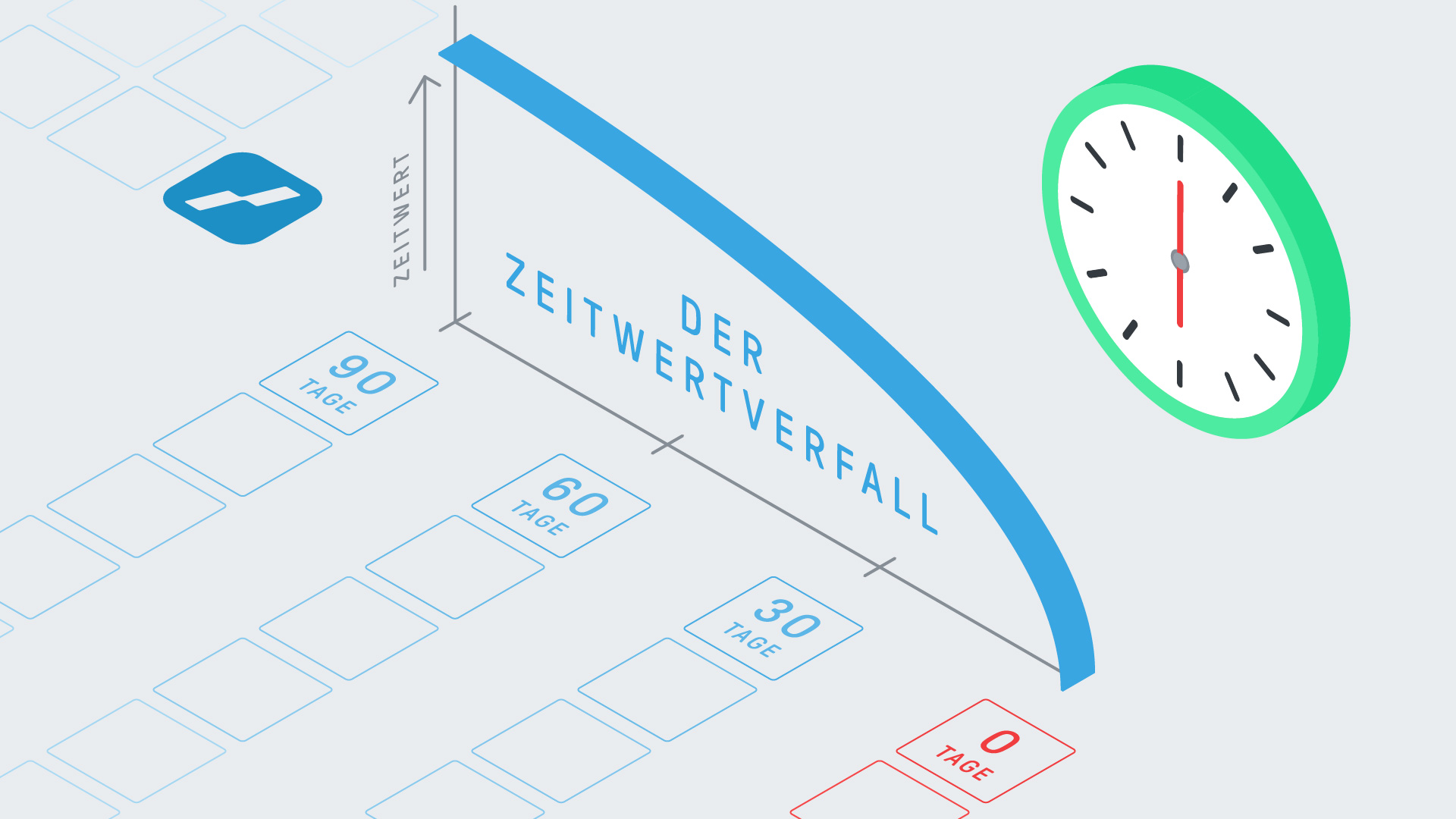

- die Laufzeit der Option,

- der Ausübungspreis,

- der risikofreie Zinssatz am Markt,

- die Dividende und

- die erwartete (implizite) Volatilität.

Volatilität in der Praxis

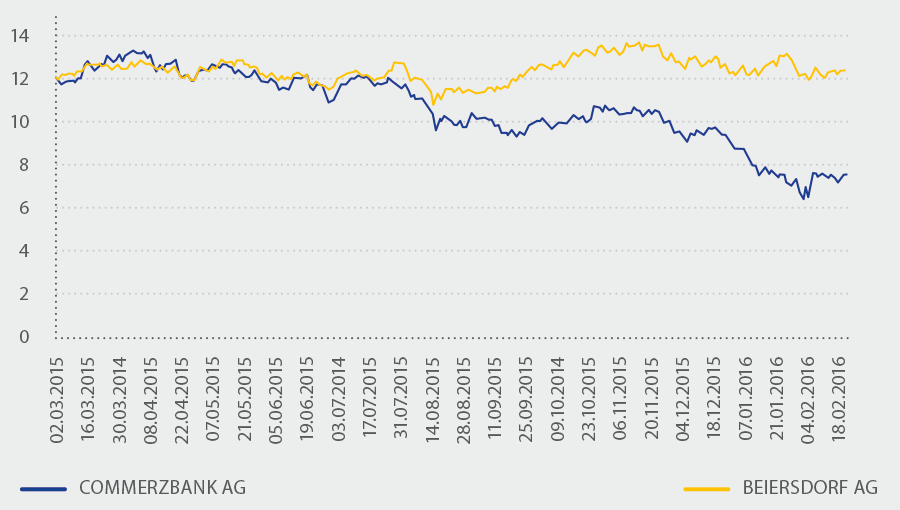

Volatilität ist ein anderes Wort für die Schwankungsbreite eines Aktienkurses oder des Preises eines anderen Finanzinstruments innerhalb eines bestimmten Zeitraums. Bei einer stabilen Aktie, wie z. B. von der Beiersdorf AG, ist die Volatilität relativ gering, denn die Kursschwankungen sind im Allgemeinen recht moderat. Sehen wir uns dagegen die Commerzbank-Aktie an, dann fällt auf, dass diese Aktie immer wieder größeren Kursschwankungen unterliegt. Deshalb sollte die Commerzbank-Aktie eine deutlich höhere Volatilität als Beiersdorf aufweisen. Genau das ist auch der Fall, wie aus der folgenden vereinfachten Grafik hervorgeht.

Die Volatilität einer Aktie oder eines Indizes wird standardmäßig auf Jahresbasis berechnet und als Prozentsatz angegeben. Dabei muss der Optionsanleger zwei verschiedene Arten Volatilität unterscheiden: Die historische Volatilität und die implizite Volatilität. Die historische Volatilität bezieht sich auf die Kursentwicklung in der Vergangenheit, während sich die implizite Volatilität auf die erwarteten Schwankungen in der Zukunft bezieht. Wenn ein Basiswert eine implizite Volatilität von 24% besitzt, dann wird dadurch ausgedrückt, dass die erwartete Schwankungsbreite auf Jahresbasis 24% beträgt. Um die Volatilität auf Tagesbasis auszurechnen, wird dieser Prozentsatz durch 16 geteilt, der Wurzel aus 256, der ungefähren Anzahl der Handelstage pro Jahr.

In den meisten Optionsmodellen wird von 252 Handelstagen ausgegangen. Zur Vereinfachung (die Wurzel aus 252 beträgt 15,8745), wurde diese Zahl auf 16 aufgerundet. Eine Volatilität von 24% auf Jahresbasis entspricht also einer Volatilität von 1,5% auf Tagesbasis (24% geteilt durch 16). Hat ein Basiswert eine jährliche Volatilität von 48%, dann beträgt diese auf Tagesbasis entsprechend 3%. Je höher die Volatilität, desto größer die Schwankungsfreudigkeit.

Das Volatilitätsbarometer VDAX

Zur Abschätzung der Volatilität der DAX-Werte eignet sich der Blick auf den so genannten VDAX. Er gibt die Volatilitätserwartungen aller Anleger für alle DAX-Optionen an der Terminbörse EUREX wieder. Denn letztlich orientieren sich die Investmenthäuser bei der Stellung der Optionspreise an den Vorgaben der Terminbörse. In der Praxis zeigt sich, dass der VDAX bei langsam steigenden DAX-Kursen fällt. Sinkt der DAX dagegen, steigt die implizite Volatilität sprich der VDAX deutlich an. Da die Profis ihre Erwartung in die Optionskurse einpreisen, gilt der VDAX auch als Stimmungsindikator oder auch als „Angstbarometer“. Je optimistischer die Profis sind, umso geringer ist die implizite Volatilität. Erwarten die Marktteilnehmer hingegen fallende Kurse, so steigt die implizite Volatilität

Unternehmensnachrichten und Volatilität

Wenn bei einem Unternehmen Quartalszahlen veröffentlicht werden, so führt dies häufig zu großen Kursschwankungen. Diese erwarteten Schwankungen spiegeln sich bereits im Vorfeld der Veröffentlichung in den Optionspreisen des jeweiligen Basiswertes wider. Dieses Phänomen ist beispielsweise bei amerikanischen Technologieaktien wie Apple, Google, Facebook und Twitter sehr ausgeprägt, da die Schwankungsbreite dieser Aktien insgesamt sehr hoch ist. In Amerika sind kurzfristige Optionen auf Technologieaktien mit wöchentlichem Verfall sehr beliebt. Der Preis der Optionen mit kurzer Laufzeit preist eine deutlich höhere implizite Volatilität ein, als Optionen mit langer Laufzeit. Indem man sich den Wert der am Geld liegenden Wochenoptionen des Call und Put ansieht, kann abgeleitet werden, auf welche Bewegung die Anleger setzen.

Ein ähnliches Phänomen ist bei Biotechnologie- oder Pharma-Unternehmen zu sehen, die auf Nachrichten der Food and Drug Administration (FDA) in den USA warten. Fortschritte im Zulassungsprozess eines neuen Medikaments können zu einem enormen Anstieg des Aktienpreises führen. Wenn das Medikament jedoch nicht genehmigt wird oder sich die Zulassung verzögert, so bricht der Aktienkurs oft stark ein. Die Preise der Optionen zeigen in solchen Situationen auch in welcher Größenordnung die von den Marktteilnehmern erwarteten Kursbewegungen liegen. Selbst eine implizite Volatilität von z.B. über 200% ist in Extremfällen nicht ausgeschlossen!