Die Technische Analyse ist, man muss es immer wieder betonen, keine exakte Wissenschaft. Es kommt immer wieder zu überraschenden Entwicklungen, die von außen auf die Märkte einwirken und die Lage manchmal auf den Kopf stellen. Deshalb ist es wichtig, dass man als Investor die ganze „Werkzeugkiste“ nutzt, die einem zur Verfügung steht, und sich nicht nur auf wenige Tools reduziert, um es sich einfacher zu machen. Je mehr Werkzeuge Sie nutzen, desto besser lässt sich ein Bild der Lage ermitteln und zu tauglichen Entscheidungen kommen, bei denen Sie ein dadurch verbessertes Chance/Risiko-Verhältnis auf Ihrer Seite wissen. Und dazu sind Grundkenntnisse zum Thema Candlestick-Charts absolut zu empfehlen.

Diese Darstellungsform der Kurse hat sich in den letzten Jahren allgemein durchgesetzt. Aber nur wenige wissen, was diese Candlesticks alles können! Sie bieten keine andere Form der Analyse, die Sie anstatt der klassischen Charttechnik und/oder der Markttechnik einsetzen. Sie bieten zusätzliche Informationen, die diese bisher behandelten Analyse-Tools ergänzen. Eine gute Sache – sehen wir uns das mal an!

Inhalt

Wie sind Candlestick-Charts aufgebaut?

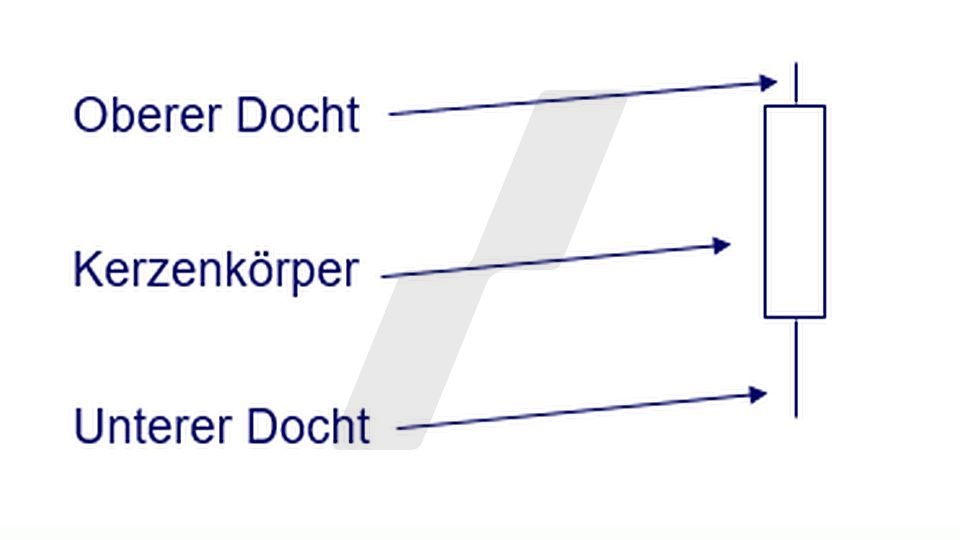

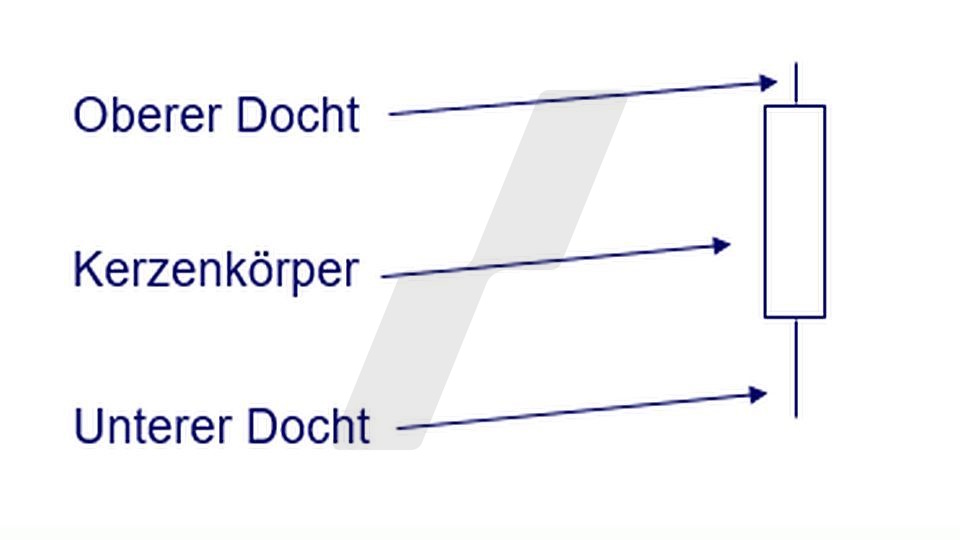

Jede Candle, also Kerze, besteht aus einem Kerzenkörper und dem sogenannten Docht. Die gesamte Länge der Kerze bildet die Handelsspanne des abgebildeten Zeitraums ab. Das kann eine beliebige Zeitspanne sein, sei es eine Minute, eine Stunde, ein Tag, ein Monat oder alles dazwischen – das Prinzip ist unabhängig vom gewählten Zeitraster.

Dabei liefert eine Candle eine Reihe von Informationen, die man in den früher üblichen Liniencharts gar nicht und in Balkencharts nur bei genauerem Hinsehen erkennt. Hier aber wird Folgendes sofort hervorgehoben:

War der Tag in sich betrachtet positiv oder negativ? Wenn er positiv war, weil der Schlusskurs über dem Eröffnungskurs lag, bekommt die Candle einen grünen Kerzenkörper (in einigen Darstellungsformen auch weiß). Lag der Schlusskurs hingegen unter dem Eröffnungskurs, färbt sich der Kerzenkörper rot. Damit sieht man auf einen Blick, ob eher Kaufinteresse oder Abgabedruck den Tag bzw. den gewählten Zeitraum dominiert hat.

Achtung: Die Farbe der Kerze bezieht sich ausschließlich auf den abgebildeten Zeitraum der Kerze selbst! Ob der Kurs zum Schlusskurs gegenüber der vorherigen Kerze höher oder tiefer liegt, wird durch die Farbe der Kerze nicht angezeigt. Das wird durch die Position der Kerze im Chart deutlich, so wie bei einfacheren Darstellungsformen auch.

Damit bietet diese Darstellungsform über die üblichen Aspekte der Chart- und Markttechnik hinaus ein zusätzliches Element: einen Blick auf die interne Struktur eines Handelstages oder, wie wir gleich sehen werden, mehrerer Tage, die dann wie ein „Block“, wie eine einzige Aussage funktioniert. Und das bedeutet …

… dass hier Wendepunkte in einem Kursverlauf früher sichtbar werden können als bei Trendwendeformationen der klassischen Charttechnik. Sie werden gleich entsprechende Beispiele sehen!

Wichtig: Achten Sie auf den Zeithorizont!

Die Aussagen einzelner Kerzen bzw. von Formationen sind ganz gezielt auf die kurzfristige Ebene beschränkt, das wird gerne übersehen. Eine Wendeformation im Candlestick-Chart hat normalerweise eine „Reichweite“ von wenigen Tagen bis zu ein, zwei Wochen – bezogen auf die Analyse auf Tagesbasis. Für weiter reichende Aussagen haben wir dann z.B. Trendwendeformationen der „alten Schule“ … d. h. über eine Zeitspanne von ein, zwei Wochen hinaus „übernimmt“ dann die klassische Charttechnik.

Denn ebenso wie alle anderen Tools der Technischen Analyse können Sie Candlesticks auf 15-Minuten-, Stunden- oder Tagesbasis ebenso einsetzen wie auf Wochen- oder Monatsbasis. Und es empfiehlt sich, das auch zu tun, denn auch andere Trader setzen die Candlesticks flexibel über die verschiedenen Zeithorizonte ein. Und bisweilen wird in einem Wochenchart sehr deutlich, was in einem Chart auf Tagesbasis übersehen werden könnte.

Sehen wir uns die wichtigsten Formationen bei den Candlesticks an, die man als Trader und Anleger kennen sollte:

Formationen bei Candlestick-Charts

Die Dojis: Eine „One-Man-Show“

Durch diese detaillierte Hervorhebung von Eröffnung, Schluss und der Relation zueinander erzählen Candles optisch die „Geschichte“ des abgebildeten Zeitraums. Und damit lässt sich besser erkennen, ob man sich eher in einem bullischen oder bärischen Umfeld bewegt. Unterstellen wir der Einfachheit halber, Sie würden eine Darstellung auf Tagesbasis wählen.

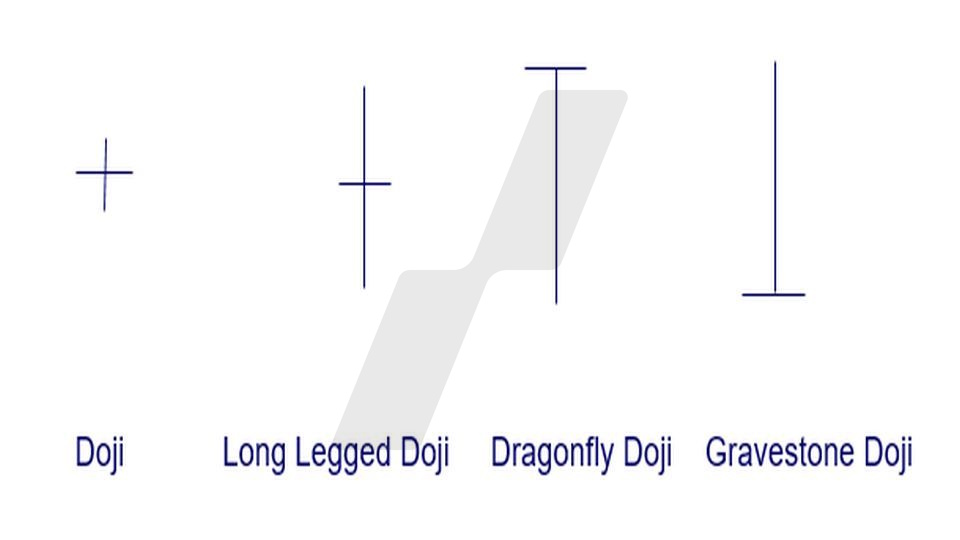

Selbst einzelne Kerzen können wichtige Informationen liefern, allen voran die sogenannten „Dojis“. Ein Doji ist eine Kerze, die entweder gar keinen oder nur einen sehr kleinen Kerzenkörper aufweist, was bedeutet, dass Eröffnungs- und Schlusskurs auf dem gleichen oder beinahe auf dem gleichen Niveau liegen. Was bedeutet das? Man könnte im ersten Moment meinen: gar nichts, der Tag endete ja mit einem Unentschieden. Aber oft verbirgt sich gerade da eine interessante Aussage, vor allem in Relation zu den „Dochten“, also zum Tageshoch bzw. Tagestief und der Position des Dojis zum Vortageskurs.

Dojis sind daher oft ein Teil von Candlestick-Formationen, die aus zwei oder drei Kerzen bestehen. Aber auch die vier Doji-Typen in der vorstehenden Grafik haben ihre eigene Aussagekraft.

Der „normale“ Doji zeigt nur an, dass ein Handelstag in der Tat mit einem Unentschieden ausging, da die beiden Dochte vergleichbar lang sind. D. h. man startete und endete in etwa in der Mitte der Handelsspanne. Taucht so etwas aber nach einer längeren und/oder starken Auf- oder Abwärtsbewegung auf, deutet das immerhin an, dass die Schwungkraft dieser Bewegung nachlässt, d. h. die vorher dominierenden Bullen oder Bären ihre Dominanz zumindest an diesem Tag verloren haben.

Bei einem „Long Legged Doji“ sind die Dochte auffällig lang. Das lässt die zusätzliche Aussage zu, dass dem letztendlichen Unentschieden ein volatiler Handel vorausging. D.h. man darf unterstellen, dass dieses „Patt“ nicht durch mangelndes Interesse und geringe Umsätze entstand, sondern Bullen und Bären durchaus sehr aktiv waren: Der Trend ist umkämpft und könnte, wenn einem solchen „langbeinigen“ Doji eine Kerze folgt, die dem vorherigen Trend entgegenläuft, einen Umkehrpunkt darstellen.

Beim Dragonfly Doji (bullisch) und dem Gravestone Doji (bärisch) ist die Aussage noch markanter. Ja, Eröffnung und Schluss liegen auf demselben Niveau, aber dem ging ein „Ausflug“ nach unten (Dragonfly) bzw. nach oben (Gravestone) voraus, der aber wieder zurückgenommen wurde, d. h. die Gegenseite hat die Bewegung abgefangen und wieder auf den Ausgangspunkt zurückgeführt. Das indiziert, wenn ein solcher Dragonfly-Doji z. B. nach einer mehrtägigen Abwärtsbewegung oder ein Gravestone-Doji nach einer Aufwärtsbewegung auftaucht, dass die kurzfristige Trendrichtung drehen könnte.

Hammer und Shooting Star

Noch markanter wird die Möglichkeit eines Richtungswechsels im kurzfristigen Trend, wenn Eröffnungs- und Schlusskurs nicht wie bei einem Dragonfly-Doji oder einem Gravestone-Doji auf etwa demselben Niveau liegen, sondern es innerhalb der Kerze gelang, einen Abstieg so zu drehen, dass der Kurs über der Eröffnung schloss (Hammer), oder aber eine Tages-Rallye so abzuverkaufen, dass der Schlusskurs unter der Eröffnung liegt (Shooting Star). Das ist ein Reversal, eine Umkehr, innerhalb eines Tages, einer Woche etc. und macht deutlich, dass die vorher dominierende Seite womöglich gerade die Kontrolle verloren hat. Hier das Beispiel eines „Hammers“ und eines „Shooting Star“ bei der Aktie der Deutschen Telekom:

Bullish/Bearish Engulfing Pattern

Die sogenannten Bullish/Bearish Engulfing Patterns sind typische Umkehrformationen, die aus zwei Kerzen bestehen und das Potenzial haben, die Richtung der vorherrschenden Trendbewegung zu ändern. Konkret sehen wir das an dem folgenden Beispielchart der RWE-Aktie auf Tagesbasis:

Links im Chart sehen wir zunächst ein Bullish Engulfing Pattern. Nach einem schwachen Handelstag eröffnet die RWE-Aktie im Minus und fällt weiter, dreht dann aber ins Plus und schließt sogar über dem Eröffnungskurs des Vortages. Das macht deutlich, dass die Bullen wieder da sind und die Bären die Kontrolle über den Trend verloren haben könnten. Ein solches Bullish Engulfing Pattern ist dann gegeben, wenn der Kurs eine weiße (oder in anderen Chartsystemen grüne) Kerze zeigt, die den Kerzenkörper der Vortageskerze komplett einhüllt. Wobei die Relevanz dieser aus zwei Kerzen bestehenden Formation umso größer wäre, je länger und intensiver die vorangegangene Abwärtsbewegung war.

Nach einer auf dieses Bullish Engulfing Pattern folgenden Aufwärtsbewegung entdecken wir dann im Juli 2025 bei der RWE-Aktie ein Bearish Engulfing Pattern: Eine lange rote Kerze „umhüllt“ die vorherige, d. h. die Eröffnung der zweiten Kerze liegt über, der Schlusskurs der zweiten Kerze unter dem Kerzenkörper des Vortags. Was steckt dahinter für eine „Story“? Nach einer Aufwärtsbewegung bedeutet das, dass der Tag zwar wie zuvor üblich mit Käufen begann, dann aber Abgaben einsetzten, die so weit führen, dass der Kurs sogar unter der Eröffnungs- und Schlusskursspanne des Vortags schließt. Das indiziert: Die Bullen könnten ihre Marktdominanz verloren haben.

Aber denken Sie daran: Das sind keine Formationen, die die Basis eines wochenlangen, neuen Trends sein müssten. Sie haben nur eine Prognose-Reichweite für einige weitere Kerzen, in diesem Fall Tage. Alles, was darüber hinausgeht, ist die Domäne der klassischen Charttechnik.

Morning Star/Evening Star

Ganz besonders markante und zuverlässige Wende-Formationen sind der Morning Star und der Evening Star. Wie alle Candlestick-Formationen tauchen sie in allen Zeitrastern auf. In unserem Beispielchart von Apple haben finden wir sie im Zeitraster auf Wochenbasis:

Ob nun beim bärischen Evening Star oder beim bullischen Morning Star, in beiden Fällen spielt sich ein „Machtwechsel“ über drei Kerzen hinweg ab.

Beim Evening Star haben wir zunächst eine weiße Kerze, die Teil eines bestehenden Aufwärtsimpulses ist. Ihr folgt dann aber ein Doji oder eine Kerze mit kleinem Kerzenkörper, die in Relation dazu einen ungewöhnlich langen oberen und/oder unteren Docht zeigt. Das indiziert schon, dass die Dominanz der Bullen nachlässt. Die dritte Kerze ist dann rot – der Richtungswechsel ist vollzogen.

Vice versa läuft es beim Morning Star: Nach einer Kerze mit kleinem Körper und langem Docht im Anschluss an eine rote Kerze indiziert eine lange weiße Kerze den „Machtwechsel“ bei der Marktdominanz zugunsten der Bullen. Besonders stark ist die Aussage solcher Formationen, wenn Eröffnung und Schluss der mittleren Kerze nicht die Körper der vorherigen und der folgenden Kerze berühren.

Einen Aspekt gilt es bei diesen Formationen zu beachten: Im Gegensatz zu den „Bullish/Bearish Engulfing Patterns“ benötigen die Morning und Evening Stars eine sogenannte „Bestätigungskerze“, d. h., direkt nach der Formation sollte die letzte Richtung fortgeführt werden, auf den Morning Star also eine weiße, auf den Evening Star eine rote Kerze folgen. Erst dann wird die Formation als „gültig“ angesehen.

Die Candlestick-Lehre ist ein Füllhorn interessanter Indikationen

Das waren nur einige wichtige Beispiele. Formationen aus zwei oder drei Candles, die zusammen eine Aussage hinsichtlich eines Richtungswechsels nach oben oder unten haben, gibt es relativ viele. Sie alle darzustellen, würde den Rahmen dieses Artikels eindeutig sprengen, daher beschränken wir uns hier auf die beiden wichtigsten Typen. Aber wir empfehlen Ihnen:

Beschäftigen Sie sich intensiver mit dieser Materie. Zwar gibt es auch bei Candlestick-Formationen keine Garantie dafür, dass sie immer „funktionieren“; hier kann es, wie überall in der Technischen Analyse, auch zu Fehlsignalen kommen. Aber je mehr Sie Ihr Wissen in Bezug auf die Technische Analyse erweitern, desto besser wird Ihre Perspektive in Sachen Trading-Erfolg.

Artikelserie: Die Technische Analyse – Lassen Sie Charts für sich arbeiten!

Warum die US-Börsen eine erstklassige Alternative zu deutschen und europäischen Börsenplätzen sind, erfahren Sie hier:

Welche US-Börsen gibt es

Die Öffnungszeiten der US-Börsen

US-Aktien direkt in den USA handeln

US-Aktien schlagen deutsche Werte um Längen

Sie möchten Aktien direkt und günstig in den USA handeln? Dann eröffnen Sie jetzt Ihr Depot für den US-Handel über LYNX.

Neben Aktien können Sie über LYNX auch Optionen, Futures und Co. direkt in den USA kaufen und verkaufen. Mehr Informationen dazu finden Sie hier: