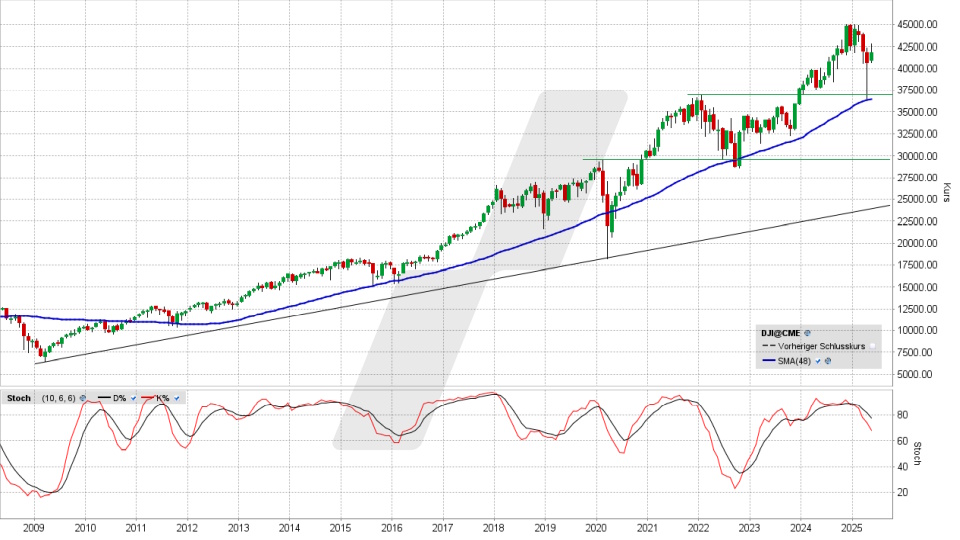

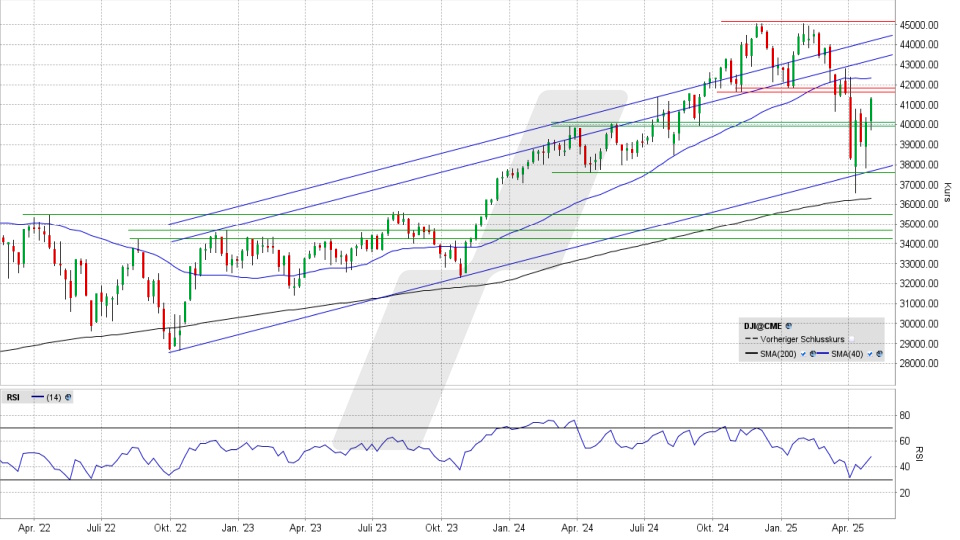

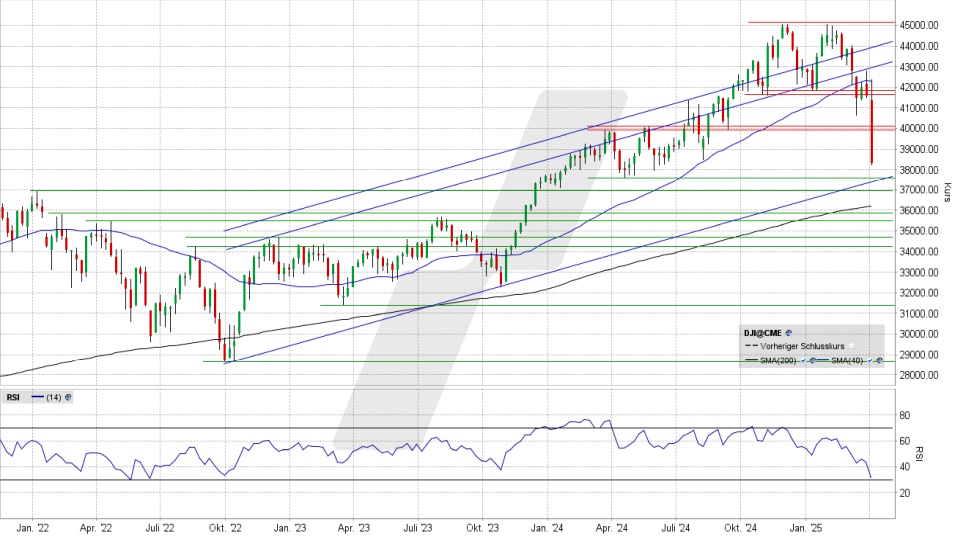

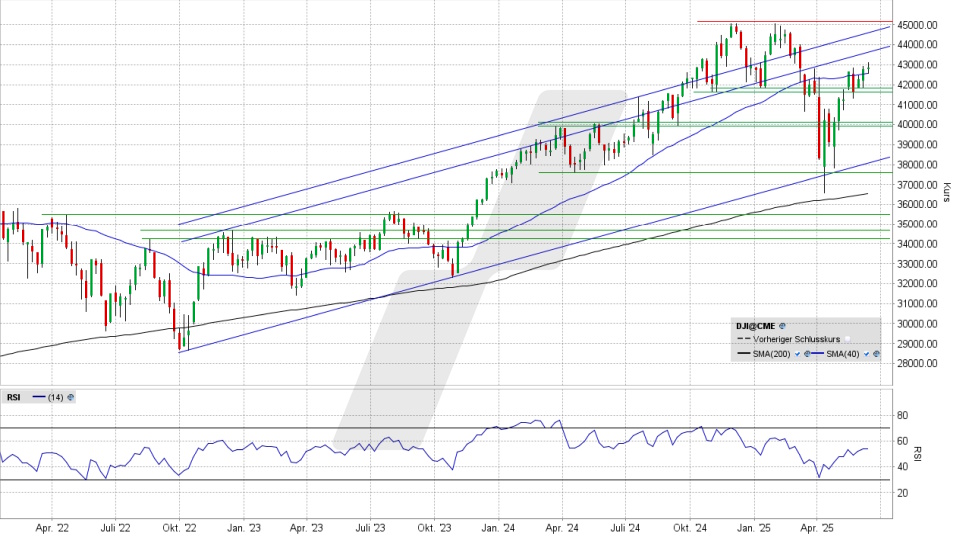

Der Dow Jones hatte die Nackenlinie des großen Doppeltopps zurückerobert, ist wieder über die 200-Tage- und 1.000-Tage-Linie gelaufen … und jetzt haben die USA mit China einen „Deal“. Aus Sicht der Bullen war damit alles klar für eine Rallye. Aber die blieb gestern aus. Und nun?

Es gab insgesamt drei bullische Argumente am gestrigen Mittwoch. Zunächst die Verkündung einer Einigung mit China in Bezug auf die kommenden Handelsbeziehungen. Dann der Umstand, dass die US-Inflation im Mai mit jeweils +0,1 Prozent in der Gesamt- und der Kernrate niedriger ausgefallen war als prognostiziert. Und dann auch noch die Meldung des US-Staatshaushalts-Saldos, das mit einem Minus von 316 Milliarden US-Dollar in etwa den Prognosen entsprach, dabei aber mit 23 Milliarden so viele Einnahmen über Zölle generiert wurden wie nie zuvor. Doch die Kursgewinne des US-Index-Flaggschiffs fielen zögerlich aus, wurden Richtung Handelsende immer weniger und wichen dann einer Punktlandung auf der Nulllinie. Die Bullen kamen nicht.

Wenn so etwas passiert, ist höchste Aufmerksamkeit angesagt. Natürlich könnte man das einfach mit dem Spruch „selling on good news“ abtun und fest davon ausgehen, dass die Käufer in Kürze erneut mit aller Macht antreten und dann das alte Rekordhoch in Angriff nehmen werden. Aber warum tauchen diese Gewinnmitnahmen als Ergebnis von immensen Vorkäufen auf positive Nachrichten jetzt auf, nachdem sie zuvor so lange ausgeblieben sind?

Immerhin ist die Sache ja noch nicht erledigt. Man könnte jetzt auf mehr erfreuliche Details in Bezug auf die China-Einigung setzen. Und auf einen „Deal“ mit der EU, Japan und anderen wichtigen Industrieländern, die ebenso vorteilhaft ausfallen, wie der mit China am Mittwoch angepriesen wurde, obgleich man Details schuldig blieb. Und man könnte angesichts der niedrigen Inflation im Mai auf eine Zinssenkung der US-Notenbank in der kommenden Woche setzen. Hinzu kommt, dass dieser Notenbanksitzung die große Abrechnung an der Terminbörse morgen in einer Woche auf dem Fuße folgt, was die Kurse in einem Aufwärtstrend meist noch stärker antreibt. Es gab für Trader, die bisher bullisch waren, also eigentlich keinen Grund, um ausgerechnet gestern auszusteigen. Und das ist etwas, das ein Stirnrunzeln wert ist.

Expertenmeinung: Spätestens an solchen Tagen sollte man sich daran erinnern, dass man dazu neigt, das, was ein Index wie der Dow Jones tut, mit der Meinung aller Akteure am Gesamtmarkt gleichzusetzen. Das kann zwar so sein, muss es aber nicht, denn niemand weiß, wie groß die Zahl derer ist, die dem Treiben bislang nur zugeschaut haben. Und niemand weiß, warum sie passiv geblieben sind:

Haben sie sich nur nicht getraut, nach einem derart gewaltigen Kursanstieg, wie wir ihn seit Anfang April erlebt haben, noch zu kaufen, werden das aber noch tun, wenn es trotz aller Unsicherheit noch weiter nach oben geht? Oder haben sie einen ganz anderen Blick auf Lage und Perspektiven als die Käufer der vergangenen zwei Monate und warten nur auf den richtigen Moment, um in optimal hohe Kurse auszusteigen oder sogar Short-Positionen aufzubauen?

Diese Frage ist vor allem deshalb aktuell relevant, weil man die drei „good news“ des Mittwochs auch anders einordnen kann. So stellt sich z.B. die Frage, wo denn der Sicherheitsaspekt bleibt, wenn die Vermutungen über den „Deal“ stimmen und China doch wieder leichter an Halbleiterprodukte aus den USA gelangen kann. Immerhin sind diese Restriktionen zuvor wegen Sicherheitsbedenken eingeführt worden. Und wo ist der Fortschritt, wenn man jetzt wieder genug Seltene Erden bekommt, die man vor dem Zoll-Händel auch schon bekam? Ist die geringe Steigerung der Inflation womöglich ein Irrlicht, weil die Preise erst ab jetzt wegen der Zölle richtig anziehen, wie einige Volkswirte befürchten? Und wem ist mit einer Rekord-Zolleinnahme gedient, wenn das Staatsdefizit im Mai trotzdem mit über 300 Milliarden exorbitant hoch ausfiel?

Ein Tag macht noch keine Wende, vor allem, weil ja „nur“ ein auffallend mageres Plus am Ende zu einer Nullnummer wurde, es gab keinen drastischen Intraday-Turnaround nach unten. Aber es ist möglich genug, dass jetzt die Zweifler ins Geschehen eingreifen, um das engmaschig zu beobachten. Auch und gerade, weil dieser Schwächeanfall der Bullen an einem charttechnisch wichtigen Widerstand aufgetreten ist:

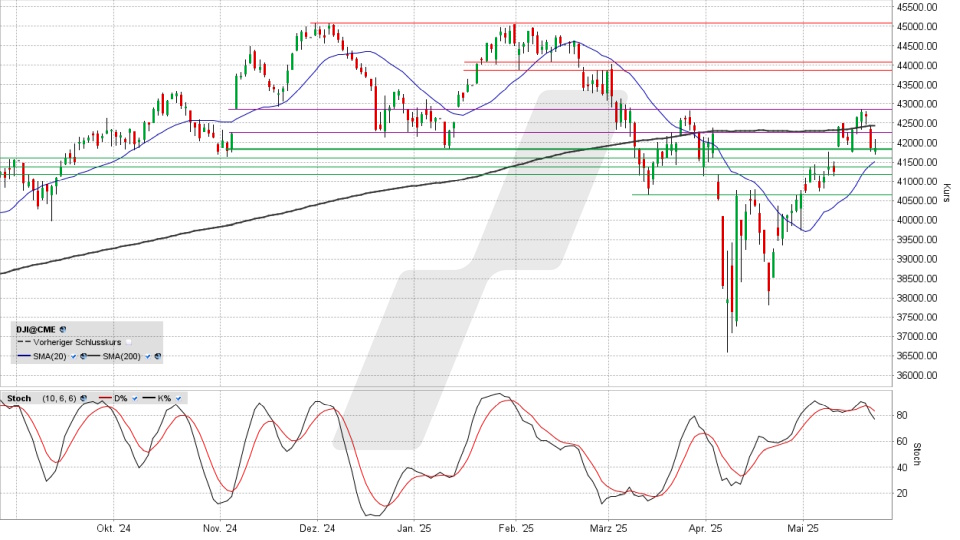

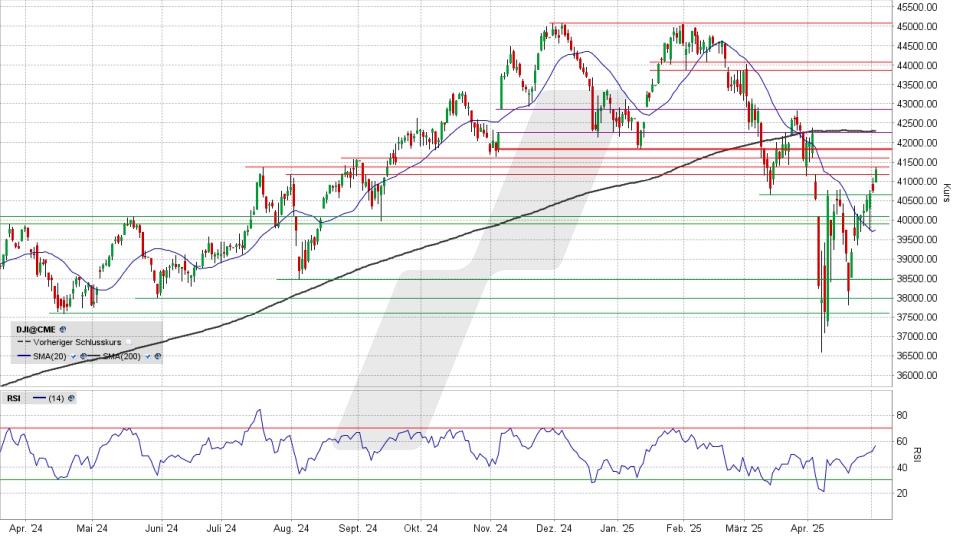

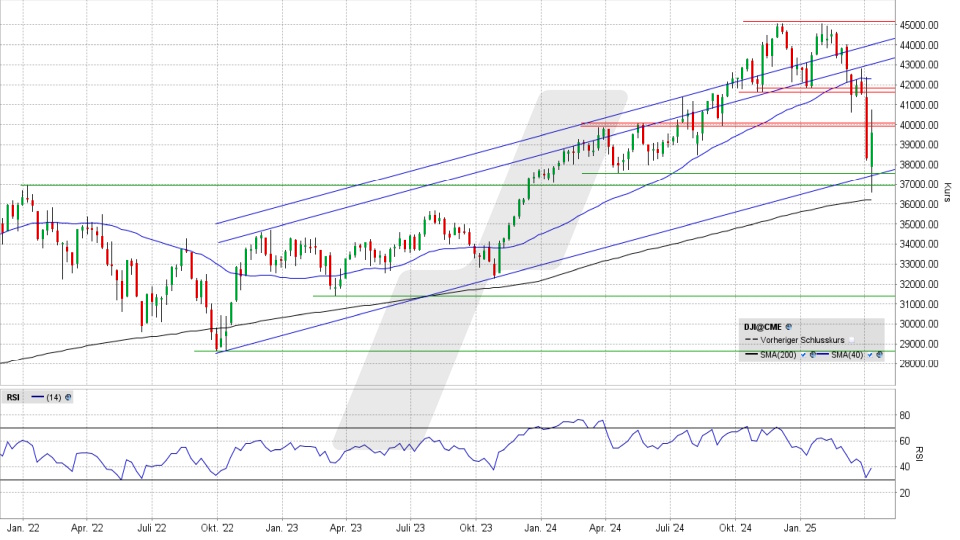

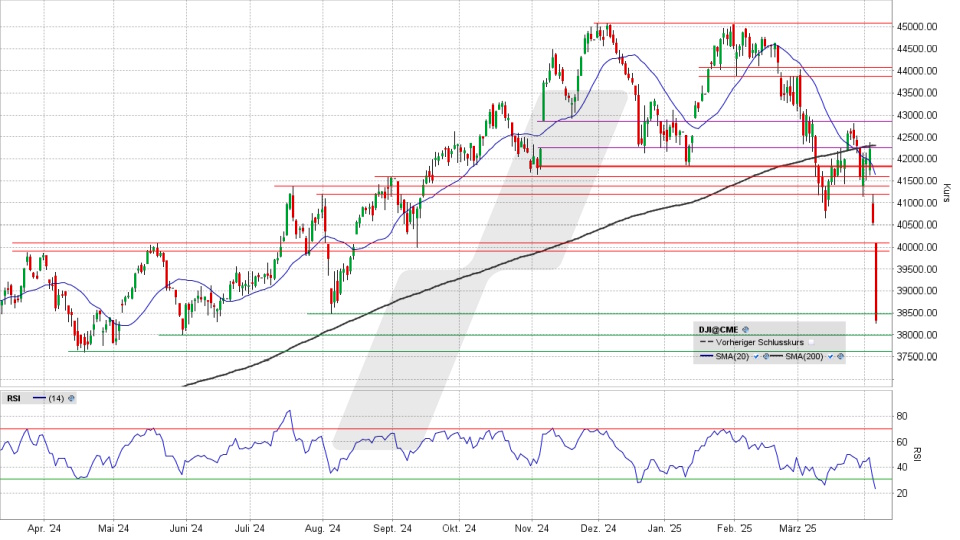

Sie sehen im Chart auf Tagesbasis, dass der Dow Jones in den drei Handelstagen zuvor die Widerstandslinie bei 42.822/42.842 Punkten belagert hatte, die auf ein Zwischenhoch Ende März und das Mai-Hoch zurückgeht. Zu Beginn der Mittwoch-Sitzung schien diese Hürde problemlos genommen zu sein, zum Handelsende war sie es dann doch nicht, die wenigen Pünktchen darüber sind kein Bezwingen eines Widerstands.

Diese Kombination aus einer verweigerten Charthürde und dem Ausbleiben einer Hurra-Kaufwelle als Reaktion auf vordergründig grandios positive Nachrichten ist kein Verkaufssignal. Aber es ist ein Warnsignal. Achten Sie auf die immer noch nahe 200-Tage-Linie bei 42.550 Punkten. Achten Sie darüber hinaus auf die Nackenlinie des großen Doppeltopps bei 41.845 Punkten. Fallen diese beiden Supportlinien, könnte das der Sargnagel der schon zwei Monate währenden „alles-wird-gut“-Kaufwelle sein.

Welche Aktien in den wichtigen Indizes sind in letzter Zeit am meisten gestiegen oder gefallen? Was sind die Top-Aktien 2025? Welche Aktien haben die beste Performance über die letzten 5 Jahre und welche Aktien sind stark gefallen? Hier finden Sie es heraus: DAX Top Flop – MDAX Top Flop – Euro Stoxx Top Flop – Dow Jones Top Flop – Nasdaq 100 Top Flop

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen