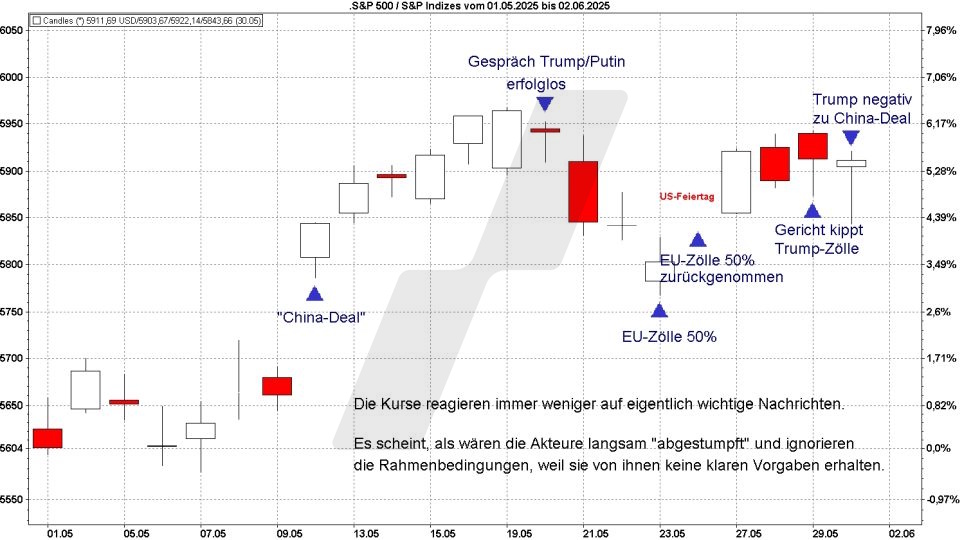

In dieser Woche wird allerhand geboten sein, vor allem ein Aspekt steht im Rampenlicht: Was passiert am Mittwoch, wenn Trumps 90-Tage-Galgenfrist in Bezug auf seine am 2. April verkündeten, „reziproken“ Zölle endet? Rallye oder Kursrutsch … nichts ist da unmöglich. Eine gute Gelegenheit, wieder einmal auf die „Daten hinter den Kursen“ zu schauen, um abzuklopfen, in welcher Verfassung der Aktienmarkt in diese spannende Phase an der Börse aktuell geht.

Schon am Wochenende war der Nachrichtenticker recht rege unterwegs. Im Weißen Haus orakelt man, was denn nun mit den Zöllen passieren werde: Die „blauen Briefe“ stehen wieder im Raum, in denen Trump anderen Nationen die Handelsbedingungen einfach diktieren will. US-Finanzminister Bessent sagte, er stünde bereit, den US-Notenbankchef zu ersetzen, sofern der Präsident das wünsche. China verhängt Ausschreibungs-Ausschlüsse gegenüber EU-Medizinprodukten, nachdem die EU chinesische Unternehmen von bestimmten, öffentlichen Ausschreibungen ausgeschlossen hatte. Und, für mich die spannendste Nachricht: Elon Musk macht ernst und hat mitgeteilt, dass er die „America Party“ als dritte, politische Kraft in den USA gründen werde.

Seit April sind eine Menge Vorschusslorbeeren verteilt worden

Während der DAX zuletzt eher seitwärts lief, damit aber dennoch besser dasteht als der Euro Stoxx 50, haben die US-Indizes sich zuletzt wieder zurückgemeldet und beginnen gegenüber den Euro-Börsen Boden gutzumachen. Zuerst erzielte der Nasdaq 100 einen neuen Rekord, dann der S&P 500. Und der Dow Jones schob sich direkt vor dem „Independence Day“ am vergangenen Freitag in Schlagdistanz, um in Sachen Rekordhoch nachzuziehen.

Angesichts der bestenfalls als „gemischt“ einzuordnenden Konjunkturdaten und dieser hier und heute noch völlig offenen Zoll-Problematik scheint man da eine Menge Vorschusslorbeeren verteilt zu haben. Die Frage ist, ob diese Käufe seit dem April-Kurseinbruch den Markt „intern“ instabil gemacht haben oder ob die Aktienindizes in Bezug auf Daten wie Neue Hochs/Neue Tiefs, Aktien über der 200-Tage-Linie, dem Kurs-/Gewinn-Verhältnis (KGV), dem Volumen an auf Kredit laufenden hochspekulativen Derivaten oder dem Verhältnis Verbrauchervertrauen/Kursentwicklung robust genug dastehen, um unliebsame Überraschungen dauerhaft wegzustecken. Schauen wir es uns an.

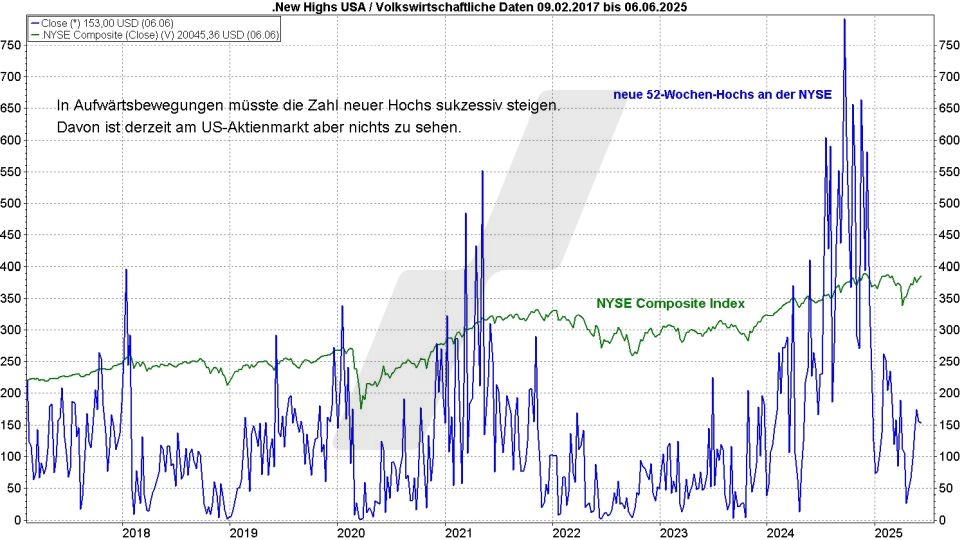

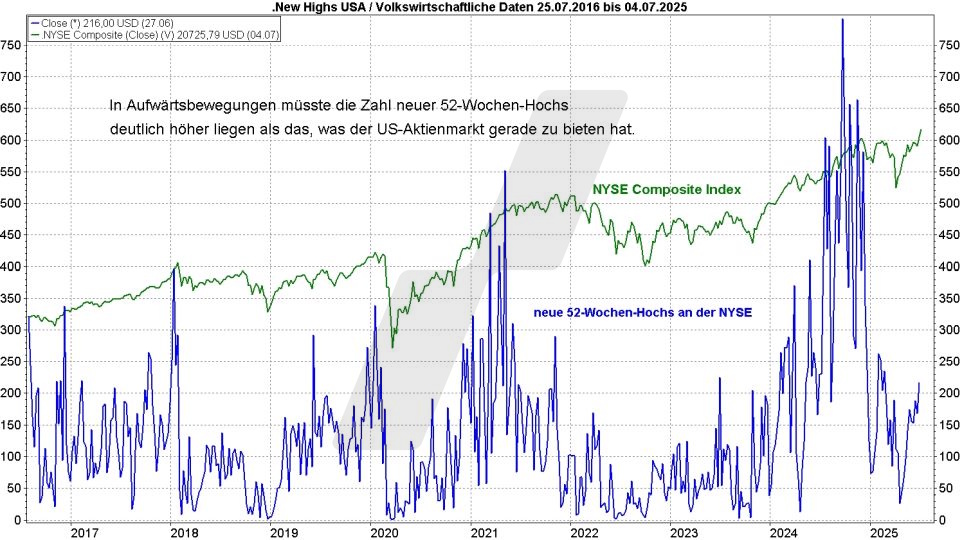

Zahl neuer 52-Wochen-Hochs: Das passt nicht!

Der folgende Chart zeigt, dass auch der sehr marktbreite New York Stock Exchange (NYSE) Composite Index neue Rekorde erreicht hat. Das wirkt, als wäre der breite Markt insgesamt stark, was bullisch wäre. Wenn man sich den Index aber zusammen mit den Aktien ansieht, die zuletzt den höchsten Stand der vergangenen 52 Wochen erreicht haben, relativiert sich dieses Bild einer „gesunden“ Hausse. Es sind, wir sehen es in diesem Chart, der die letzten neun Jahre abbildet, viel zu wenige. Grund:

Je stärker eine Aktie läuft, desto mehr Gewichtung erhält sie in einem Index. Wenn wir ein Bild wie das vorstehende sehen, macht das klar: Es sind nur relativ wenige Aktien, die den gesamten Markt immer höher ziehen, die steigen dafür aber umso stärker.

Das heißt, dass diese Aktien mehrheitlich vermutlich eher teuer bewertet sind und ihre Hausse von weiterhin überzeugend starken Bilanzen abhängig ist. Da wird es in den kommenden Wochen dann zur Nagelprobe kommen, wenn die Ergebnisse des zweiten Quartals einlaufen.

Dabei ist dieses Missverhältnis hierzulande noch deutlich extremer als in den USA. Im Nasdaq 100 liefen immerhin 46 der 100 Aktien im ersten Halbjahr besser als der Index. Beim DAX mit seinen 40 Titeln waren es nur 10!

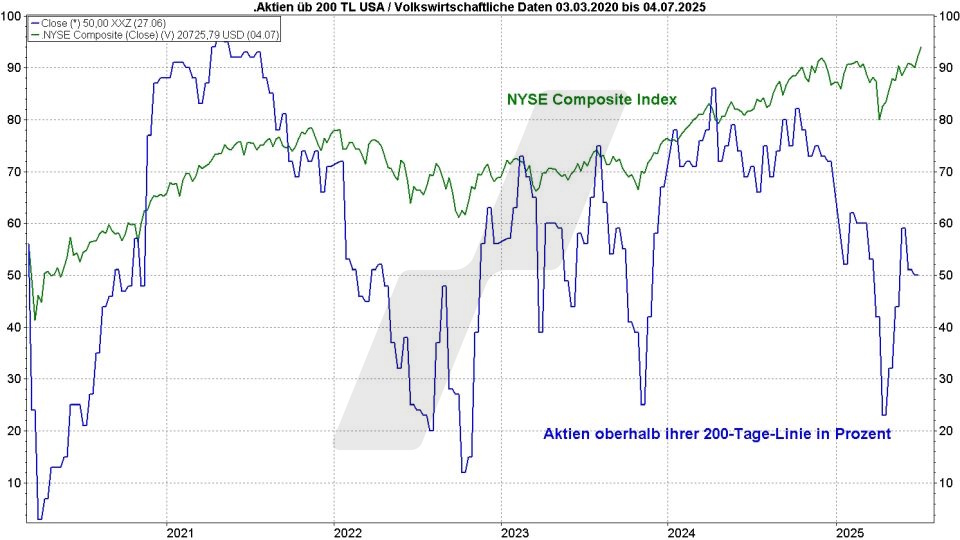

Aktien über ihrer 200-Tage-Linie: Die Marktbreite fehlt

Das Bild eines Aktienmarkts, an dem wenige Aktien viel am Gesamtmarkt bewegen, einfach, weil sie gegenüber den anderen Titeln ein deutlich höheres Gewicht im Index haben, bestätigt sich auch beim Blick auf den prozentualen Anteil an Aktien, die über ihrer 200-Tage-Linie notieren. Wir sehen im nachfolgenden Chart das Szenario für den US-Aktienmarkt. Als 2021 neue Rekorde erreicht wurden, lag der Anteil der Aktien über diesem wichtigen gleitenden Durchschnitt bei über 70 Prozent, derzeit sind es gerade einmal 50 Prozent.

Nun könnte man argumentieren, dass das doch auch bullisch sein könnte, weil damit viele Aktien erst noch durchstarken könnten/müssten. Was in der Tat sein kann, aber nur, wenn das Umfeld das auch unterstützt. Denn in einer Hausse, in der Gier und Hoffnung den Taktstock schwingen, kaufen diejenigen, die das Risiko nicht sehen, gerne das, was alle kaufen: Die „In-Aktien“ wie, bezogen auf die USA, die „Magnificent Seven“ und andere Technologietitel, nicht aber die Breite der Branchen. Das ist also eher ein Warnsignal als ein Grund, noch bullischer zu werden.

Teuer: Das KGV des DAX ist auf gewagten Levels angekommen

Das nachstehend gezeigte KGV des DAX, errechnet als Schnittwert der KGVs der einzelnen DAX-Aktien, ist derzeit ungewöhnlich hoch. 2020 lag es zwar kurzzeitig noch höher. Aber das hatte seinen Ursprung in der Corona-Phase. Die Gewinne der Unternehmen brachen ein, das verzerrte das Bild. Zuerst sank das KGV damals drastisch, weil die Kurse einbrachen, die wegsackenden Gewinne zu diesem Zeitpunkt aber noch nicht gemeldet waren. Als die dann kamen, stieg das KGV, weil die Gewinne, wie auch in Rezessionen normal, drastischer fielen als die Aktienkurse. Heute jedoch …

… haben wir einen Sonderfaktor, der diese teure Bewertung bedingt, der ein Risiko für die Zukunft darstellt und nicht, wie bei Corona, etwas bereits Vorhandenes reflektiert. Auf der einen Seite haben wir hoch bewertete DAX-Aktien, die von den geplanten, hohen Infrastruktur- und Verteidigungsausgaben profitieren, bei denen die Hausse aber bereits auf mehrere Jahre hinaus ein Best Case-Szenario vorweggenommen hat. Auf der anderen Seite stehen Aktien aus Branchen wie Automobile, Chemie oder Medizintechnik/Healthcare, die zwar nicht allzu teuer bewertet sind, deren Kurslevel aber trotzdem nur dann angemessen wäre, wenn die von vielen erwartete, deutliche Belebung der Nachfrage im zweiten Halbjahr Realität wird. Was indes derzeit alles andere als sicher, um nicht zu sagen fraglich, ist. Gute Nachrichten wären in nächster Zeit daher nicht hilfreich, sondern unbedingt nötig.

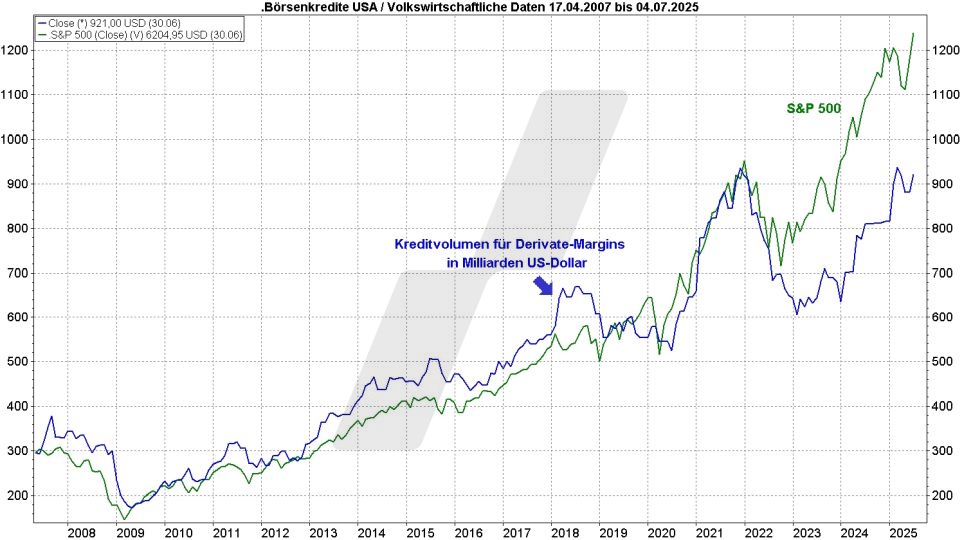

Die Zocker ziehen mit: Das ist eher beruhigend

Als die Aktienmärkte nach dem schwachen Inflations-Jahr 2022 wieder anzogen, war in Bezug auf die Aktivitäten der Profi-Trader, die die Sicherheiten für Derivate-Trades, die es bei den Brokern dafür zu hinterlegen gilt, mit Krediten finanzieren, eine auffällige Zurückhaltung zu erkennen. Seit Anfang 2024 steigt das Volumen dieser „Börsenkredite“ aber wieder zügig an. Noch ist zwar der Rekord von Ende 2021 nicht überboten, aber man ist nahe dran. Eigentlich ist ein derart hoher Anteil an hochriskanter Spekulation auf Pump immer ein Warnsignal, aber man kann dieser nachstehenden Grafik auch zwei positive Aspekte abringen:

Zum einen liegt das Volumen dieser Kredite in Relation zum gegenüber 2021 an der Börse aktuell deutlich höheren Kursniveau der großen Aktienindizes relativ niedriger als damals, d.h. die Kredite sind fast genauso hoch, das am Aktienmarkt investierte Kapital ist aber weit größer als 2021. Zum anderen werden hier zwar extrem spekulative Derivate auf Kredit finanziert, aber das erfordert bei diesen Tradern eine eiserne Disziplin in Bezug auf das Kapitalmanagement. Wer hier unterwegs ist, kann sich zu weite Stopps oder gar deren Ignorieren nicht leisten. Das kann helfen, zu exzessive Haussebewegungen ebenso einzugrenzen wie den Spielraum nach unten im Fall eines Kursrutsches.

Unternehmen in Moll, Aktienmarkt in Dur – das endet gerne mal mit Katzenjammer

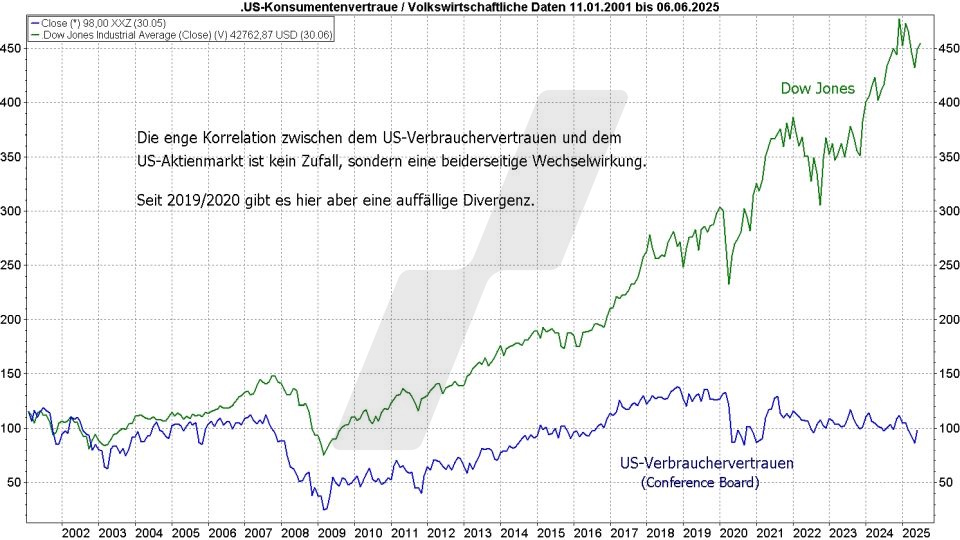

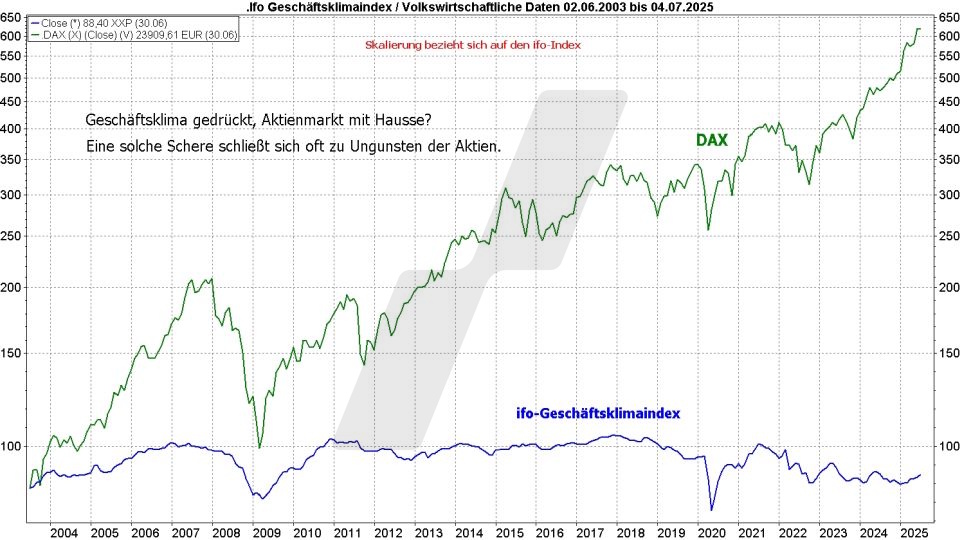

Ob die Sicht der Kapitalmarktexperten im ZEW-Index, die der Verbraucher im GfK Konsumklimaindex oder die der Unternehmen, die sich im ifo-Geschäftsklimaindex niederschlägt: Derzeit tönt man hier in Moll. Zwar sind zuletzt leichte Verbesserungen aufgetaucht, aber die halten sich in engen Grenzen: Schlecht ist die Stimmung weiterhin … und das gilt genauso für die US-Verbraucher. Normalerweise korreliert die Geschäfts- und Konsumstimmung mit der groben Trendrichtung des Aktienmarkts … und das ist auch logisch, denn:

Nur, wenn die Unternehmen Wachstum sehen und die Verbraucher nicht nur mehr ausgeben wollen, sondern es auch können und tun, werden die Unternehmen mehr Gewinn erwirtschaften. Und nur, wenn deren Gewinne steigen, ist der Aufwärtstrend ihrer Aktien faktisch unterfüttert. Daher sehen wir im vorstehenden Chart einen ungefähren Gleichlauf zwischen ifo-Geschäftsklimaindex und DAX … bis Ende 2022. Seither hat sich der DAX komplett abgekoppelt, ist also ohne diese entscheidende Basis einer positiven Unternehmensstimmung unterwegs. Das ist hoch riskant.

Fazit: Positive Nachrichten wären nötig, sonst geht das im zweiten Halbjahr schief

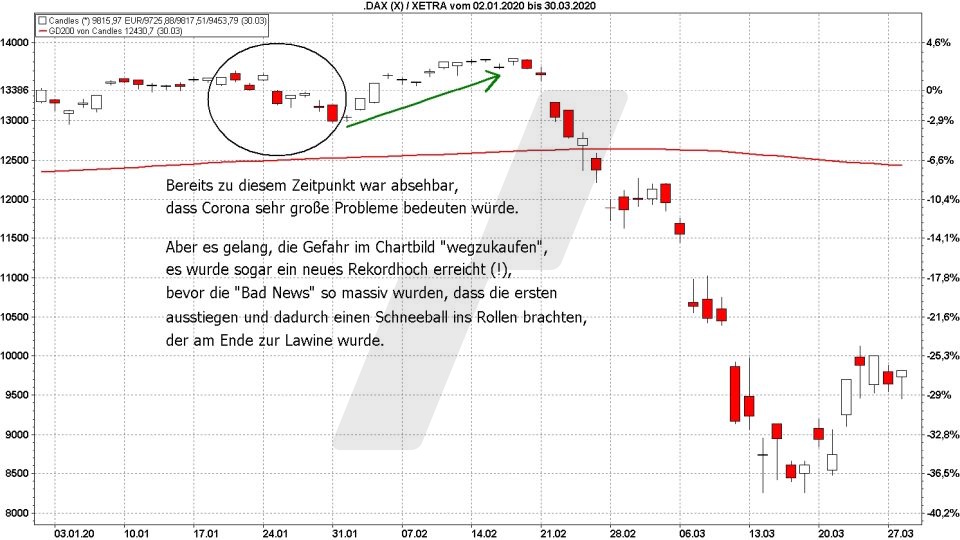

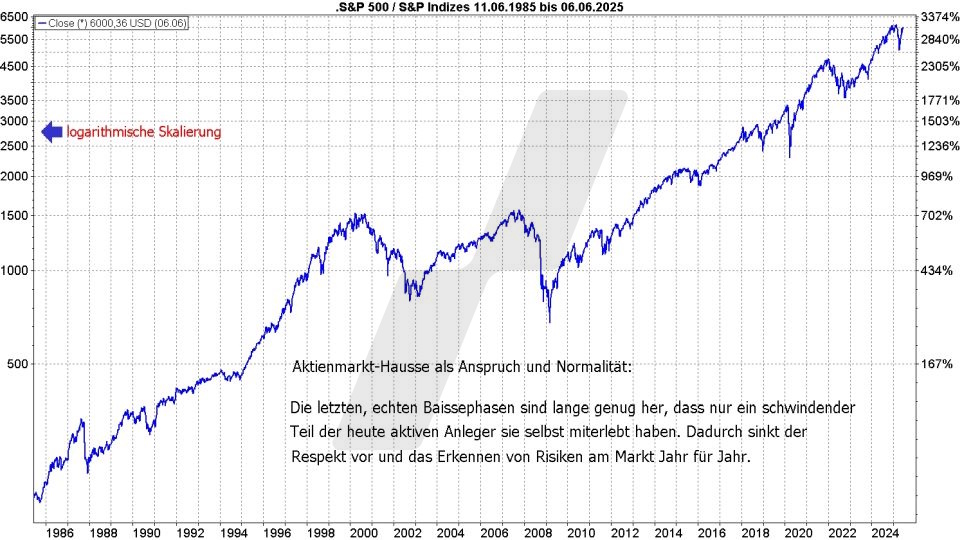

Zuletzt gelang es, negative Nachrichten einfach zu ignorieren. Trader, die das fertigbringen, ignorieren dann natürlich auch Warnsignale von Daten, wie wir sie hier gesehen haben. Das kann auch lange funktionieren, aber nie auf Dauer. Und je länger eine solche Phase andauert, in der immer mehr sicher sind, dass der Aktienmarkt gar nicht fallen kann, desto höhere Risiken gehen sie ein. Damit wird das Pulverfass immer voller, die Lunte immer kürzer.

Das zweite Halbjahr, speziell die Zeit zwischen Mitte Juli und Ende Oktober, wäre für ein böses Erwachen durchaus typisch. Nur, wenn nicht große Hoffnungen, sondern solide, positive Nachrichten zeitnah die Nachrichtenticker füllen, ließe sich die Hausse halten … wir dürfen gespannt sein, insbesondere auf die kommenden Tage und das, was da dann aus dem Weißen Haus kommt.

Ich wünsche Ihnen eine erfolgreiche Börsenwoche!

Ihr

Ronald Gehrt

Sie möchten ein Depot für Ihre GmbH, AG oder UG eröffnen und Betriebsvermögen in Wertpapieren anlegen? Informieren Sie sich jetzt über unser Wertpapierdepot für Geschäftskunden: Mehr zum Firmendepot über LYNX

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen