Noch nie schien die Diskrepanz zwischen Indexstand und tatsächlicher Marktverfassung so groß wie heute. Braut sich da etwas zusammen?

Der stille Crash

Zurzeit findet an der Börse aus meiner Sicht ein regelrechtes Massaker statt, auch wenn ein Blick auf die Indizes es nicht erahnen lassen würde.

Doch unter der Oberfläche werden zahllose Aktien mit einer Intensität abverkauft, wie man es wohl selten erlebt.

Fast die Hälfte aller in den USA notierten Aktien bewegen sich unter dem SMA200. Für den S&P 500 würde das einem Kurs von 5.090 Punkten entsprechen, also fast 2.000 Punkte oder 27 % tiefer – und dann hätte der S&P 500 den SMA 200 gerade erst erreicht.

Dementsprechend mies ist die Stimmung bei vielen Anlegern.

Für eine lange Zeit sah es danach aus, dass der Markt zwischen KI-Gewinnern und KI-Verlierern aufgeteilt wurde. Die eine Kategorie wurde blind gekauft, die andere erbarmungslos abgestraft.

Aber inzwischen bröckelt dieses Bild immer mehr.

Verläuft hier die echte Trennlinie?

Der Markt lässt sich in zwei ganz andere Blöcke aufteilen: Aktien, die in den letzten Monaten bereits schlecht gelaufen sind, werden weiter abverkauft.

Was bereits gut lief, wird weiter gekauft.

Es macht den Eindruck, als hätten die Algo-Trader den Markt komplett übernommen. Laufende Trends werden blind fortgeführt und es ist zu einer kompletten Abkopplung von den Fundamentaldaten gekommen.

Ein Blick in die Top- und Flop-Listen des S&P 500 untermauert diese These. Die fünf schwächsten Aktien auf Sicht von einem Jahr sind beispielsweise Trade Desk, Fiserv, Gartner, Lululemon und GoDaddy.

Die Aktien waren bereits im letzten Jahr schwach und wurden seit dem Jahreswechsel weiter abverkauft – das Minus liegt bei 13 bis 36 %.

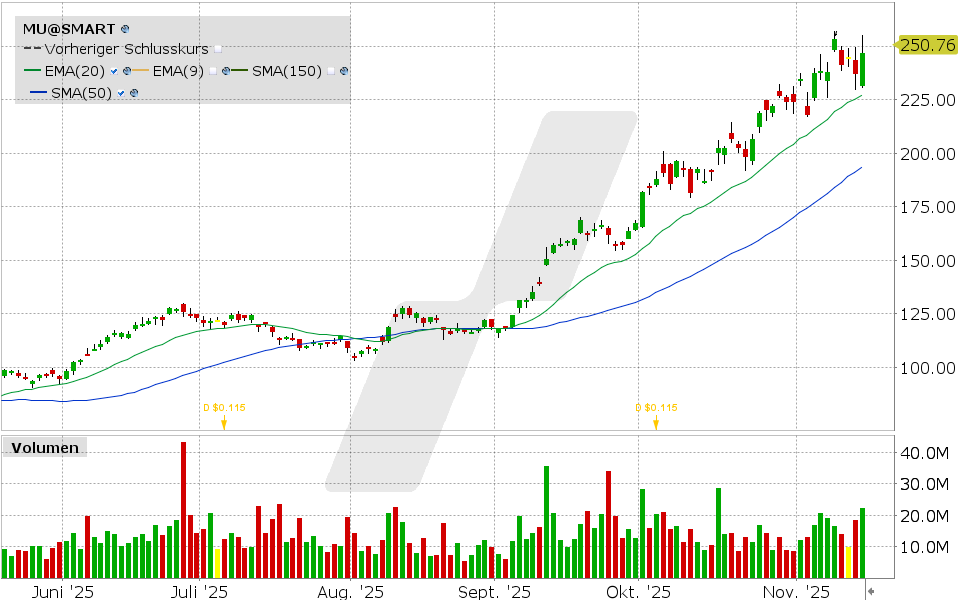

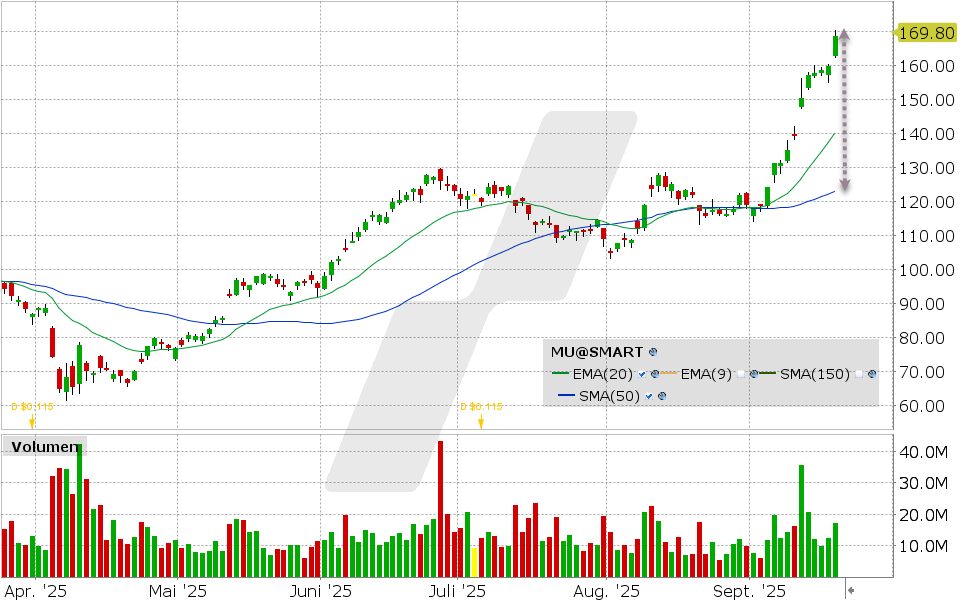

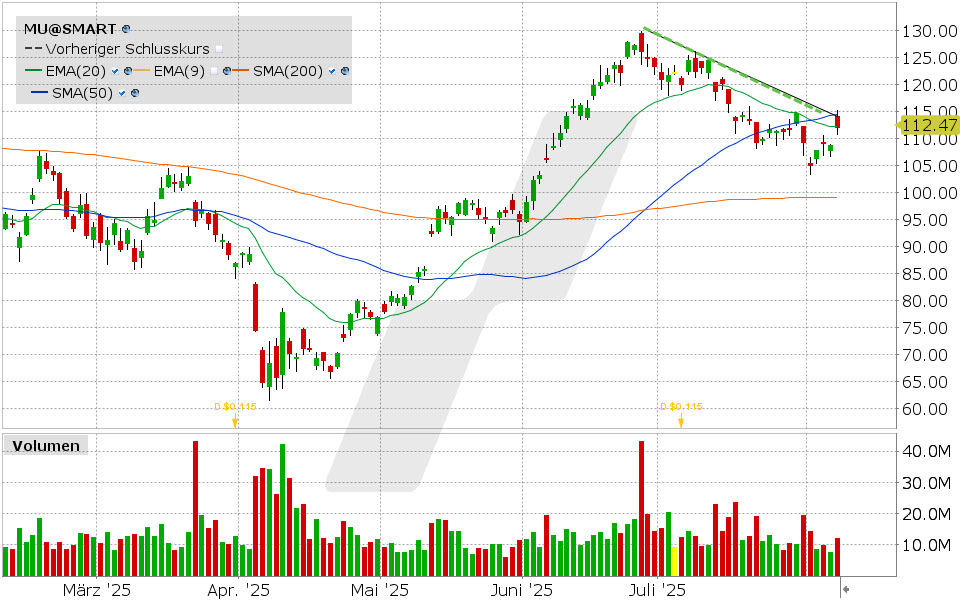

Umgekehrt gilt dasselbe. Die Spitzenperformer auf Sicht von einem Jahr sind Western Digital, Seagate, Micron, Lam Research und Comfort Systems. Diese Aktien waren letztes Jahr bereits stark und sind seit dem Jahreswechsel weiter deutlich gestiegen.

Persönlich bin ich in beiden Lagern involviert, da ich eine der fünf Flop-Aktien besitze und drei der Top-Performer.

Welche Rückschlüsse lassen sich ziehen?

Nun stellt sich die Frage, wie man damit umgehen soll. Welche Rückschlüsse kann man ziehen und wie sollte man sich positionieren?

Der Markt verhält sich aktuell nicht irrational, sondern folgt einem klaren, wenn auch extremen Regime, das stark von Liquidität und trendverstärkenden Strategien geprägt ist.

In einem solchen Umfeld verlieren klassische Bewertungsmaßstäbe und Fundamentaldaten zeitweise erheblich an Bedeutung, weil Kapital nicht nach Qualität oder Fair Value allokiert wird, sondern mechanisch bestehenden Trends folgt.

Gleichzeitig funktioniert Mean Reversion kaum noch: Aktien, die gefallen sind, werden nicht wegen günstiger Bewertungen aufgefangen, sondern oft weiterverkauft, während steigende Titel unabhängig von ihrem Bewertungsniveau weiter Kapital anziehen.

Entscheidend ist dabei, dass Momentum nicht durch Überbewertung endet, sondern erst dann endet, wenn der Trend selbst bricht.

Cash und Einordnung der aktuellen Marktphase

Diese Marktphase fühlt sich krank an, weil sie es ist. Doch das kann noch eine ganze Weile so bleiben.

Wer aktuell Cash vorhält, verpasst aus meiner Sicht keine Gelegenheiten. Liquidität schafft Handlungsfreiheit, reduziert psychischen Druck und erlaubt es, auf echte Trendwechsel oder Marktverwerfungen zu reagieren, statt permanent reagieren zu müssen.

Gerade in stark trendgetriebenen Märkten ist es oft sinnvoller, bewusst nichts zu tun, als in ungünstigen Marktsegmenten auf eine schnelle Normalisierung zu hoffen.

Die derzeitige Marktphase fühlt sich deshalb so unangenehm an, weil sie strukturell ungesund ist. Wer jedoch erkennt, in welchem Regime sich der Markt befindet, und seine Entscheidungen nicht ideologisch, sondern adaptiv trifft, verschafft sich einen entscheidenden Vorteil.

Es geht weniger darum, den Wendepunkt exakt zu treffen, sondern darum, mental und strukturell so aufgestellt zu sein, dass man handlungsfähig bleibt, wenn sich das Umfeld tatsächlich ändert – und das wird es.

Das Regime ist entscheidend

Wir haben in den letzten Jahren mehrere eindeutig zu erkennende Regimewechsel erlebt.

Vom „Alles-Hype“ im Jahr 2021, als kaum ein Preis zu hoch sein konnte, vor allem für Wachstumsaktien.

Darauf folgte 2022/2023 eine Tech-Depression, in der Aktien weiter abverkauft wurden, selbst wenn die Geschäftszahlen gut waren.

Die Jahre 2024 und 2025 waren von einer sukzessiven Verbesserung der Rahmenbedingungen geprägt – sinkende Inflationsrisiken, sinkende Zinsen und eine ausbleibende Rezession.

Diese Faktoren haben die Indizes trotz des allgemeinen Pessimismus angeschoben.

Im letzten Jahr zersplitterte der US-Markt zunehmend und in diesem Jahr hat sich das noch einmal erheblich verstärkt.

Wie lange dieses trendgetriebene Regime anhält, ist unmöglich vorherzusagen. Doch meistens enden solche Phasen in einem ordentlichen Knall.

Die Ungleichgewichte, die in den letzten Monaten an der Börse aufgebaut wurden, sind erheblich.

Abschließend möchte ich noch auf eine der bereits angesprochenen Aktien eingehen. Man hätte zu jeder eine schöne Geschichte erzählen können – bei jeder gibt es Gründe für eine Trendfortsetzung, aber auch sehr gute Argumente dagegen.

Wenn man sich aber beispielsweise die Situation von Micron anschaut, scheint es ziemlich unwahrscheinlich zu sein, dass sich die Rallye nicht fortsetzen wird.

Die Kursgewinne sind fundamental gut unterfüttert. Nachdem sich der Gewinn im letzten Geschäftsjahr bereits vervielfacht hat, soll er in diesem um weitere 295 % auf 32,70 USD je Aktie steigen.

Micron käme demnach auf eine forward P/E von 12,8.

Da der Gewinn im kommenden Geschäftsjahr, das bereits im September beginnt, ebenfalls steigen soll, könnte die Rallye noch eine ganze Zeit weitergehen.

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen