Inhalt

Bestimmt haben Sie schon beobachtet, dass viele Wachstumsaktien wie Nvidia, Netflix oder Amazon am Tag der Veröffentlichung der Quartalszahlen teils heftige Kursbewegungen verzeichnen. Unmittelbare Kurssprünge von +10%, +15% oder mehr sind nach Bekanntgabe der „Earnings“ keine Seltenheit, gerade wenn die Erwartungen der Analysten übertroffen wurden. Bei enttäuschenden Zahlen müssen diese Aktien aber meist auch ebenso große Kursverluste verkraften.

Wir möchten dies an ein paar Beispielen konkretisieren:

Netflix

- Nach der Veröffentlichung der Zahlen für Quartal 1 (Q1) 2016 stürzte die Aktie des Videostreaming-Anbieters Netflix am darauffolgenden Tag um -13% ab.

- Der nächste Bericht zum Q2 2016 brachte Netflix erneut ein Minus von -13%.

- Wer die Netflix-Aktie daraufhin vor den nächsten Zahlen verkaufte, machte jedoch einen Fehler: Denn nach dem Q3-Bericht stieg Netflix um satte +19%.

- Der Q4-Bericht brachte ein Plus von immerhin +4%.

- Infolge der Q1 2017 Zahlen verlor die Aktie an den zwei folgenden Handelstagen zunächst -5 %, erholte sich dann aber rasch wieder.

- Nachdem Netflix die Q2-Ergebnisse präsentierte, lag das Kursplus bei satten +14 %.

Amazon

Die Aktie des Online-Shopping-Giganten Amazon verzeichnete in der jüngeren Vergangenheit ebenfalls größere Kursschwankungen rund um die Veröffentlichung der Geschäftszahlen.

- Anfang 2016 verlor Amazon nach den Zahlen zunächst -8 % und verzeichnete danach weitere Kursverluste.

- Die nächsten Zahlen brachten wiederum +10 % Plus und weitere Folgegewinne.

- Der übernächste Quartalsbericht per Ende September wurde zunächst mit -5 % und dann mit weiteren Verlusten quittiert.

Nvidia

Folgende Kursbewegungen gab es bei Grafikchip-Hersteller Nvidia bei den Quartalsberichten in der betrachteten Zeitspanne:

- Q1 2016: +15 %

- Q2 2016: +6 %

- Q3 2016: +30 %

- Q4 2016: -7 % (an 2 Handelstagen)

- Q1 2017: +18 %

Quartalszahlen: Hohe Gewinne oder schmerzhafte Verluste

Wer sich vor der Bekanntgabe der Quartalsergebnisse in einer Aktie positioniert, dürfte eher eine Zocker-Mentalität haben und könnte wahrscheinlich genauso gut im Casino auf Rot oder Schwarz setzen. Der Kauf einer Aktie in der Hoffnung auf gute Zahlen, bringt Ihnen jedoch in den meisten Fällen keinen Marktvorteil, was aber Grundvoraussetzung für profitables Trading ist.

Viele kurzfristig orientierte Trader meiden deshalb Aktien, bei denen die Bekanntgabe der Earnings kurz bevorsteht. Allerdings lassen sich mit einer ausgefeilten Optionsstrategie mögliche Kurssprünge nach den Quartalsberichten in vielen Fällen geschickt ausnutzen. Dafür müssen die folgenden Voraussetzungen erfüllt sein.

Voraussetzung 1: Hervorragende Fundamentaldaten

Die Aktien von innovativen, stark wachsenden Unternehmen (siehe z.B. unseren Artikel Die sieben Gemeinsamkeiten der größten Gewinneraktien vor ihren sagenhaften Kursanstiegen – CANSLIM Trading nach William O`Neil Teil 1) sind besonders für die Optionsstrategie geeignet. Denn die Geschäftsentwicklung von jungen, dynamischen Firmen mit steigenden Umsätzen und Gewinnen lässt sich auch von Experten oft nur schwer prognostizieren. Daher liegen die Analysten mit ihren meist zu konservativen Schätzungen der Ergebnisse am häufigsten daneben, sodass es oft größere Überraschungen gibt.

Voraussetzung 2: Starker Chart mit Korrekturmuster

Neben dem vorausgesetzten hohen Umsatz- und Gewinnwachstum kommt es auch noch auf einen starken Chart an. Dafür sind meist anhaltende Käufe von Großanlegern verantwortlich.

Da viele Fondsmanager enge Kontakte zu den Vorständen eines Unternehmens pflegen, entgeht diesen selten, wenn ein Unternehmen sehr gut läuft. Eine Aktie, die dem Chartverlauf zufolge offensichtlich sehr gefragt ist, hat daher weitaus höhere Chancen auf eine Gewinn-Überraschung als eine Aktie mit mittelmäßigem oder unterdurchschnittlichem Kursverlauf.

Ideal: Aufwärtstrend mit Korrekturmuster

Darüber hinaus sollte sich die Aktie vor Bekanntgabe der Zahlen innerhalb eines intakten Aufwärtstrends befinden und gerade eine charttechnische Korrekturformation ausgebildet haben.

Notiert die betrachtete Aktie beispielsweise wenige Tage vor Bekanntgabe der Zahlen knapp unter einem Chartwiderstand, sollten Sie besonders genau hinsehen. Denn oft liefern die Quartalszahlen den nötigen Schub, den eine starke Aktie braucht, um einen Widerstand zu überwinden. Aber auch dann, wenn der Chartausbruch bereits kürzlich stattgefunden hat, könnte die Aktie mit Hilfe guter Zahlen möglicherweise erst richtig durchstarten.

Als Korrekturmuster kommen zum Beispiel die Chartmuster in Frage, die in unserem Artikel „Wie Sie an der Börse systematisch profitabel traden – CANSLIM Trading nach William O`Neil Teil 2“ beschrieben werden. Neben „Tasse mit Henkel“, „Doppelboden“ und „Flacher Basis“ sind aber auch zahlreiche weitere Konsolidierungsmuster geeignet.

Wichtig ist vor allem, dass sich der betreffende Wachstumswert bereits in den vergangenen Monaten besser entwickelt hat als der Markt. Das lässt sich beispielsweise auch an einer hohen Relativen Stärke ablesen.

Voraussetzung 3: Call-Optionen mit passender Bewertung

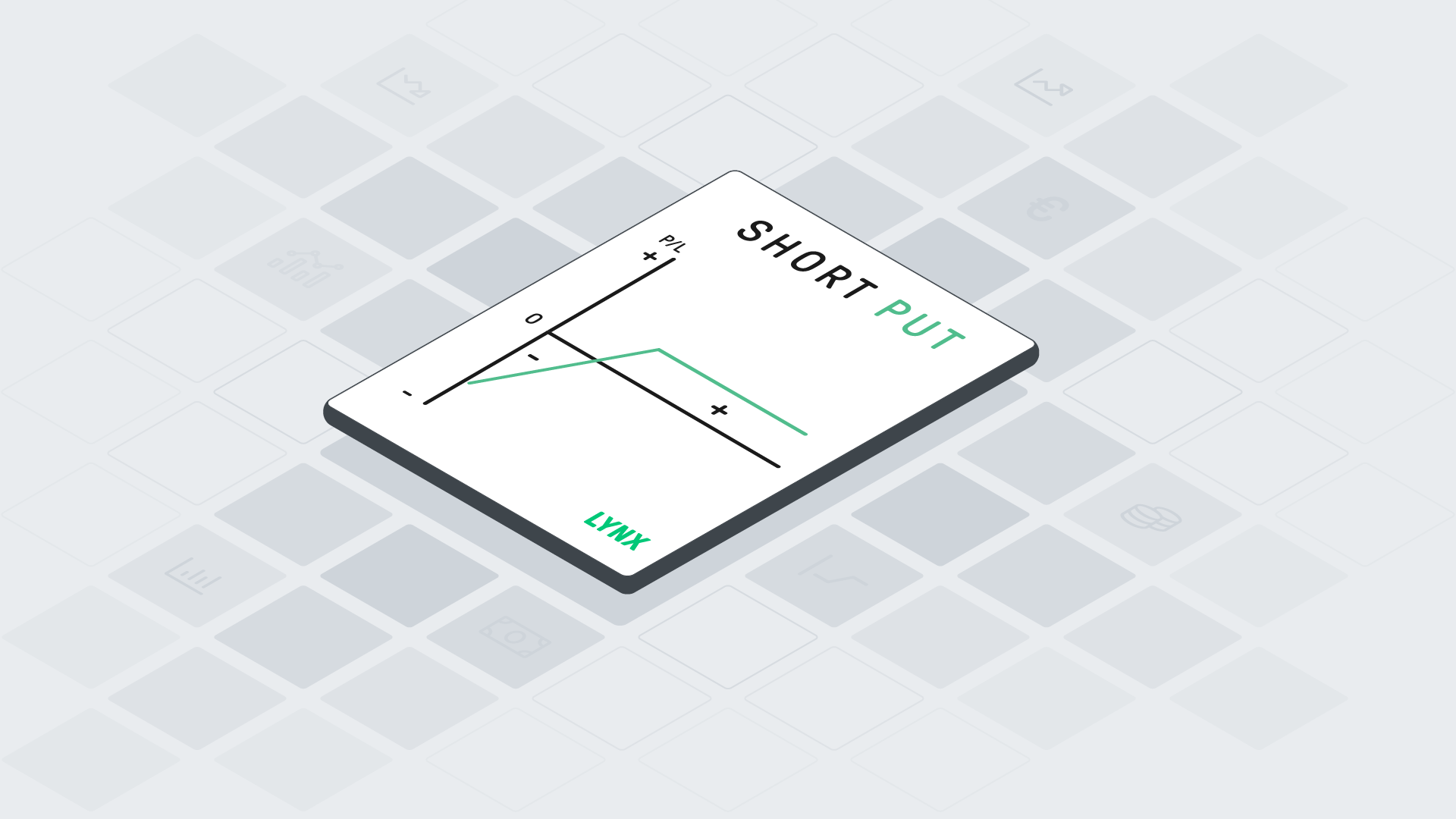

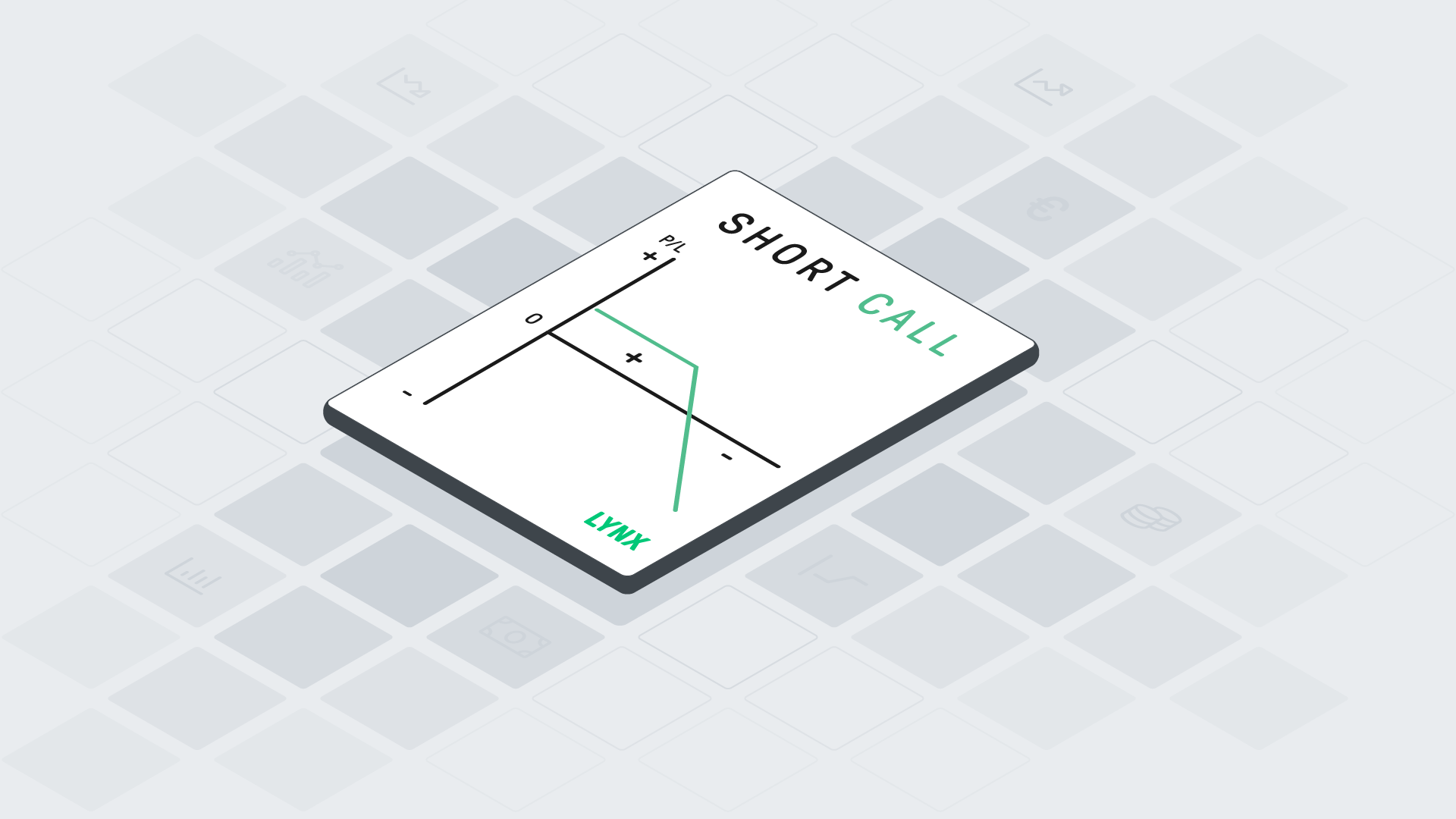

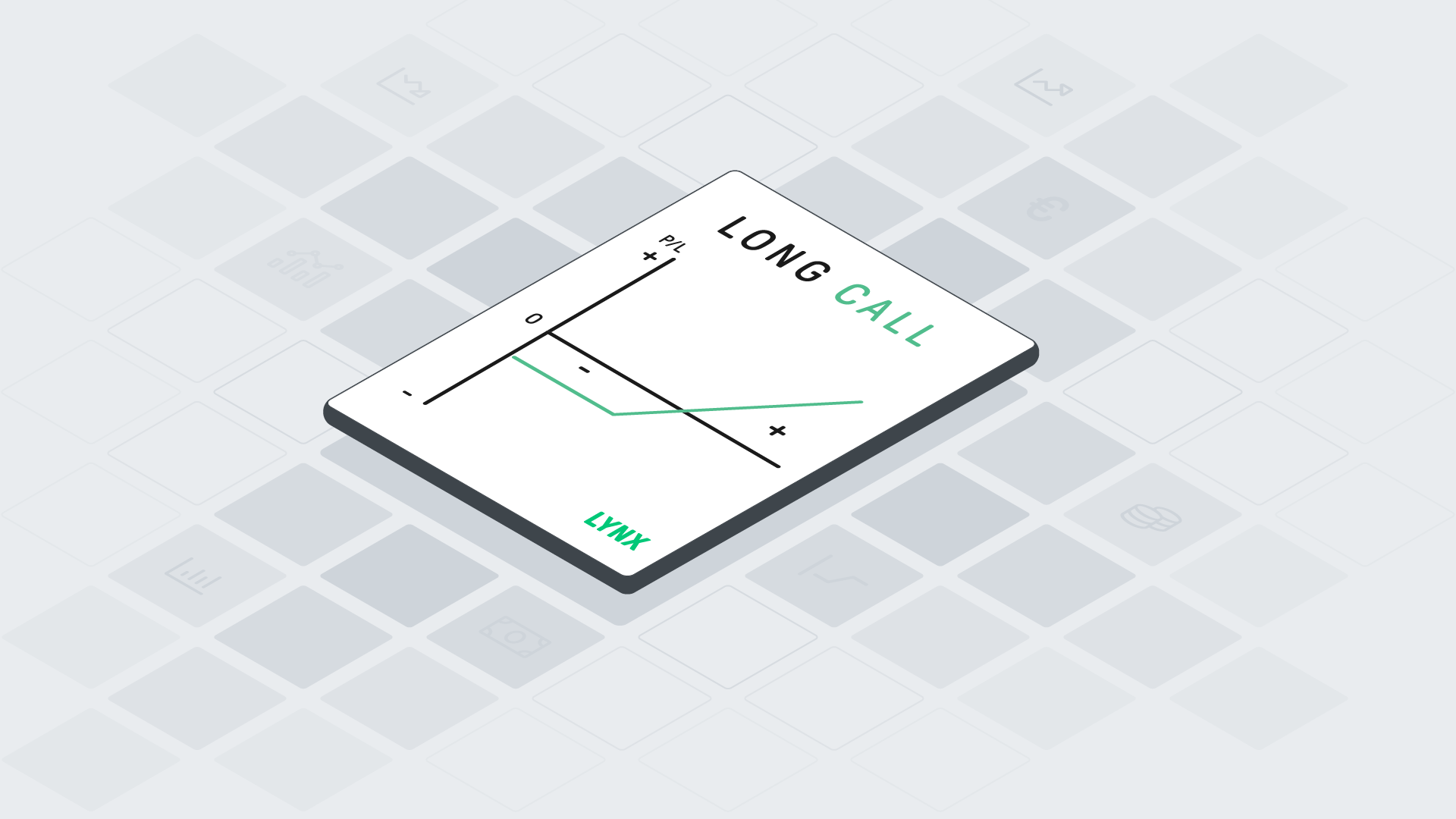

Der Kontrakt über eine Call Option gibt Ihnen zum Fälligkeitstermin das Recht (aber nicht die Pflicht), 100 Aktien zu einem bestimmten Preis (dem Ausübungspreis) zu kaufen. Für dieses Recht bezahlen Sie einen Preis, die sogenannte Optionsprämie.

Maximales Risiko: 4 % des Aktienkurses

Um einen erhofften Kurssprung optimal auszunutzen brauchen wir die passende Option. Dazu suchen wir uns Optionen, die gerade so aus dem Geld sind und in dieser oder der nächsten Woche fällig werden.

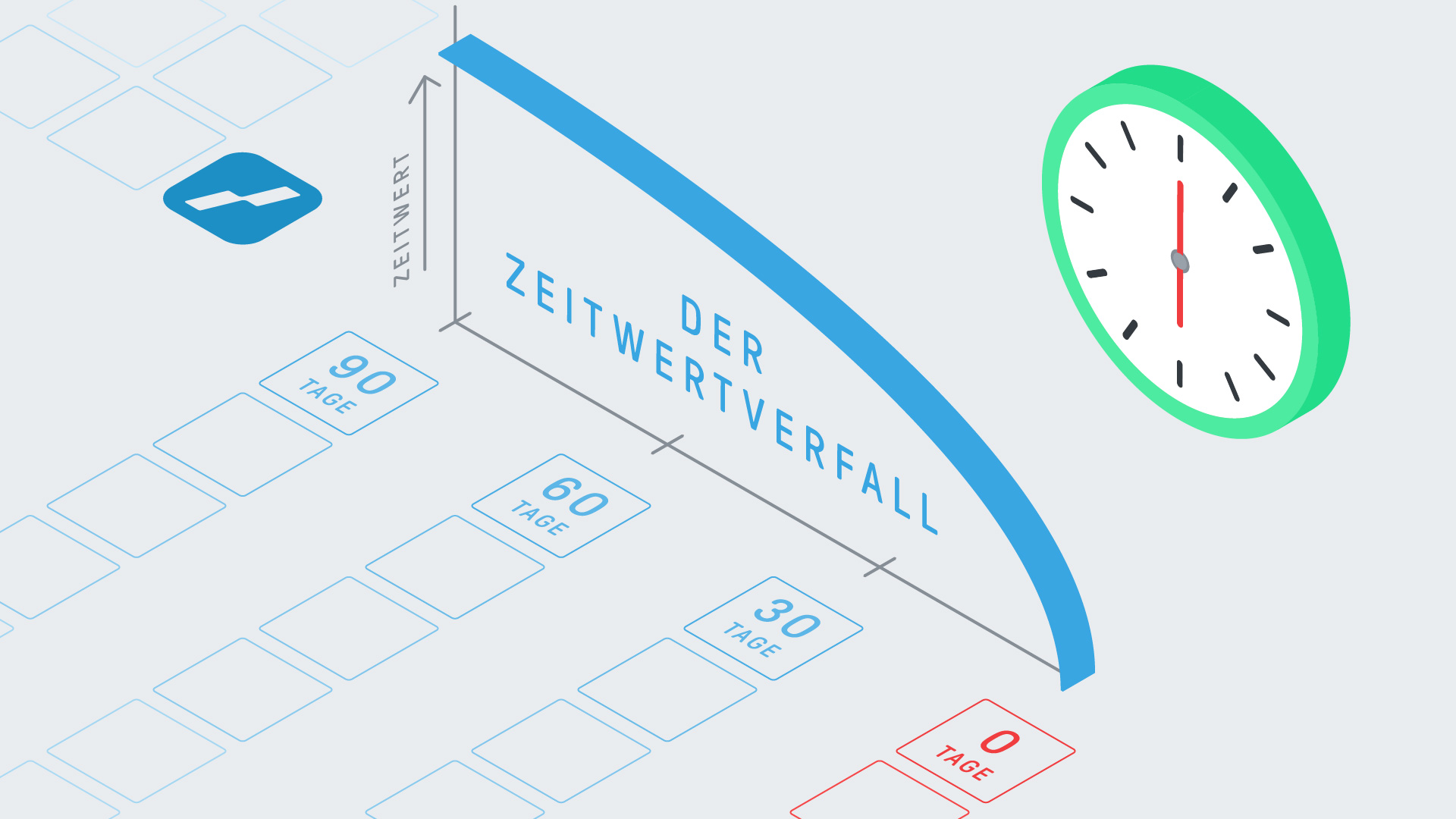

Das bedeutet, der Ausübungspreis der Option liegt nur knapp über dem aktuellen Aktienkurs und es gibt kaum mehr einen Zeitwert. Damit die Gewinnwahrscheinlichkeit auf Ihrer Seite liegt, sollte die Optionsprämie, d. h. der Kaufpreis der Option im Verhältnis zum Aktienkurs, weniger als 4 % betragen. Denn je teurer die Option ist, desto höher muss der Kursanstieg ausfallen, damit Sie einen Gewinn erzielen.

Beispiel: Eine Aktie notiert bei 49,75 USD. Eine Option mit 1 Woche Restlaufzeit und einem Ausübungspreis von 50 USD kostet 2 USD (200 USD für 1 Kontrakt). Bezogen auf den Aktienkurs würden Sie beim Kauf einer Option eine Prämie von rund 4 % (2 USD / 49,75 USD) bezahlen.

Die investierten 4% Optionsprämie stellen Ihr maximales Verlustrisiko dar. Damit Sie zum Ausübungstermin einen Gewinn erzielen, müsste die Aktie innerhalb einer Woche theoretisch um mehr als +4,5% oder 2,25 USD auf über 52 USD klettern. Da Sie die Option jedoch vor dem Ausübungstermin wieder verkaufen, reicht Ihnen in der Praxis meist auch ein etwas kleinerer Kursanstieg für einen Gewinn aus bzw. um ohne Verlust aus dem Trade zu kommen.

Im Beispiel bedeutet dies: Falls es statt des erhofften Kurssprungs z.B. nur ein moderates Plus von +3% (Aktienkurs 51,24 USD) gäbe, würde die Option mit z.B. noch 4 Tagen Restlaufzeit neben dem inneren Wert (1,24 USD) an der Börse immer noch eine Prämie aufweisen.

In diesem Fall würden 0,76 USD ausreichen, damit Sie zusammen mit dem inneren Wert zumindest Ihren Einstandspreis von 2 USD zurückbekämen.

Diesen Fehler dürfen Sie nicht machen

Nur einen Fehler dürfen Sie dabei auf keinen Fall machen: Handeln Sie bei den Optionen keine größere Position, als Sie es bei einem Direkt-Investment in Aktien machen würden, denn ansonsten überhöhen Sie Ihr Risiko und der Vorteil der Strategie wäre dahin.

Statt 200 Aktien könnten Sie beispielsweise zwei Optionskontrakte kaufen, denn US-Optionen weisen immer einen Multiplikator von 100 auf. Und deshalb kommen Optionen höherpreisiger Aktien nicht für jeden Anleger in Frage. In dieser Hinsicht macht es einen gewaltigen Unterschied, ob eine Aktie bei 20 USD oder bei 1.000 USD notiert. Während bei der 20-USD-Aktie eine Optionsprämie von 4 % einem Investment und damit einem Risiko von 80 USD (0,80 USD x 100) entspricht, so beträgt der Kapitaleinsatz bei der 1.000-USD-Aktie bereits 4.000 USD (40 USD x 100). Während ein potenzieller Verlust von 80 USD wohl für die meisten Anleger verschmerzbar wäre, sind 4.000 USD Einsatz schon eine völlig andere Größenordnung.

Ihr Gewinnpotenzial ist erheblich höher

Lassen Sie uns einen Blick auf Ihr Gewinnpotenzial werfen. Dafür nehmen wir an, das fiktive Unternehmen meldet sehr starke Zahlen und das Kursplus am Folgetag beträgt +15 %, wodurch die Aktie auf 57,21 USD springt.

Allein der innere Wert Ihrer Option liegt damit bereits bei 7,21 USD und zu diesem kommt noch die Optionsprämie für die Restlaufzeit dazu. Sie könnten also mit einem ungefähren Verkaufspreis von ca. 8 USD für die Option rechnen (+/-50 Cent).

Ihr Gewinn würde in diesem Fall ca. 6 USD betragen. Bezogen auf Ihren Einsatz von 2 USD errechnet sich so ein Verhältnis von 3:1. Aber auch, wenn man wieder die Aktie zum Vergleich heranzieht, hätten Sie bei nur 4% Risiko ca. +12% des Kursanstiegs mitgenommen. Das ist nicht schlecht!

Klarer Vorteil gegenüber einem Direktinvestment ist die Risikobegrenzung

Der Hauptvorteil der Options-Strategie gegenüber einem Direktinvestment in die Aktie liegt auf der Hand: Während Ihr Risiko nach unten hin durch den begrenzten Einsatz auf maximal -4% begrenzt ist, haben Sie nach oben nahezudie gleichen Chancen wie mit der Aktie selbst. Natürlich nur dann, wenn Sie in Sachen Positionsgrößen diszipliniert genug handeln und gegebenenfalls auf Optionen höherpreisiger Aktien verzichten. Mit einem Stopp-Loss können Sie die Aktie bei der Veröffentlichung von Quartalszahlen übrigens nicht wirkungsvoll absichern, da diese generell entweder vor oder nach dem Börsenhandel bekannt gegeben werden.

Wird der Handel dann wieder aufgenommen, gibt es oft gleich zu Beginn eine große Kurslücke (Gap), sodass Stopp-Orders teilweise zu viel tieferen Kursen ausgeführt würden.

Der Börsentrend spielt kaum eine Rolle

Ein weiterer, nicht zu verachtender Vorzug der Earnings-Strategie ist der Zeitaspekt. Sie investieren sehr punktuell, sodass Trades durchgehend innerhalb von 1-2 Tagen abgeschlossen sind. Risiken wie die allgemeine Börsenentwicklung des Tages oder der Markttrend spielen für Sie also kaum eine Rolle.

Zudem stellen Geschäftszahlen sonstige Finanzthemen des Tages meist komplett in den Schatten.

Beispiel Nvidia im Mai 2016

Die Aktie von Nvidia notierte am 12. Mai 2016 bei 35,50 USD und korrigierte seit Anfang April in einer engen Handelsspanne. Am selben Tag kostete eine Option mit einem Ausübungspreis von 36 USD, die am darauffolgenden Tag fällig wurde, ca. 1,27 USD. Dadurch war ein Trade mit -3,6 % Verlustrisiko möglich. Nachdem am 12. Mai nachbörslich extrem gute Zahlen bekannt gegeben wurden, beendete die Aktie den Handel am 13. Mai bei 40,98 USD. Sie hätten die Option für knapp 6 USD verkaufen oder zu 36 USD ausüben können. Abzüglich ihrer Optionsprämie wäre in beiden Fällen im Verhältnis zum Aktienkurs ein satter Gewinn von ca. +10 % entstanden.

Fazit: Smarte Options-Strategie bietet gute Gewinnchancen und ein überschaubares Risiko

Mit der Earnings-Strategie haben Sie eine smarte Möglichkeit, um mit kalkulierbarem Risiko bei gefragten Wachstumsunternehmen auf besonders starke Geschäftszahlen zu setzen. Wenn Sie konsequent sind und nur günstig gepreiste Call-Optionen von fundamental erstklassigen sowie charttechnisch starken Aktien kaufen, so wird Ihr Chance-Risiko-Verhältnis unterm Strich wahrscheinlich vorteilhaft ausfallen. Ihre Herausforderung liegt allerdings darin, überhaupt Optionen zu finden, die vor den Quartalszahlen attraktiv genug gepreist sind. Wir wünschen Ihnen viel Erfolg mit der Earnings-Strategie!

Natürlich aber nur dann, wenn Sie Ihre Gewinne (oder Verluste) nicht weiter laufen lassen. Wir wünschen Ihnen viel Erfolg mit der Earnings-Strategie!