|

Lassen Sie sich den Artikel vorlesen:

|

In diesem Artikel erläutern wir Ihnen die Laufzeitstruktur von Optionen. Wenn Sie auf der Suche nach einem Broker für den Laufzeitstrukturhandel mit Optionen sind, klicken Sie hier.

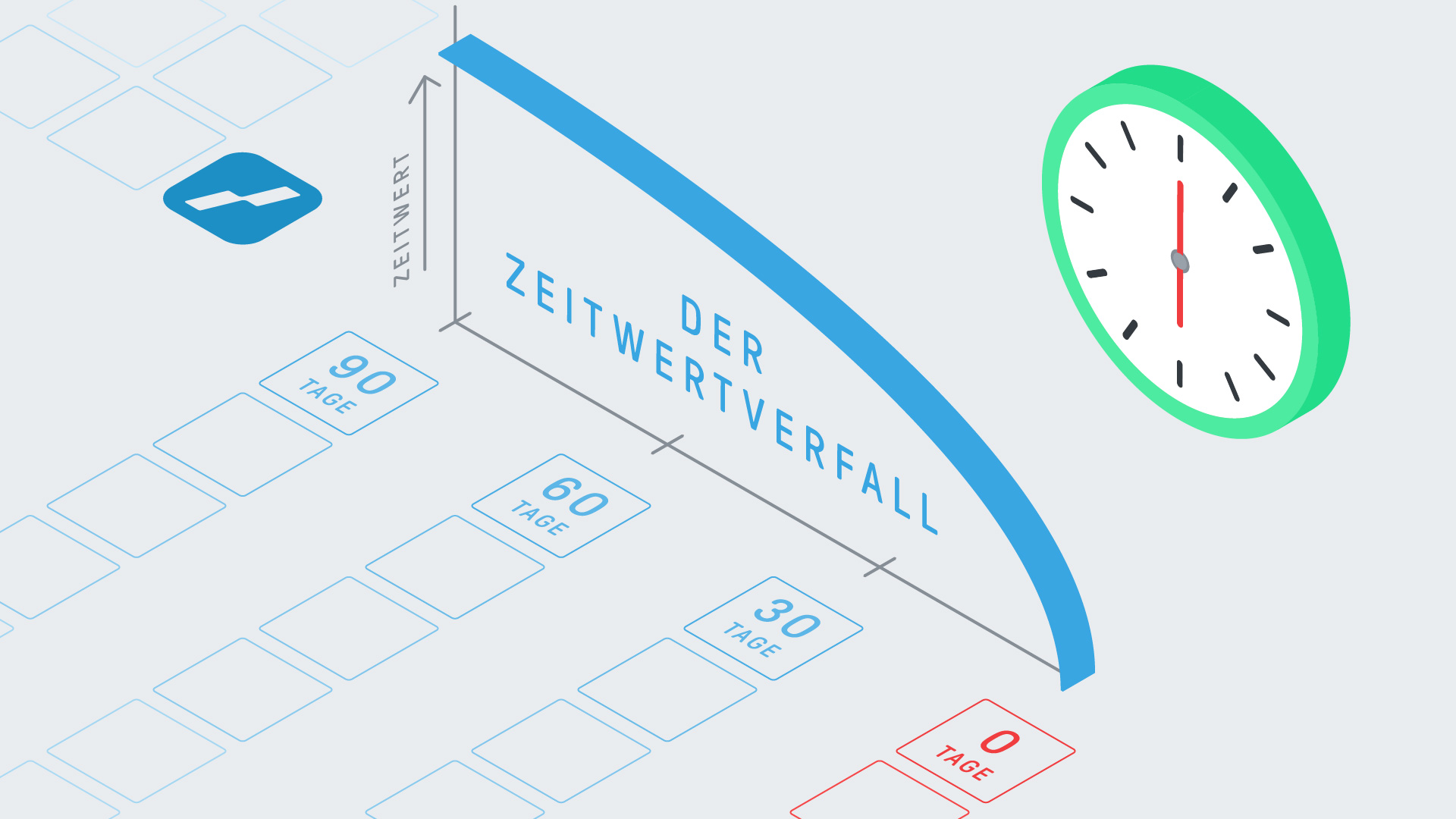

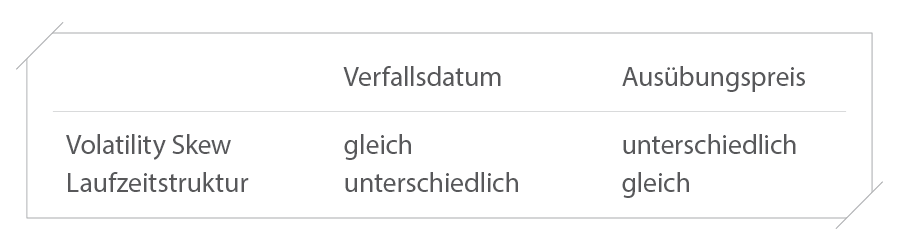

Optionen mit demselben Ausübungspreis und unterschiedlichem Verfallsdatum haben eine unterschiedliche implizite Volatilität und daher unterschiedliche Preise. Dieser Effekt ist hauptsächlich dadurch zu erklären, wie der Markt die Wahrscheinlichkeit von Kursbewegungen des Basiswertes innerhalb der verbleibenden Laufzeit einschätzt. So ist es beispielsweise üblich, dass die implizite Volatilität von Optionen zunimmt, wenn die Veröffentlichung der Quartalszahlen ansteht. Nachdem die Zahlen veröffentlicht wurden, nimmt die implizite Volatilität wieder ab. Bei Optionen mit kurzer Laufzeit verändert sich die implizite Volatilität dabei mehr als bei Optionen mit langer Laufzeit.

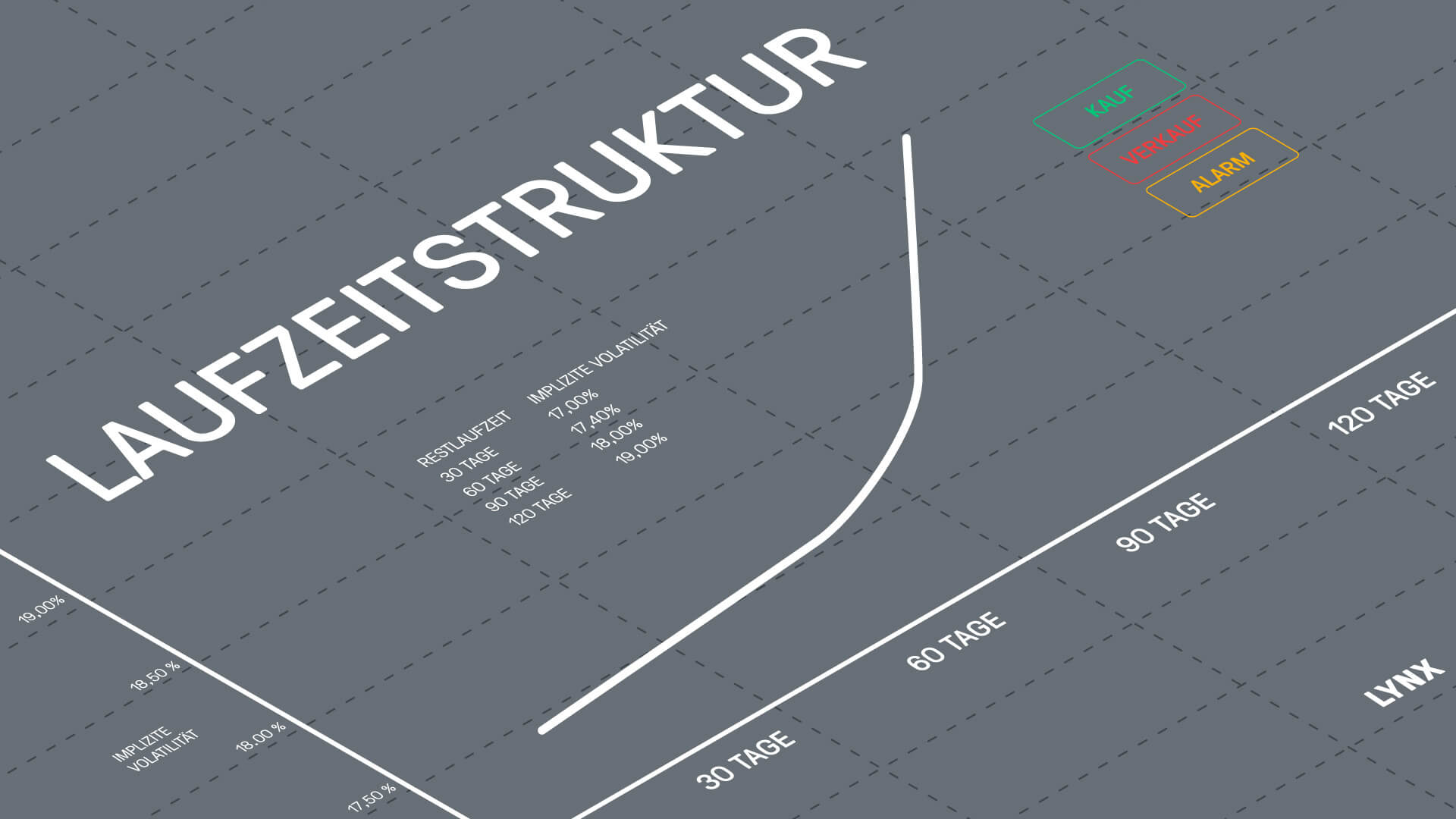

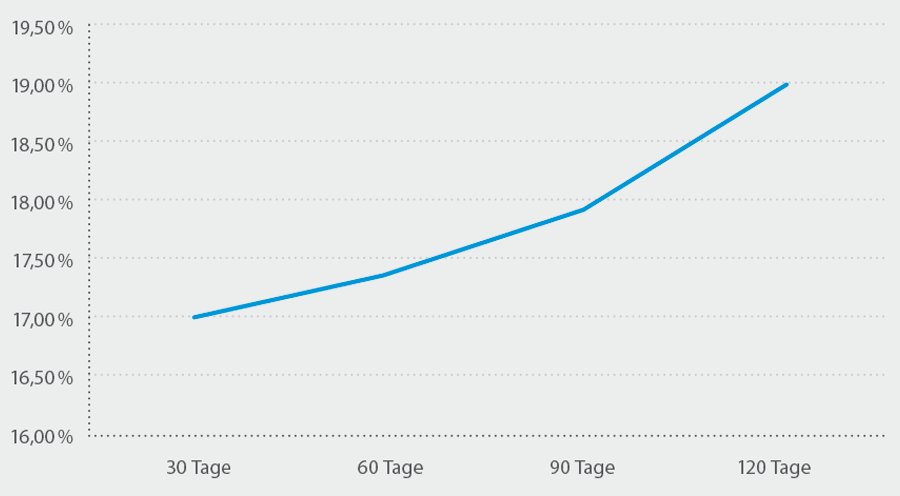

In der Tabelle sind die implizite Volatilität von Optionen mit unterschiedlichen Laufzeiten und demselben Ausübungspreis dargestellt. Die Preise der Optionen mit der kürzesten Laufzeit weisen die geringste Volatilität auf, während länger laufende Optionen eine höhere implizite Volatilität haben. In den vergangenen relativ ruhigen Börsenjahren war dies eine übliche Laufzeitstruktur von DAX-Optionen:

| Restlaufzeit | Implizite Volatilität |

|---|---|

| 30 Tage | 17,00% |

| 60 Tage | 17,40% |

| 90 Tage | 18,00% |

| 120 Tage | 19,00% |

Die Laufzeitstruktur der Volatilität gibt damit das Verhältnis zwischen der impliziten Volatilität und der Laufzeit bis zum Verfall wieder. Auf diese Art und Weise interpretieren Händler, ob bestimmte Optionen im Vergleich zu anderen günstig oder teuer sind. Es ist z. B. nicht unüblich, dass der Preis von S&P500-Optionen mit Verfallsdatum im August eine geringere implizite Volatilität abbildet, als September Optionen mit demselben Ausübungspreis. Denn im August ist es in der Regel ruhig an den Märkten, weil sich viele Marktteilnehmer im Sommerurlaub befinden. Es herrscht die sprichwörtliche „Sommerflaute“. Das muss jedoch nicht immer so sein, der August 2015 war aufgrund wirtschaftlicher Turbulenzen in China sehr volatil.

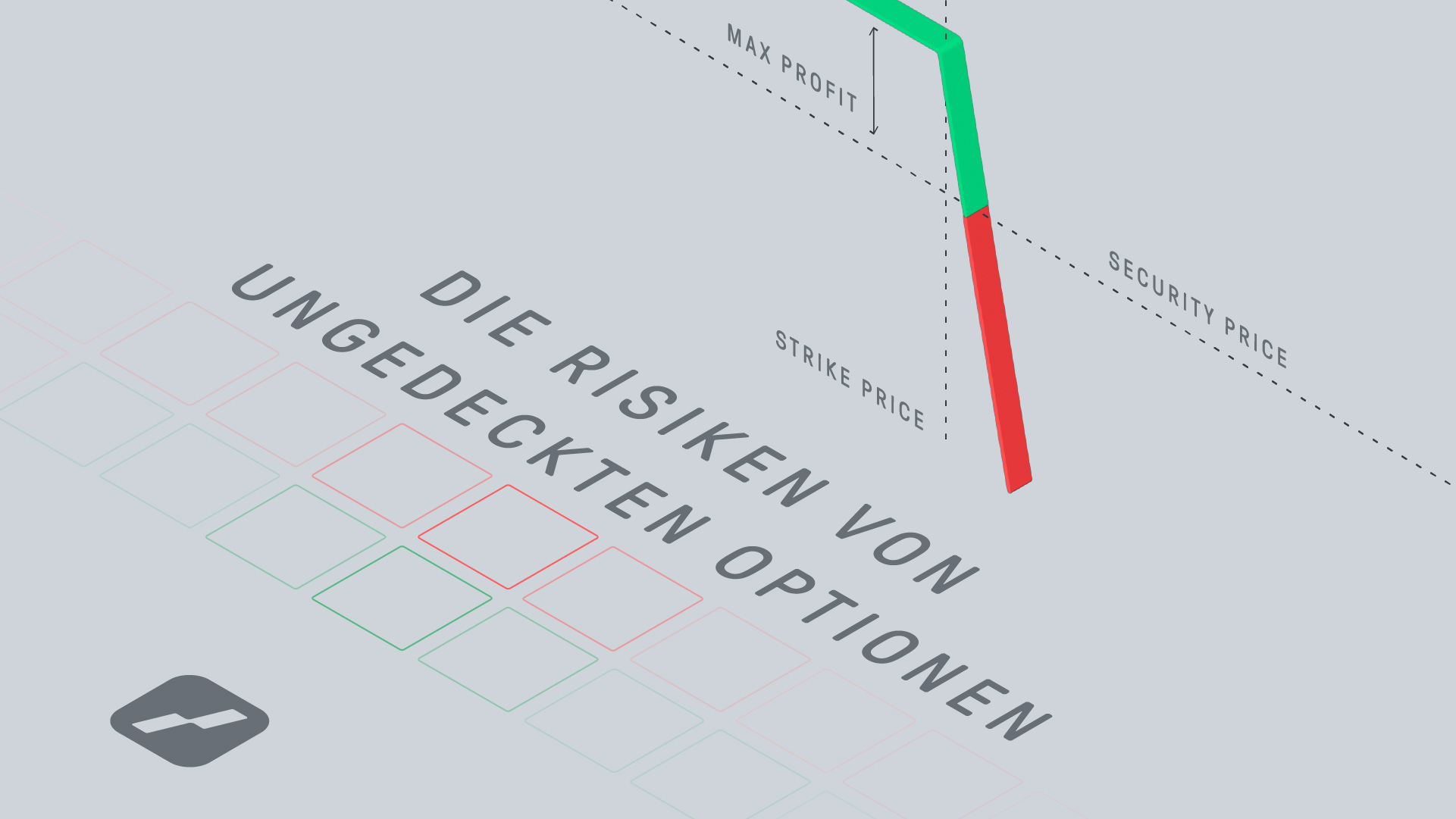

In der Praxis zeigt sich, dass die implizite Volatilität von kurz laufenden Optionen im Vergleich zu länger laufenden Optionen etwas schneller zunimmt, wenn der Markt zu fallen beginnt. Bei einer Börsenpanik liegt die implizite Volatilität von Optionen mit einer Laufzeit von 30 Tagen höher als bei Optionen mit einer Laufzeit von 120 Tagen. Der Optionsanleger muss dies beachten und daher bei Optionen mit kürzerer Laufzeit gegebenenfalls etwas vorsichtiger sein. Bei einer zügigen Kurserholung nimmt die implizite Volatilität der Optionen mit kurzer Laufzeit schnell wieder ab, so dass sich die Optionsprämie umgehend verringert.

Laufzeitstruktur DAX-Indexoptionen

Wir beabsichtigen nicht, diesen Artikel zu aktualisieren. In Zukunft können aber Analysen zum selben Finanzinstrument veröffentlicht werden.

Alles über Optionen:

Volatilität

Griechen