Zum Glück gibt es aber auch heute noch einen Weg, und zwar mit Optionen.

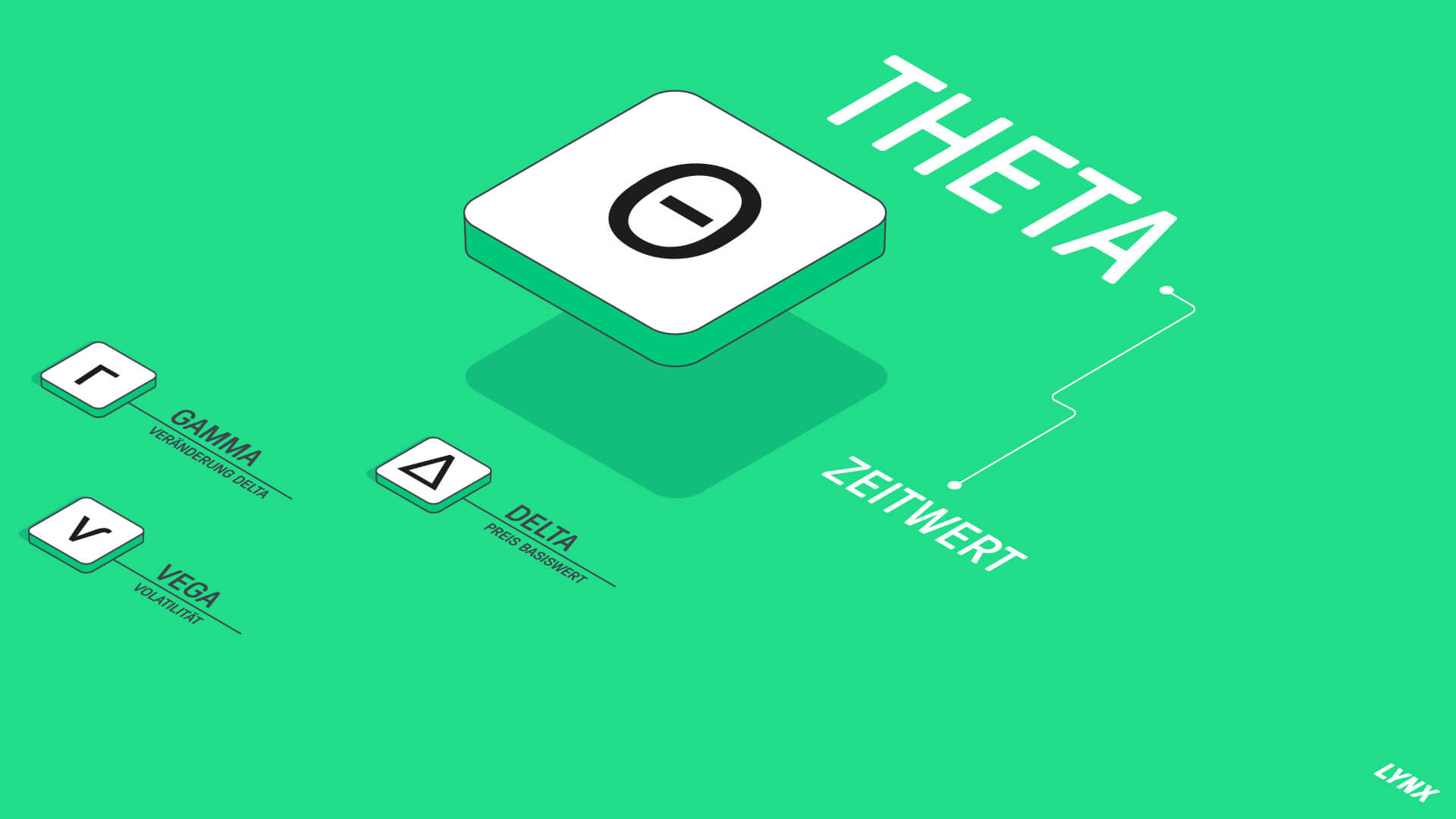

Theta: Der Verbündete von Optionsverkäufern

Traditionell besteht die einzige Möglichkeit, mit Aktien Geld zu verdienen, darin, diese zu kaufen oder short zu gehen und zu warten, bis die Kurse steigen bzw. fallen. Aber was wäre, wenn es eine Möglichkeit gäbe, Geld zu verdienen, auch wenn sich die Aktie seitwärts bewegt? In der Welt der Optionen ist dies möglich, dank einer wunderbaren Eigenschaft: Ihres Theta-Werts.

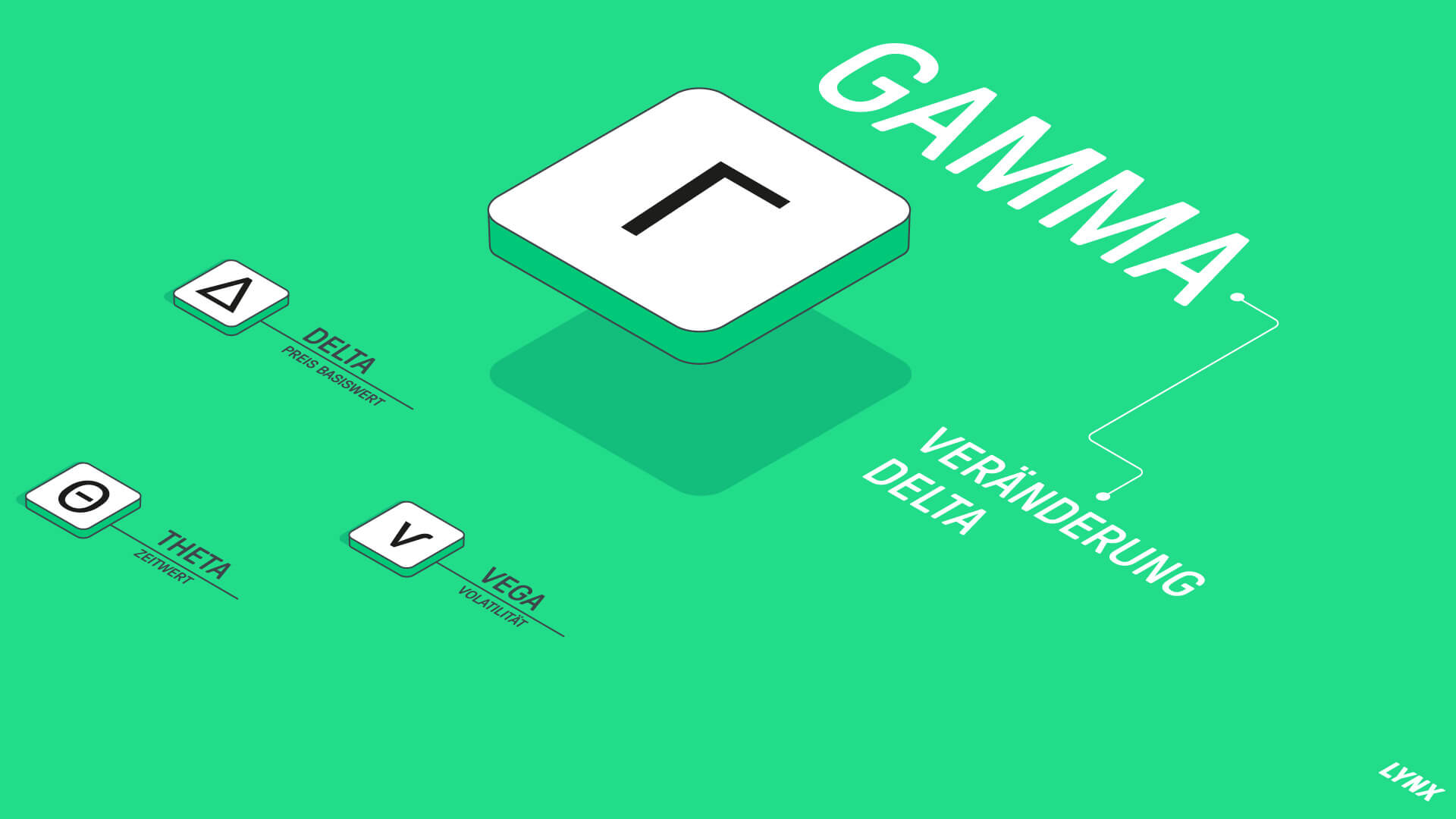

Theta gehört zu den sogenannten „Griechen“. Die Griechen (Delta, Gamma, Vega, Theta) bilden einen Satz an Parametern, die eine Rolle in der Preisbildung einer Option spielen.

Was ist der Zeitwertverfall?

Mit dem Zeitwertverfall wird gemessen, wie stark die Verringerung des Zeitwertes in einem bestimmten Zeitraum ausgefallen ist. Je näher sich eine Option ihrem Fälligkeitstag einer Option nähert, desto mehr beschleunigt sich der Zeitwertverfall.

Dabei ist Theta eine Zahl, die den Zeitwertverfall von Optionen widerspiegelt.

Der Preis einer Option setzt sich aus mehreren Komponenten zusammen. Eine dieser Komponenten ist der Zeitwert. Stellen Sie sich eine Sanduhr vor. Die volle Sanduhr entspricht dem Zeitwert einer Option, ab dem Zeitpunkt, an dem sie gehandelt wurde. Genauso wie der Sand in der Sanduhr stets nach unten rieselt und der obere Glaskolben immer leerer wird, wird der Zeitwert der Option mit der Zeit immer kleiner. Durch den Verkauf von Optionen können Anleger (die Stillhalter) diesen Zeitwertverfall zu ihrem Vorteil nutzen.

Jedes Mal, wenn ein Anleger eine Option leerverkauft (er geht die Option short), ist ein positiver Theta-Wert mit seiner Position verbunden. Das bedeutet, dass an jedem verstrichenen Tag der Optionspreis bei sonst gleichen Bedingungen um den Theta Wert sinkt und der Leerverkäufer (der Stillhalter) einen Gewinn aus der Position erzielt.

Wenn Sie Optionen kaufen, kaufen Sie also negatives Theta ein. Wenn Sie Optionen leerverkaufen, holen Sie sich positives Theta ins Depot.

Der Zeitwertverfall kommt entsprechend den Verkäufern von Optionen zugute und belastet die Käufer von Optionen. Warum? Stellen Sie sich Optionen als Versicherungsverträge vor. Wenn eine Versicherungsgesellschaft einen Versicherungsvertrag verkauft, kassiert die Gesellschaft monatliche Prämien vom Versicherungskäufer. Im Gegenzug übernimmt das Unternehmen das Risiko für den Wert des versicherten Gegenstands.

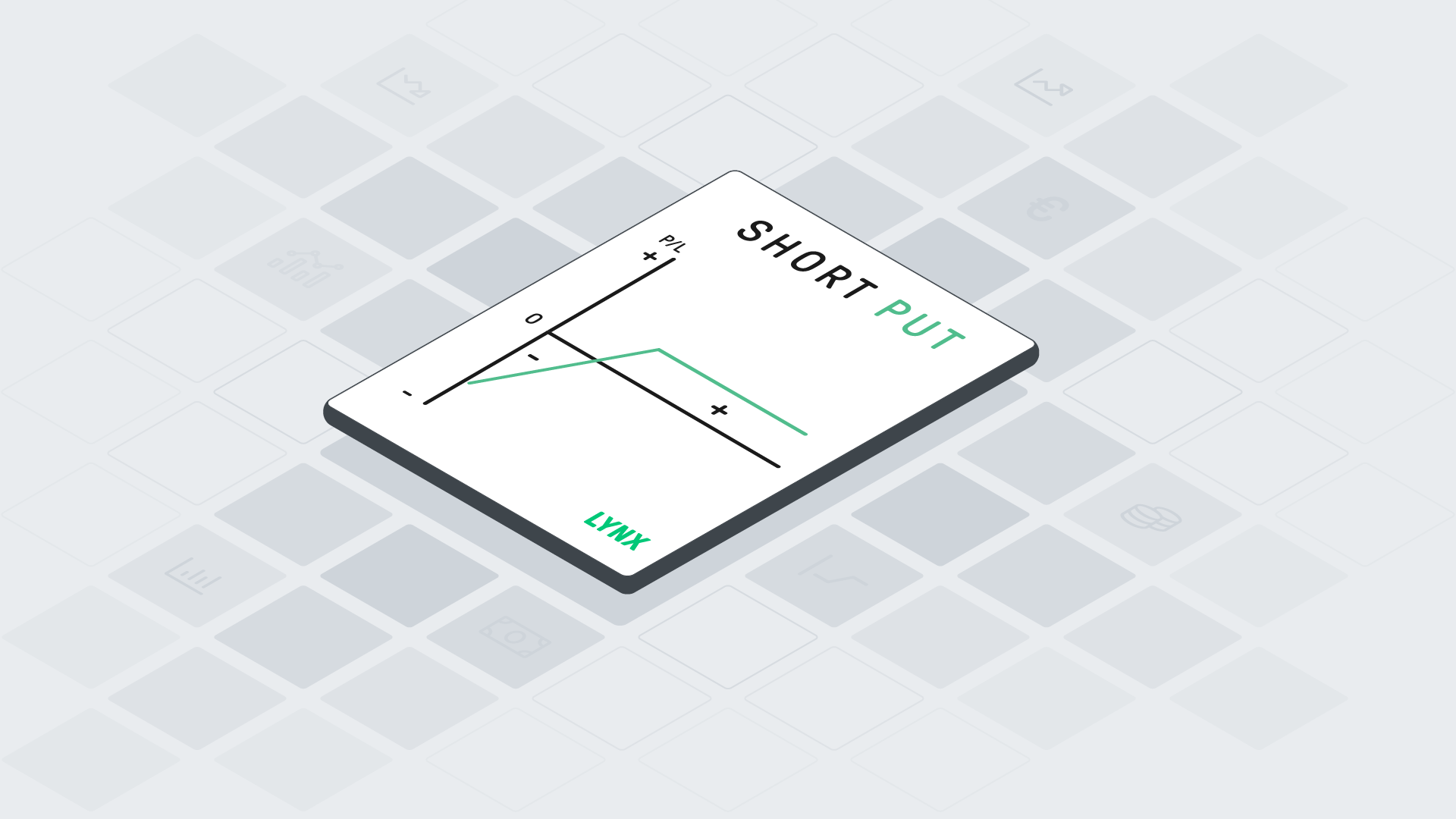

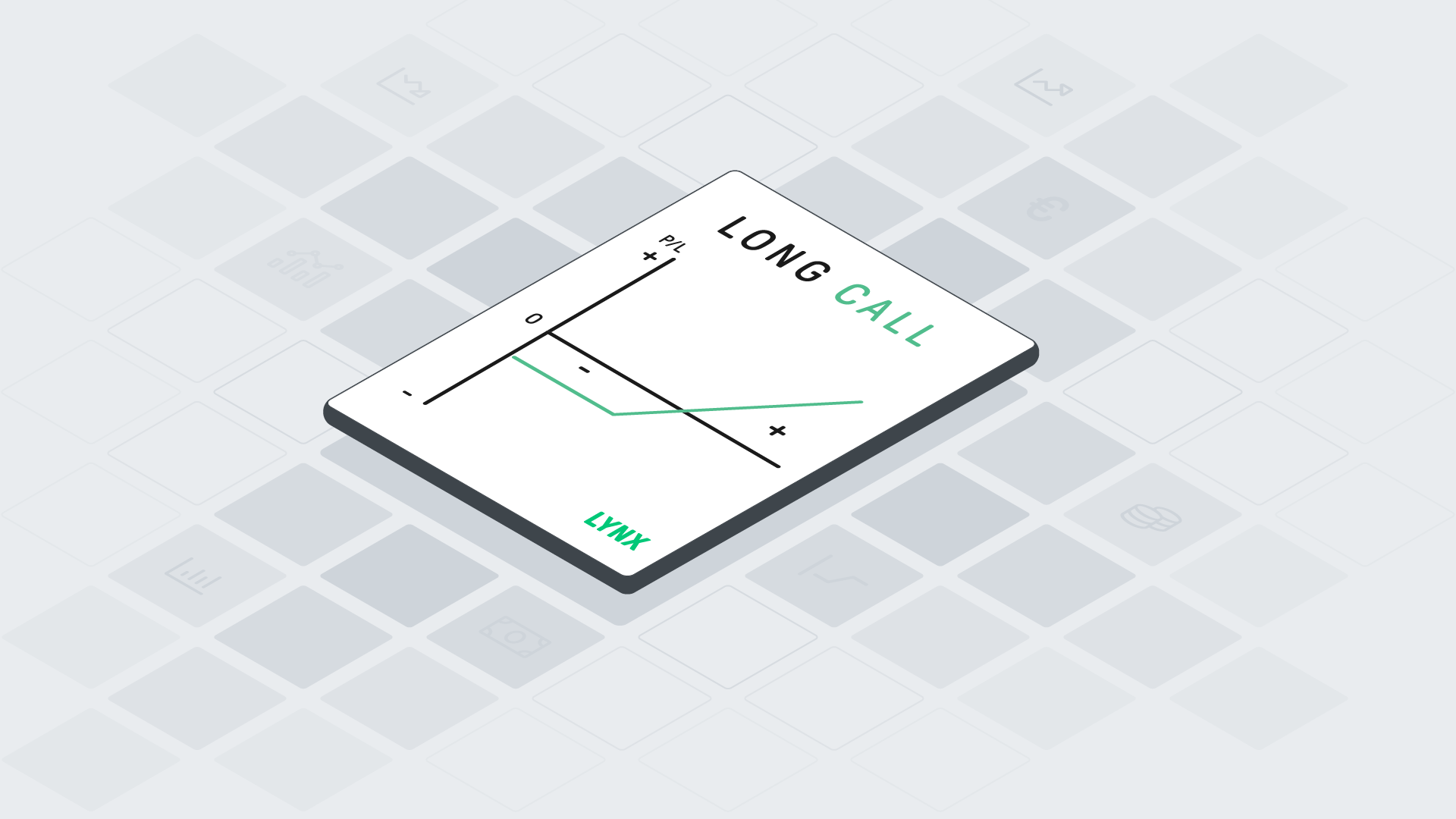

Das gleiche gilt für Optionen, sowohl für leerverkaufte Call Optionen (Short Calls) als auch für leerverkaufte Put Optionen (Short Puts). Der Verkäufer einer Put Option übernimmt beispielsweise das Risiko, dass die Aktie an Wert verliert, und dass er sie teurer in sein Depot aufnehmen muss als sie wert ist. Als Gegenleistung für das Eingehen dieses Risikos hat der Verkäufer Anspruch auf eine tägliche Prämie, auch bekannt als positives Theta.

Nehmen wir an, Sie verkaufen eine Put Option für 1$. Um die Position zu schließen, müssen Sie dieselbe Option zurückkaufen. Um einen Gewinn zu erzielen, müssen Sie die Put Option zu einem niedrigeren Preis zurückkaufen. Der tägliche Zeitwertverfall des Optionspreises wird Ihnen helfen, diesen Gewinn früher zu erzielen. Aus diesem Grund wird Theta als positiver Wert für Optionsverkäufer ausgewiesen.

Die Zeit ist also für den Optionskäufer ein Feind und für den Optionsverkäufer ein Verbündeter.

Was beeinflusst den Zeitwertverfall?

Der Theta Wert bleibt während der Laufzeit einer Option nicht konstant. Aber was beeinflusst den Theta Wert? Mit anderen Worten: Was bestimmt die Höhe des Betrags, den der Optionsverkäufer an jedem Tag erhält, an dem sich die Aktie nicht bewegt?

Drei Hauptfaktoren spielen eine Rolle: Der Kurs der zugrunde liegenden Aktie, die Zeit bis zum Verfall der Option (bzw. die Restlaufzeit) und die implizite Volatilität der Aktie.

Der Kurs der Aktie beeinflusst den Theta Wert, denn je teurer die Aktie ist, desto teurer sind die Optionen und desto höher der Theta Wert. Bei teuren Aktien wäre die Sanduhr entsprechend größer und würde mehr Sand beinhalten als eine kleinere.

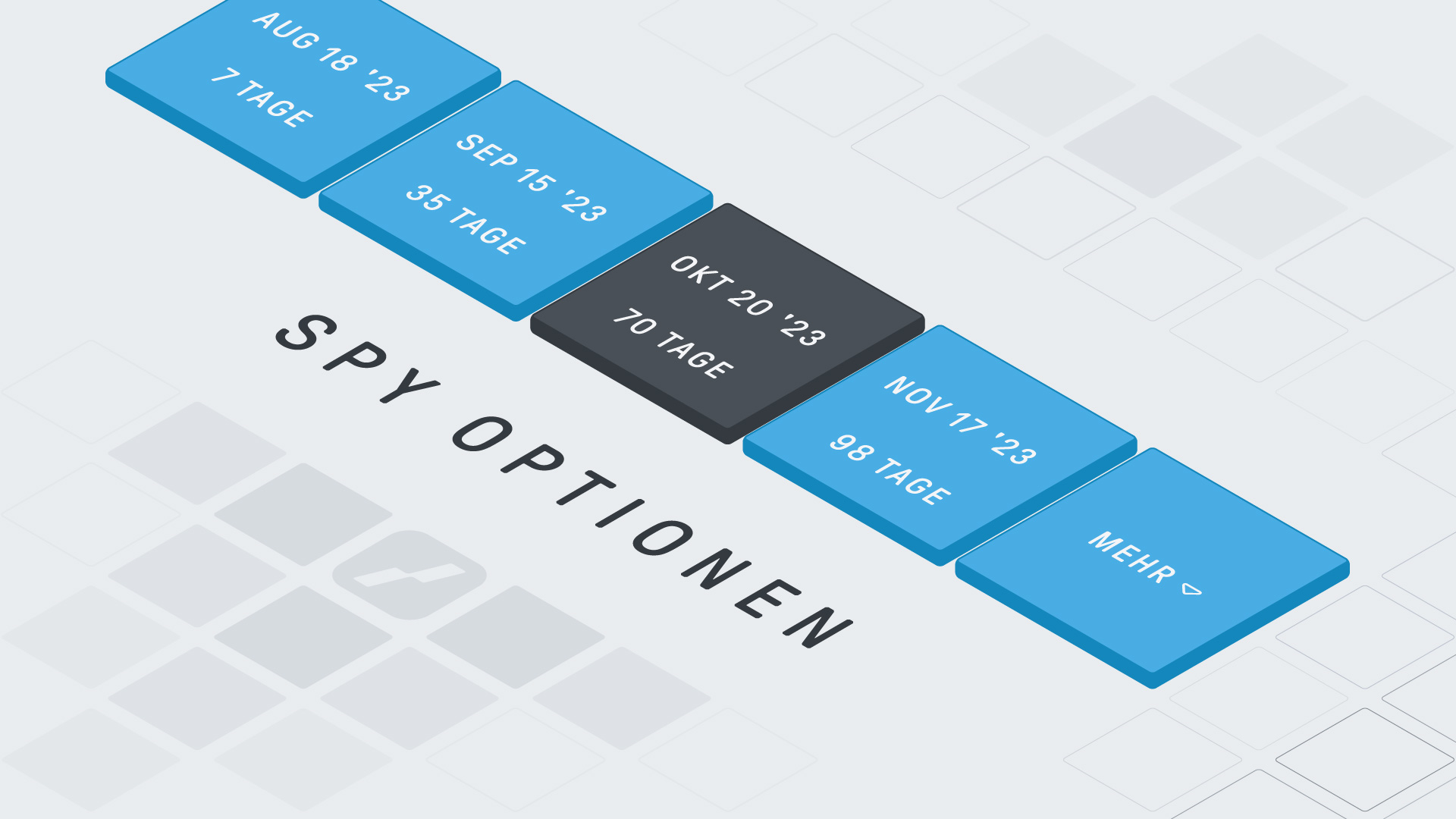

Die Restlaufzeit der Option beeinflusst ebenfalls den Theta Wert. Wenn sich eine Option ihrem Verfallsdatum nähert, steigt der Theta Wert. Das bedeutet, dass sich der Zeitwertverfall einer Option beschleunigt, wenn sich das Verfallsdatum nähert. Wenn Sie aber langlaufende Optionen handeln (zum Beispiel mit mehr als 6 Monaten Restlaufzeit), ist der Theta Wert noch relativ klein: Der Zeitwertverfall der Option ist noch langsam.

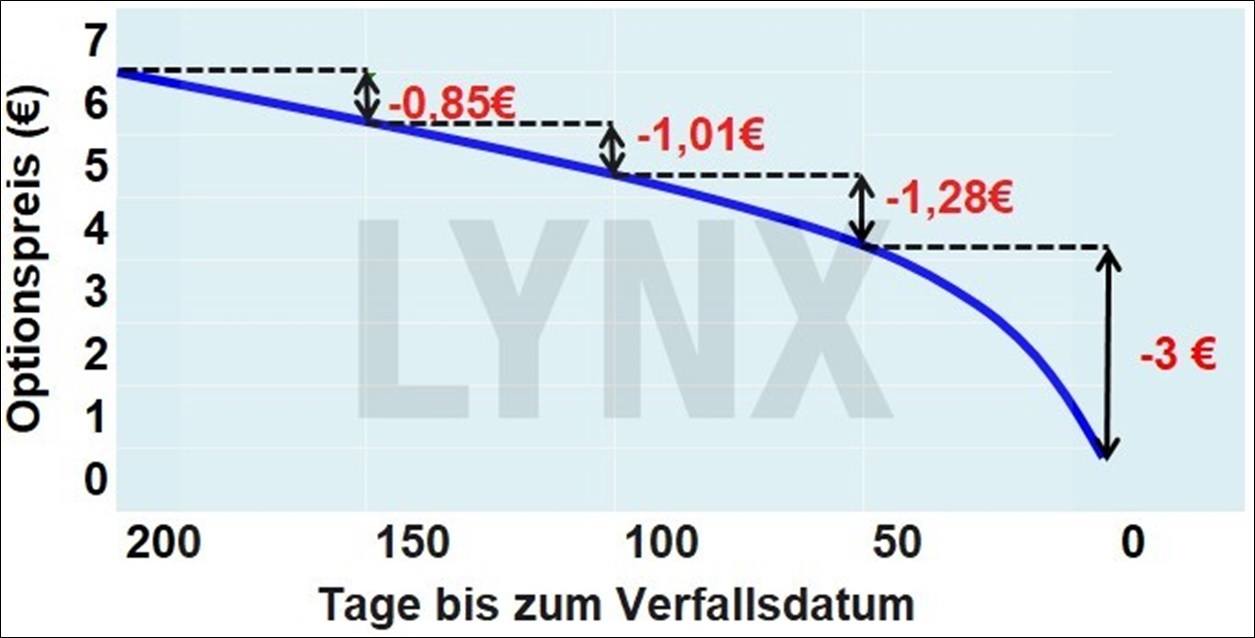

Schematische Darstellung des Zeitwertverfalls je nach Restlaufzeit einer Option:

Bis zu 50 Tagen vor dem Verfallsdatum einer Option baut sich der Zeitwert fast linear ab. Je näher das Verfallsdatum allerdings rückt, desto größer ist der Zeitwertverfall.

Die implizite Volatilität einer Aktie entspricht der Schwankungsintensität dieser Aktie und der Unsicherheit der Marktteilnehmer in Bezug auf die Kursentwicklung dieser Aktie. Wenn die implizite Volatilität hoch ist, ist auch der Theta Wert hoch.

Die folgende Tabelle gibt Ihnen einen Überblick der Theta Werte für eine beliebige Aktie entlang der Zeit und je nach Höhe der impliziten Volatilität:

| Aktienkurs bei 50$. Theta Wert einer Call Option am Geld mit 15% impliziter Volatilität | Aktienkurs bei 50$. Theta Wert einer Call Option am Geld mit 35% impliziter Volatilität | |||||

|---|---|---|---|---|---|---|

| Tage bis zum Verfallsdatum | Theta | Optionspreis | Tage bis zum Verfallsdatum | Theta | Optionspreis | |

| 365 | -0,005$ | 4,00$ | 365 | -0,011$ | 8,00$ | |

| 150 | -0,008$ | 2,57$ | 150 | -0,017$ | 5,17$ | |

| 75 | -0,012$ | 1,83$ | 75 | -0,024$ | 3,68$ | |

| 50 | -0,015$ | 1,50$ | 50 | -0,030$ | 3,02$ | |

| 30 | -0,019$ | 1,16$ | 30 | -0,038$ | 2,35$ | |

| 20 | -0,023$ | 0,95$ | 20 | -0,047$ | 1,94$ | |

| 10 | -0,033$ | 0,68$ | 10 | -0,067$ | 1,39$ | |

| 5 | -0,047$ | 0,49$ | 5 | -0,093$ | 1,00$ | |

Beim Kauf einer Call Option mit einer Restlaufzeit von 365 Tagen und einer impliziten Volatilität der zugrunde liegenden Aktie von 15%, liegt der anfängliche Theta Wert bei -0,005$ (Tabelle links). Das bedeutet, dass sich die Call Option, bei gleichbleibenden Bedingung, jeden Tag um 0,005$ verbilligen wird. Liegt die impliziten Volatilität bei 35%, ist der Theta Wert ungefähr doppelt so hoch. Sie können auch anhand dieser Tabelle erkennen, wie sich der Theta Wert bei Annäherung des Verfallsdatums ändert: Je kürzer die Restlaufzeit, desto schneller verlieren die Optionen an Wert.

Diese Einflussfaktoren zeigen, dass Sie nicht erwarten können, sobald Sie eine Option leerverkauft haben, dass der Optionspreis von Tag zu Tag um den gleichen anfänglichen Theta Wert sinken wird. Die Kursbewegungen, die Restlaufzeit und die implizite Volatilität der zugrunde liegenden Aktie werden diesen Theta Wert verändern. Dennoch: Solange Sie sich auf der Seite des Optionsverkaufs befinden (mit positivem Theta), können Sie darauf spekulieren, dass der Wert Ihrer Option mit näherkommenden Verfallsdatum immer niedriger wird, was einer der Schlüssel zum Erfolg eines Optionsverkäufers ist.

Zeitwertverfall am Beispiel der Boeing Aktie (Ticker: BA)

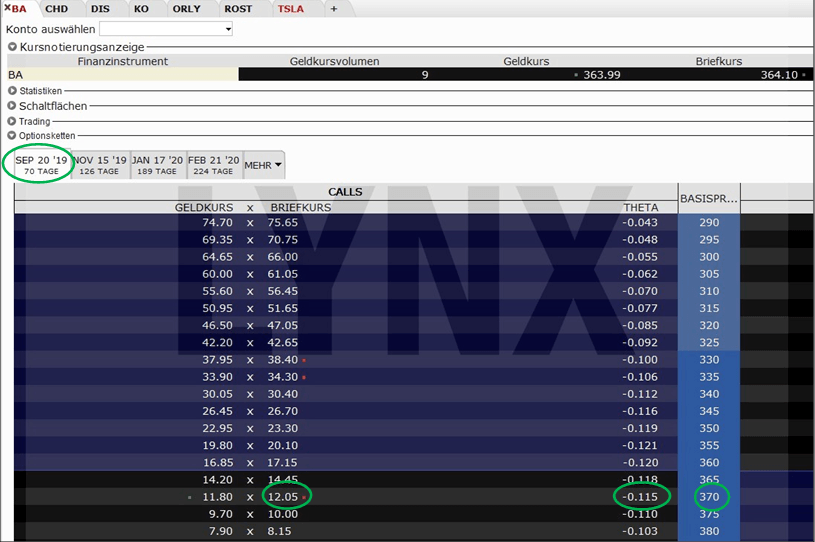

Betrachten wir im OptionTrader Ihrer LYNX Handelsplattform die Optionsketten der Boeing Aktie und schauen wir uns die Call Optionen mit einer Laufzeit bis zum 20. September 2019 an.

Bei einem Aktienkurs um die 364$ möchte beispielsweise ein Trader eine Call Option mit Basispreis 370$ und 70 Tagen Restlaufzeit kaufen, weil er der Meinung ist, dass die Boeing Aktie steigen wird.

Er würde zum Zeitpunkt, an dem das folgende Bild gemacht wurde, 1.205$ zahlen, da die Call Option 12,05$ kostet und mit einem Multiplikator von 100 versehen ist. Der Theta Wert zu diesem Zeitpunkt beträgt -0,115$. Das heißt, dass sich die Call Option innerhalb eines Tages um 0,115$ verbilligen wird. Der Trader würde bereits morgen ca. 11,5$ verloren haben, wenn alle anderen Bedingungen gleich bleiben würden (Aktienkurs und implizite Volatilität).

Wie wir bereits gesehen haben, wird sich dieser Theta Wert im Laufe der Zeit drastisch erhöhen, so dass die täglichen Verluste durch den Zeitwertverfall immer größer ausfallen werden. Die einzige Chance des Optionskäufers, einen Gewinn zu erzielen, ist, dass sich die Aktie rasch über den Basispreis von 370$ bewegt. Er kämpft an dieser Stelle gegen die Zeit.

Optionsketten der Boeing Aktie mit 70 Tagen Restlaufzeit:

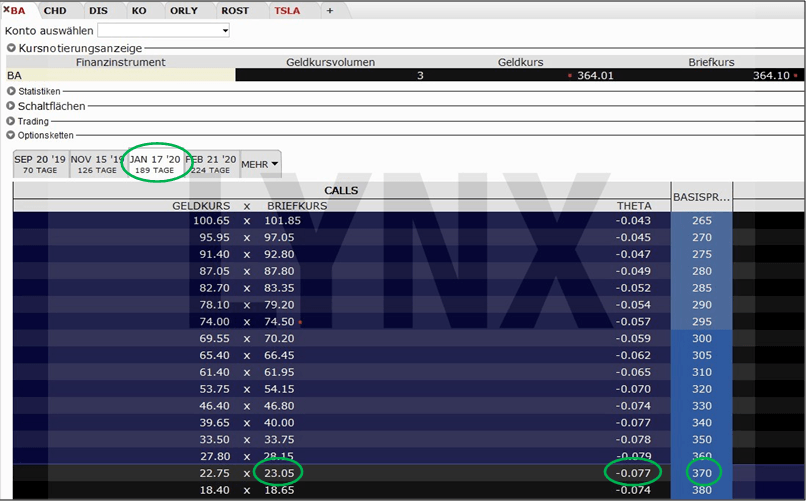

Schauen wir uns jetzt dasselbe Bild mit einer längeren Laufzeit an:

Mit einer Restlaufzeit von 189 Tagen kostet die Call Option mit Basispreis 370$ diesmal 23,05$ und weist einen Theta Wert von -0,077$ auf. In dem Fall verbilligt sich die Option langsamer als die Option mit einer Restlaufzeit von 70 Tagen. Um 7,7$ würde sich die Position des Optionskäufer anfangs verbilligen, für die er allerdings 2.305$ zahlen müsste. Die längere Laufzeit lässt ihm also mehr Zeit, mit seinem Trade richtig zu liegen, als mit der kurzlaufenden Option. Dennoch muss sich auch bei diesem Trade die Aktie dynamisch nach oben bewegen, um ein Profit erzielen zu können.

Fazit Zeitwertverfall von Optionen: Mit dem positiven Theta Geld verdienen

Es dürfte Ihnen jetzt klar sein, warum es möglich ist, mit einer Aktie, die sich nicht bewegt, Geld zu verdienen. Durch den Verkauf von Prämien und das Sammeln von Theta muss sich die Aktie nicht bewegen. Dies ist vergleichbar mit der Art und Weise, wie Versicherungsunternehmen langfristig Geld verdienen. Die meiste Zeit wird das versicherte Objekt (Auto oder Haus zum Beispiel) unbeschädigt bleiben, aber das Unternehmen kassiert weiterhin die Prämie. Gelegentlich entstehen Schäden, und die Versicherungsgesellschaft muss dafür zahlen, dennoch bleibt das Geschäftsmodell statistisch profitabel.

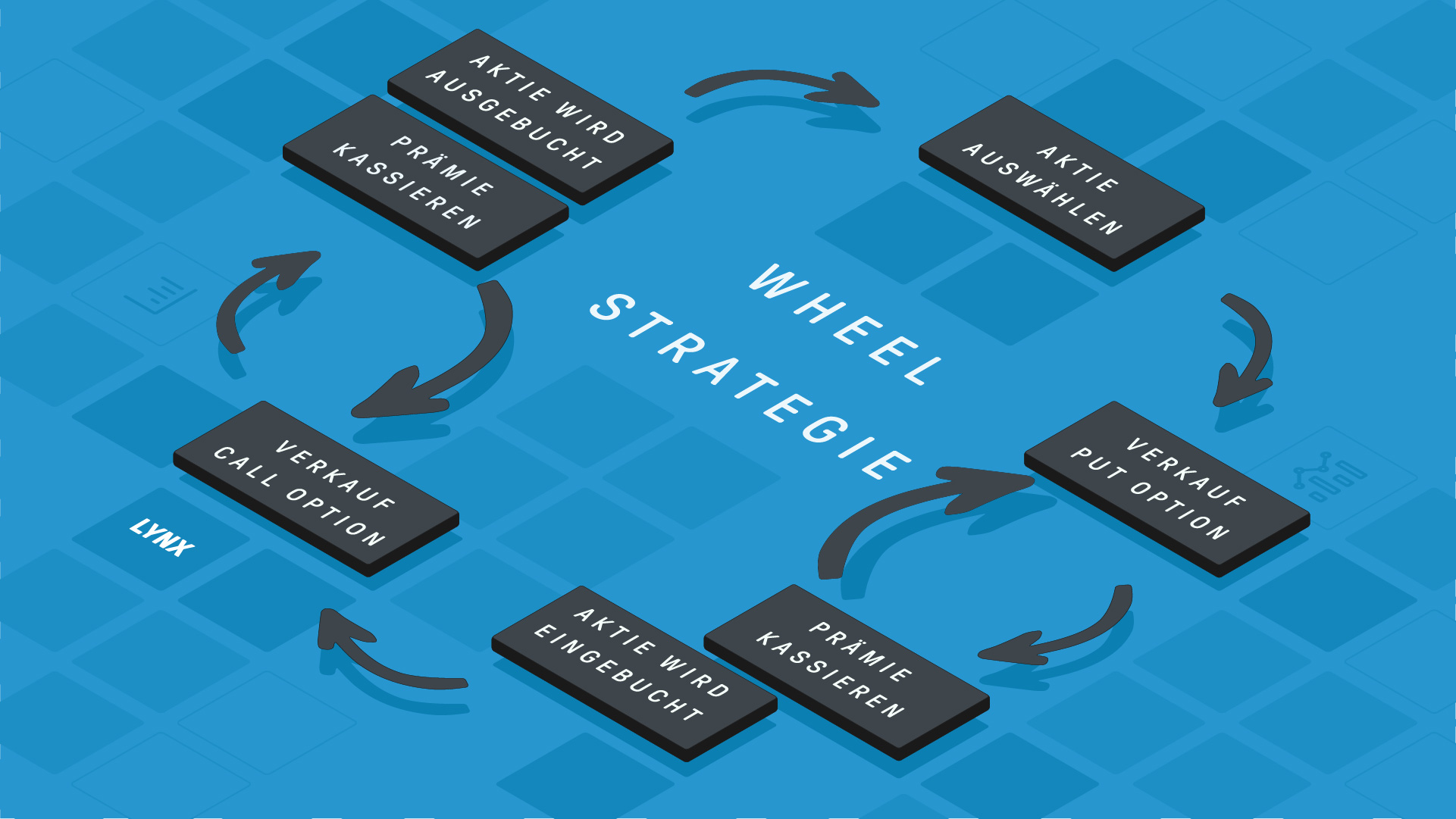

Deshalb ist es sinnvoll, Optionsstrategien zu bevorzugen, die einen Short-Anteil beinhalten, also die Optionen handeln, die leerverkauft werden. Dafür eignen sich zum Beispiel Optionen-Kombination wie Vertical Spreads, Calendar Spreads oder Diagonal Spreads, die sich in der LYNX TWS Handelsplattform einfach handeln lassen.

Jeder einzelne Anleger muss für sich entscheiden, ob er die Prämie bezahlen oder kassieren möchte. Beides ist nicht unbedingt eine „bessere“ Strategie, aber die Erfolgs-Chancen stehen in der Regel besser, wenn man in seinen Positionen für ein positives Theta sorgt. Der Verkauf von Prämien kann absolutes Neuland sein, wenn Sie gerade mit dem Optionenhandel beginnen, aber auf lange Sicht wird der Theta Wert mit einer konsequenten Strategie und mit Geduld ein wichtiger Verbündeter an Ihrer Seite sein.

Über den Optionen Broker LYNX können Sie direkt an den Terminbörsen mit Optionen handeln und von den einzigartigen Möglichkeiten der Assetklasse Optionen profitieren. Besuchen Sie unser Optionsportal, um alles über diese Anlageklasse zu erfahren und zu lernen.

Als Daytrader, Anleger oder Investor profitieren Sie über den Online Broker LYNX von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Handeln Sie diese Trading-Idee doch einfach risikolos mit unserem kostenfreien Demokonto nach.

Wir beabsichtigen nicht, diesen Artikel zu aktualisieren. In Zukunft können aber Analysen zum selben Finanzinstrument veröffentlicht werden.

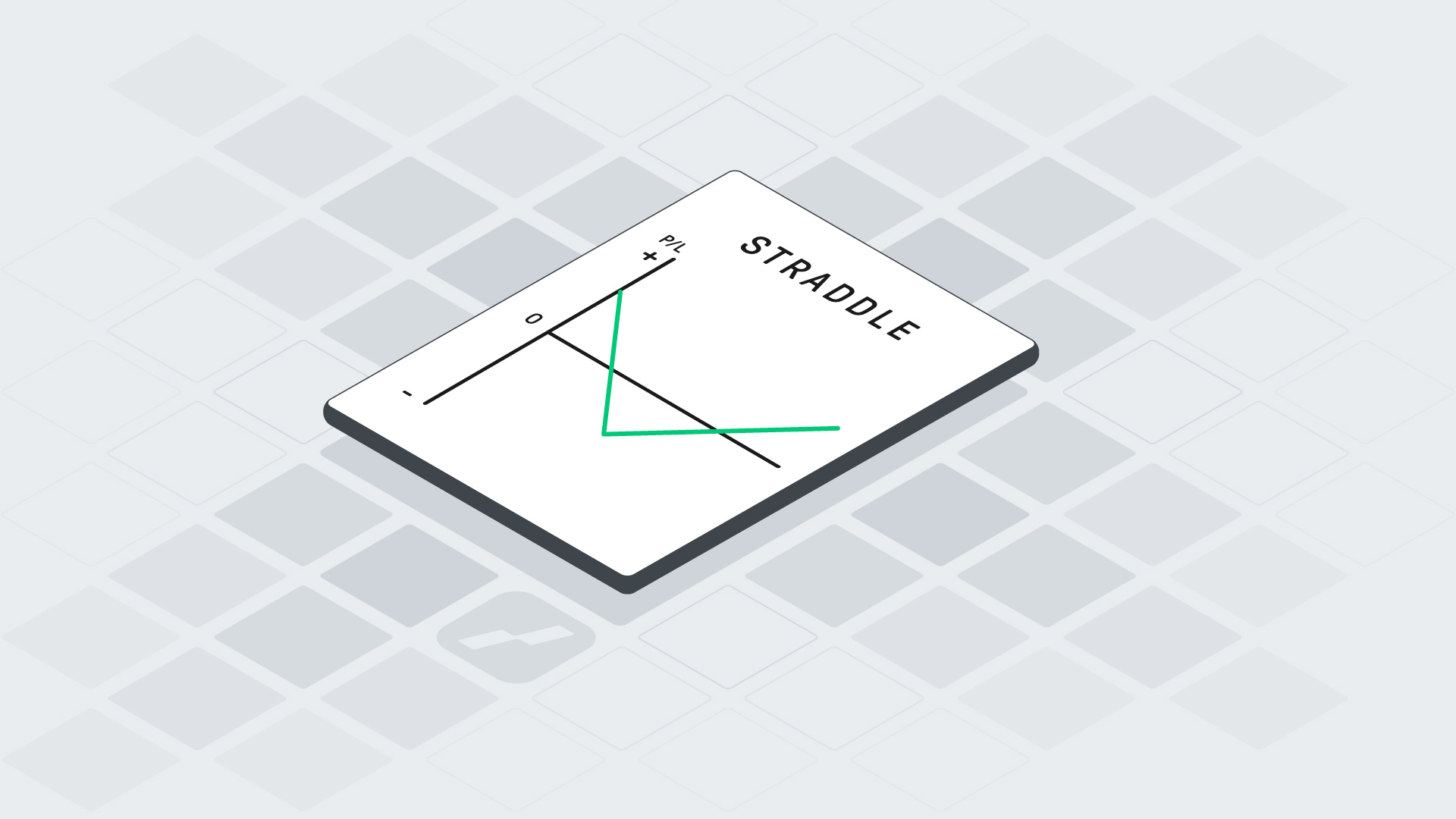

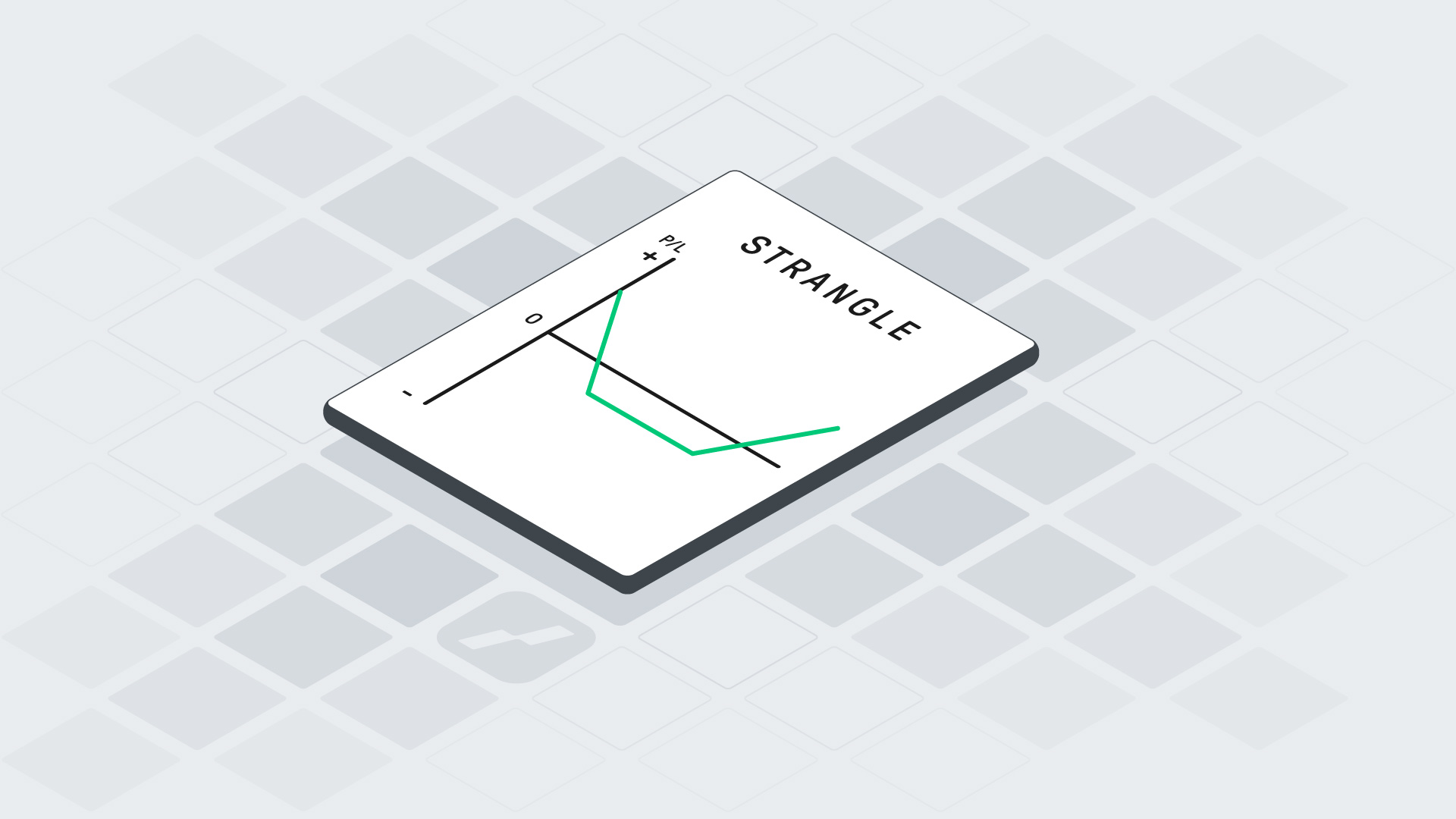

Alles über Optionen:

Volatilität

Griechen