Covered Puts werden in erster Linie von Anlegern eingesetzt, die Erträge aus Short-Optionen erzielen und gleichzeitig die Kostenbasis einer Short-Position in Aktien oder ETFs reduzieren wollen.

In diesem Artikel erläutern wir die Funktionsweise dieser Strategie, ihre Vorteile und Nachteile und wie sie in der Praxis umgesetzt werden kann. Wenn Sie auf der Suche nach einem Broker für den Handel für den Covered Call sind, klicken Sie hier.

- Was ist ein Covered Put?

- Konstruktion eines Covered Puts – Gewinn- und Verlustprofil

- Covered Put – Gewinn- und Verlustprofil

- Wie profitiert man von einem Covered Put?

- Wann sollte man einen Covered Put eröffnen?

- Ausstieg, Anpassung und Rollen eines Covered Puts

- Covered Put – Vorteile, Nachteile und Risiken

- Beispiel für einen Covered Put

- Quintessenz Covered Put

- FAQs zum Covered Put

Was ist ein Covered Put?

Covered Puts sind mit Covered Calls vergleichbar, mit dem Unterschied, dass Sie mit einem Covered Put eine Put-Option gegen eine Short-Position verkaufen, d. h. gegen einen Basiswert (z.B. eine Aktie oder einen ETF), den Sie sich geliehen und verkauft haben.

Während Sie bei einem Covered Call einem anderen Anleger das Recht verkaufen, einen Basiswert zu kaufen, den Sie besitzen, verpflichten Sie sich beim Verkauf von Covered Puts gegen eine Short-Position, den Basiswert zum Basispreis der Put-Option zurückzukaufen.

Konstruktion eines Covered Puts – Gewinn- und Verlustprofil

Ein Covered Put ist eine Optionsstrategie, bei der eine Short-Aktienposition mit einer Short-Put-Option kombiniert wird. Bei einem Covered Put verkaufen Sie je 100 Short-Aktien in Ihrem Depot eine Put-Option.

In der Regel werden Covered Puts aus dem Geld, d.h. unter dem aktuellen Kurs des Basiswerts, verkauft. Puts, die näher am aktuellen Kurs des Basiswerts verkauft werden, führen zu einer höheren Prämie, weisen aber eine höhere Wahrscheinlichkeit auf, bei Fälligkeit im Geld zu sein.

Durch Covered Puts wird der eventuelle Verlust bei einem Kursanstieg des Basiswerts zwar nicht zwangsläufig eliminiert, jeder verkaufte Put führt jedoch zu einem zusätzlichen Guthaben in Form von Optionsprämien auf dem Depot, wodurch die Gesamtkosten für das Halten der Short-Position im Basiswert sinken.

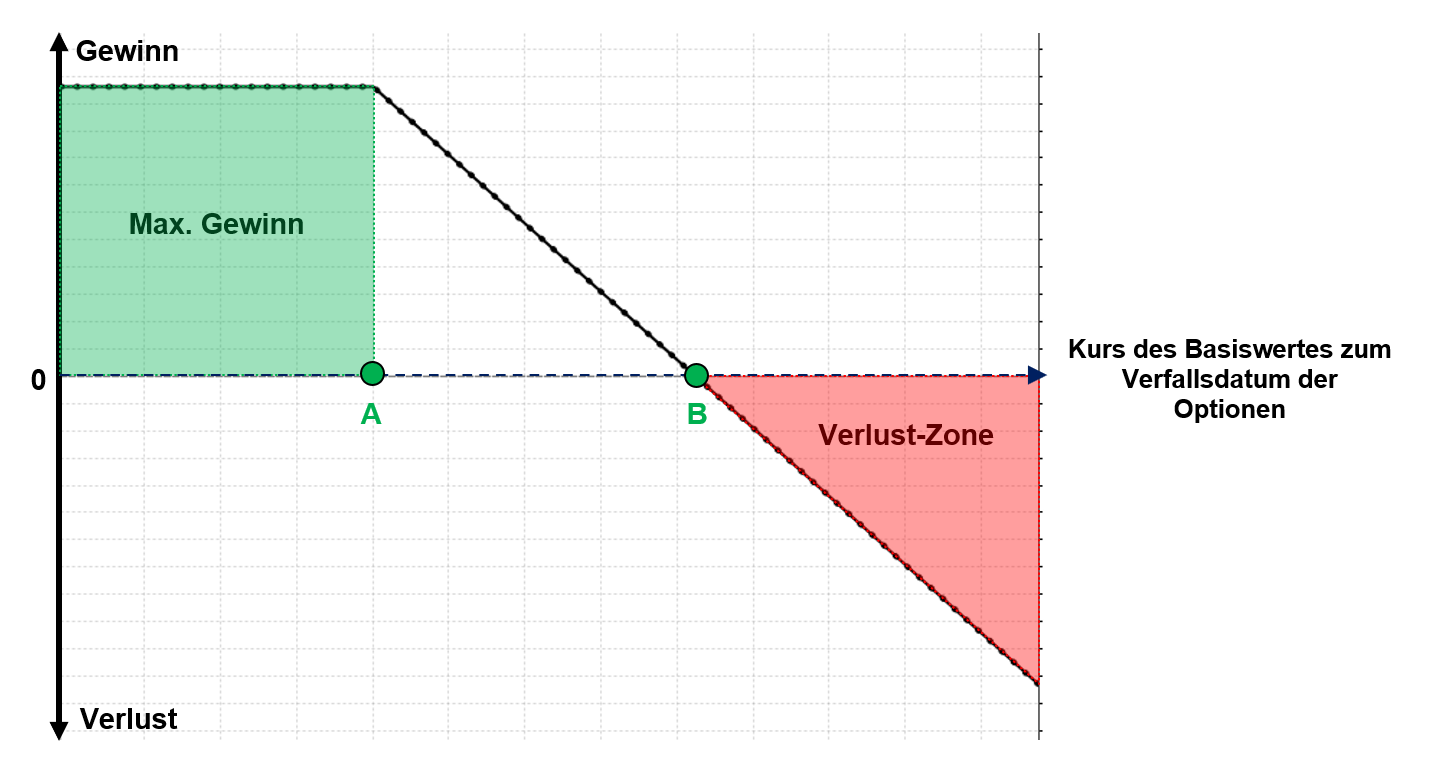

Covered Put – Gewinn- und Verlustprofil

Der Punkt A stellt den Basispreis des Puts dar. Der Punkt B ist der Breakeven bzw. die Gewinnschwelle des Trades. Zwischen A und B entstehen Teilgewinne.

Der versierte Optionshändler wird hier das Performance-Profil eines einfachen Short Calls erkennen.

- Beim Covered Put wird für je 100 leerverkaufte Aktien 1 Put-Kontrakt verkauft

- Der Gewinn beim Covered Put ist begrenzt

- Der potenzielle Verlust eines Covered Puts ist unbegrenzt

- Ein Covered Put ist vom Performance-Profil her mit einem Short Call vergleichbar

- Die Strategie eignet sich, wenn der Anleger eine moderat bärische Meinung über einen Basiswert vertritt

Wie profitiert man von einem Covered Put?

Die verbleibende Zeit bis zum Verfall und die implizite Volatilität machen den extrinsischen Wert einer Option aus und beeinflussen deren Kurs. Ein Covered Put profitiert vom Zeitwertverfall und von einem Rückgang der impliziten Volatilität.

Der verkaufte Put profitiert auch von einem Anstieg des Kurses des Basiswertes. Dadurch, dass ein leerverkaufter Bestand des Basiswerts gehalten wird, ist solch ein Anstieg für die Gesamtposition jedoch nicht wünschenswert.

Das beste Gewinn-Szenario entsteht, wenn der Basiswert bis zum Basispreis des Puts fällt. In diesem Fall profitieren Sie sowohl vom Rückgang des Basiswerts als auch von der Optionsprämie.

Wann sollte man einen Covered Put eröffnen?

Die Covered-Put-Strategie ist in der Regel sinnvoll, wenn Sie eine neutrale bis leicht bärische Meinung über den gehandelten Basiswert vertreten. Der Covered Put trägt dazu bei, während der Haltedauer Erträge zu erwirtschaften und senkt die Kostenbasis der ursprünglichen Short-Position.

Wie bei Covered Calls können Sie Covered Puts entweder verkaufen, sobald Sie die Short-Position auf Ihren Basiswert aufgebaut haben (“Sell/Write“), oder erst zu einem späteren Zeitpunkt, wenn sich die Short-Position bereits zu Ihren Gunsten entwickelt hat.

Idealerweise wird die Put-Option dann verkauft, wenn die implizite Volatilität des Basiswerts hoch ist. Somit können Sie eine höhere Optionsprämie vereinnahmen als in einem niedrigen Volatilitäts-Umfeld.

Ausstieg, Anpassung und Rollen eines Covered Puts

Es gibt mehrere Möglichkeiten, aus einem Covered Put auszusteigen oder diesen anzupassen, je nachdem, wie der Kurs des Basiswerts im Verhältnis zum Basispreis des verkauften Puts steht und ob sich der Kurs des Basiswerts vor dem Verfall nach oben oder unten bewegt hat. Ein Covered Put ist bei Fälligkeit entweder im Geld oder aus dem Geld, und für jedes Szenario können Anpassungen vorgenommen werden.

Liegt die Aktie bei Fälligkeit unter dem Basispreis des Short-Puts, muss eine Entscheidung getroffen werden. Wenn keine Maßnahmen ergriffen werden, wird der Short-Put ausgeübt und der Broker kauft automatisch 100 Stück des Basiswerts je Optionskontrakt zum Basispreis der Option zurück. Der Bestand an „Short-Aktien“ wird hiermit glattgestellt. Sie profitieren vom Kursrückgang des zugrundeliegenden Basiswerts bis zu diesem Basispreis und behalten die Prämie aus dem Verkauf des Short-Puts.

Jede Bewegung unterhalb des Basispreises erhöht den Gewinn nicht. Wenn Sie als Stillhalter die Ausübung des Puts vermeiden möchten, weil Sie den zugrundeliegenden Basiswert weiterhin als Short-Position halten wollen, können Sie die Put-Option z.B. bis zum nächsten Verfallmonat verlängern. Sie „rollen“ den Put, indem Sie ihn zur Glattstellung zurückkaufen und einen neuen Put mit einem späteren Verfallstermin mit demselben oder einem anderen Basispreis verkaufen.

Wenn sich der Kurs des Basiswerts vor dem Verfall seitwärts oder nach oben bewegt hat und der Kurs über dem Basispreis des Short-Puts liegt, verfällt der Covered Put wertlos. Die eigenommene Optionsprämie wird zu 100% als Gewinn realisiert. Zu diesem Zeitpunkt kann ein weiterer Covered Put mit einem neuen Verfallsdatum eröffnet werden.

Covered Puts können vor dem Verfall nach oben oder unten gerollt werden. Die Short-Put-Option kann z.B. innerhalb desselben Verfallsmonats auf einen höheren Basispreis gerollt werden, wenn der Basiswert sich seitwärts bewegt hat oder im Kurs gestiegen ist. Ein Basispreis, der näher am Aktienkurs liegt, führt zu einer höheren Prämie, weist jedoch eine höhere Wahrscheinlichkeit auf, bei Fälligkeit “in-the-money” zu sein.

Die im Rahmen des Rollens erhaltene Prämie wird dazu beitragen, die Aufwärtsbewegung des Basiswerts vollständig oder zum Teil auszugleichen.

Covered Put – Vorteile, Nachteile und Risiken

Vorteile

Mit Covered Puts profitieren Sie von den Vorteilen, die jeder Stillhalter genießt: Sie vereinnahmen Prämien und profitieren vom Zeitwertverfall und vom Rückgang der impliziten Volatilität.

Die vereinnahmten Prämien können einen Teil der Verluste abfedern, wenn sich Ihre Short Position auf eine Aktie z.B. gegen Sie entwickelt.

Begrenztes Profit-Potenzial

Covered Puts begrenzen in der Regel Ihr Gewinnpotenzial, wenn sich eine Aktie erheblich zu Ihren Gunsten entwickelt. Jede Aktienbewegung, die unter den Basispreis des Covered Puts hinausgeht, bringt Ihnen keinen zusätzlichen Gewinn.

Verlust-Risiken

Die eventuellen Verluste von Covered Puts können enorm sein und werden nur um den Betrag der Prämie reduziert, die Sie beim ursprünglichen Verkauf der Option erhalten haben.

Darüber hinaus ist es selten eine gute Idee, eine gedeckte Option zu verkaufen, wenn sich Ihre Aktienposition bereits deutlich gegen Sie entwickelt hat. Nehmen wir an, dass die zugrundeliegende Aktie bereits stark gestiegen und dass Ihre Short-Position in Bedrängnis geraten ist. Um weiterhin eine attraktive Prämie mit einem Covered Put zu erzielen, müssten Sie möglicherweise den Basispreis des Puts auf einem höheren Niveau wählen, der Ihnen einen Verlust bescheren würde, sollten die Aktien zu diesem Kurs zurückgekauft werden.

Bevor Sie einen Covered Put handeln, stellen Sie sich dementsprechend die Frage: “Wäre ich zufrieden, wenn ich meine Aktienposition zum Basispreis dieser Option glattstellen müsste?” Wenn Sie diese Frage mit “Ja” beantworten können, ist der anvisierte Covered Put ggf. einen Blick wert.

Ausübungs-Risiko

Eine erhebliche Veränderung des Kurses der zugrundeliegenden Aktie vor dem Verfallstag kann zu einer vorzeitigen Ausübung des Puts führen, vor allem dann, wenn der Covered Put im Geld ist. Dies trifft jedoch nur bei Optionen amerikanischer Ausübungsart zu, die jederzeit während der Laufzeit ausgeübt werden können. Wenn diese Ausübung zu Ihrem Handelsplan gehört, stellt sie kein Problem dar. Wenn Sie allerdings nicht vorhatten, ihre leerverkauften Aktien glattzustellen, sollten Sie Maßnahmen ergreifen, um der Ausübung vorzubeugen.

Beispiel für einen Covered Put

Nehmen wir an, wir verkaufen (gehen „Short“) 100 XYZ-Aktien zu einem Kurs von 70$. Wir verkaufen dann 1 Put-Kontrakt mit Basispreis 68$ zu einem Kurs von 2$. Wir vereinnahmen dadurch 200$ an Prämie.

Die Gewinnschwelle liegt bei 72$. Solange die Aktie darunter notiert, liefert die Kombination aus Aktien und Covered Put zum Verfallsdatum einen Gewinn. Bei Kursen über 72$ entstehen Verluste, die theoretisch unbegrenzt sind. Diese Verluste sind jedoch durch die vereinnahmte Prämie aus dem Covered Put um 200$ geringer, als wenn Sie nur die leerverkauften Aktien gehandelt hätten.

Der maximale Gewinn ist auf 400$ begrenzt. Mit der fallenden Aktie können maximal 100 x (70$ – 68$) = 200$ verdient werden. Dazu kommen die 200$, die aus dem verkauften Put resultieren.

Notiert die Aktie zum Verfallsdatum unter 68$ und sollte der Covered Put bis dahin nicht zurückgekauft werden, wird die Aktien-Short-Position automatisch glattgestellt (die verkauften Aktien werden zurückgekauft).

Sie würden diesen beispielhaften Trade nur dann eingehen, wenn Sie glauben, dass der Kurs der Aktie bis zum Verfallstermin nicht unter 68$ fallen wird. Sollte die Aktie unter 68$ fallen, wäre ein Trade mit Short-Aktien allein rentabler.

Quintessenz Covered Put

Um die Renditen zu steigern und die Risiken zu verringern, können zusätzliche Einnahmen durch den Verkauf einer gedeckten Option erzielt werden. Der Covered Put gehört zu dieser Art von Optionsstrategien.

Obwohl Sie mit dem Covered Put von den Vorteilen von Stillhalter-Strategien profitieren können, ist die Kombination aus einem Short Put und einem leerverkauften Aktienbestand nicht für jeden Anleger geeignet. Durch die begrenzten Gewinne und das unbegrenzte Verlustpotenzial ist die Strategie eher für erfahrene Anleger und Optionshändler gedacht. Sie sollten nur dann diese Strategie in Betracht ziehen, wenn Sie über klare Risiko- und Money-Management-Regeln verfügen und diese strikt einhalten.

FAQs zum Covered Put

Die Hauptvorteile eines Covered Puts liegen in der Möglichkeit, zusätzliche Einnahmen mithilfe von Optionsprämien zu generieren. Ein Covered Put hilft Ihnen auch, die Verluste aus einer laufenden Short-Position zum Teil wettzumachen, sollte der zugrundeliegende Basiswert in seinem Kurs steigen.

Der Covered Put weist einen begrenzten Gewinn und ein unbegrenztes Verlustpotenzial auf.

In diesem Szenario ist der Short Put nicht mehr „gedeckt“. Es wird nur noch der Short Put im Depot gehalten. Aus dem Covered Put wird ein einfacher Short Put mit dessen Vorteilen und Nachteilen.

Über den Optionen Broker LYNX können Sie direkt an den Terminbörsen mit Optionen handeln und von den einzigartigen Möglichkeiten der Assetklasse Optionen profitieren. Besuchen Sie unser Optionsportal, um alles über diese Anlageklasse zu erfahren und zu lernen.

Als Daytrader, Anleger oder Investor profitieren Sie über den Online Broker LYNX von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Handeln Sie diese Trading-Idee doch einfach risikolos mit unserem kostenfreien Demokonto nach.