|

Lassen Sie sich den Artikel vorlesen:

|

Für die Interpretation des Vega ist es jedoch wichtig zu wissen, dass die Volatilität die zu erwartende Schwankungsbreite des Basiswertes bis zum Verfallsdatum darstellt.

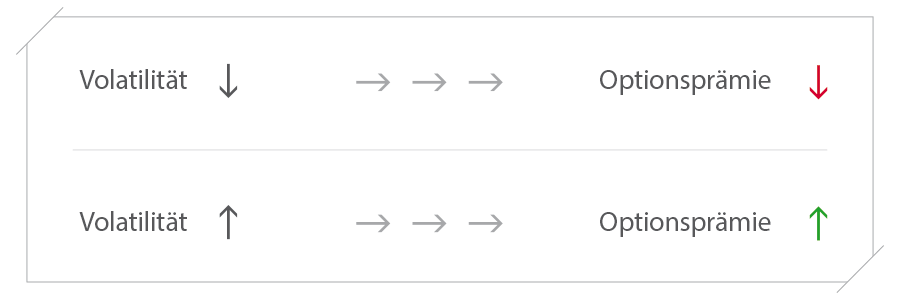

Das Vega einer Option gibt an, wie sehr sich der Preis einer Option verändert, wenn sich die Volatilität verändert. Eine Abnahme der Volatilität sorgt beispielsweise dafür, dass es weniger Preisbewegungen des Basiswertes gibt, sodass die Optionen auf den Wert billiger werden.

Bei einer Zunahme der Volatilität nimmt die erwartete Schwankungsbreite des Basiswertes zu und die Optionen werden teurer. Das Vega richtet sich auch nach dem Ausübungspreis und der Laufzeit einer Option. Eine Option mit kurzer Laufzeit reagiert weniger empfindlich auf Veränderungen der Volatilität als eine Option mit langer Laufzeit. Das Vega wird standardmäßig als Dezimalzahl ausgedrückt, die sich auf die Veränderung der impliziten Volatilität (der erwarteten Volatilität) einer Option um einen Punkt bezieht.

Das Vega einer Option

Die nebenstehende Tabelle zeigt die Optionsprämie, die Volatilität auf Jahresbasis und das Vega von Put-Optionen auf den DAX-Index mit einer Restlaufzeit von 30 Tagen.

| Ausübungspreis | Optionsprämie | Volatilität | Vega |

| 9.350 | € 199,27 | 26,8% | 10,43 |

| 9.450 | € 231,42 | 25,8% | 10,80 |

| 9.550 | € 269,72 | 24,9% | 10,98 |

| 9.650 | € 313,69 | 24,0% | 10,93 |

| 9.750 | € 367,02 | 23,4% | 10,63 |

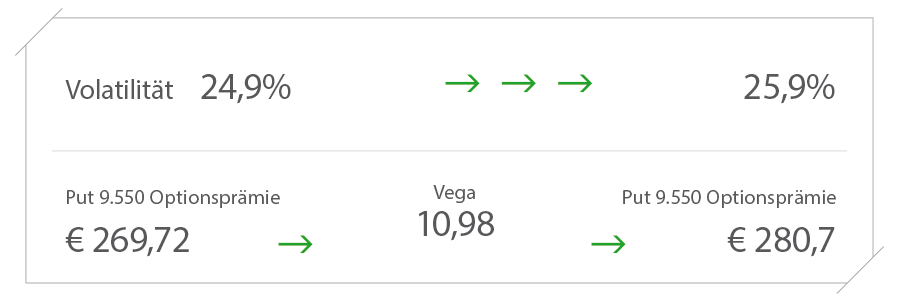

Die DAX-Index Put-Option 9.550 weist eine Volatilität von 24,9% auf und wird mit einer Prämie in Höhe von € 269,72 bewertet. Das Vega von 10,98 bedeutet, dass die Optionsprämie um € 10,98 auf € 280,7 steigt, wenn die Volatilität um einen Prozentpunkt zunimmt.

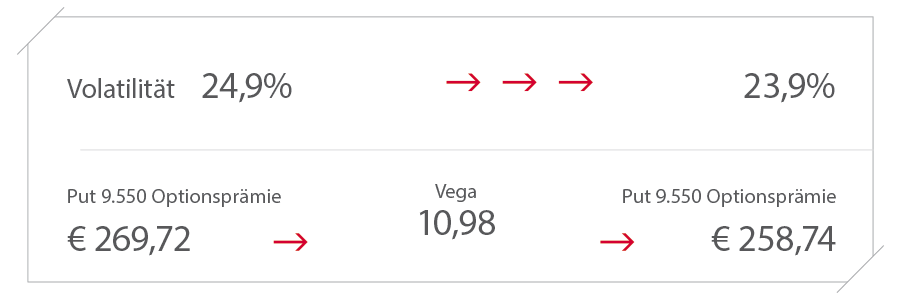

Nimmt die Volatilität ab, so fällt der Wert der Option. Bei der DAX-Index Put-Option 9.550 sinkt die Optionsprämie um ca. € 10,98, wenn die Volatilität von 24,9% auf 23,9% fällt.

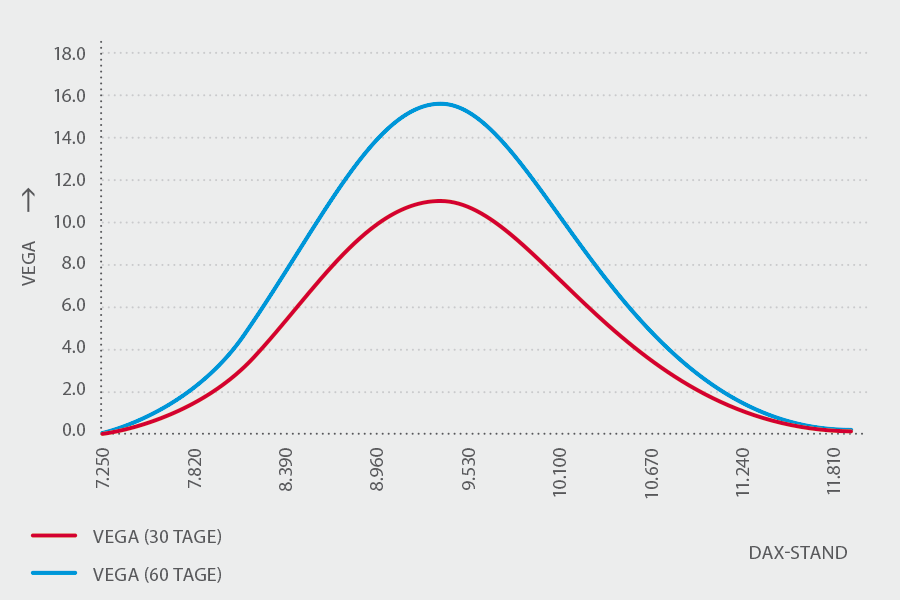

Der Einfluss der Volatilität auf den Optionspreis hängt auch vom Verfallsdatum ab. Die folgende Abbildung zeigt das Vega einer DAX-Index Call-Option 9.550. Die blaue Linie gibt das Vega der Option an, die in 60 Tagen verfällt, während die rote Linie das Vega für dieselbe Option angibt, falls diese in 30 Tagen verfällt. Das Vega wird demnach größer, je länger die Laufzeit der Call-Option ist. Allerdings gehen Änderungen in der Volatilität bei Optionen mit kürzerer Laufzeit auch deutlich schneller vonstatten. Ein unerwartetes Ereignis hat aufgrund der geringen Restlaufzeit der Option einen größeren Einfluss auf die Volatilität. Auch das Vega von Optionen ist am Geld am größten, wie Sie sowohl anhand der roten als auch der blauen Linie sehen.