Man sagt an der Börse: „Runter geht es immer schneller“. Was in der Tat so ist, denn Abwärtstrends gestalten sich meist dynamischer als Aufwärtsbewegungen. Was aber an Tempo nicht zu schlagen ist, ist eine Rallye innerhalb eines solchen Abwärtstrends. Viele Kommentatoren erklären dann lapidar, dass es „den Bären gerade an den Kragen“ geht.

So denken Bären und Short Seller

Manchmal ist das so. Meist steckt aber etwas ganz anderes dahinter. Vor allem, wenn solche Rallyes auf einmal komplett in sich zusammenbrechen. Für viele, die dachten, jetzt wäre die Aufwärtswende da, kommt so etwas dann völlig überraschend. Aber es ist keine Überraschung, wenn man weiß, wie die Bären, die „Short Seller“ denken und vorgehen!

Kenne deinen Gegner!

Sehr oft kommt es zu massiven Fehleinschätzungen von Kursbewegungen, weil sehr viele Marktteilnehmer sich nicht nur die Chance entgehen lassen, die Abwärtstrends ihnen bieten. Sie glauben auch, es sei völlig ausreichend, aus Sicht eines Bullen zu denken. Aber das ist es keineswegs.

An der Börse geht es zwar auch um Emotionen und damit um plötzliche, durch unerwartete Ereignisse ausgelöste, impulsive Kursbewegungen. Aber der Großteil der Aktivitäten ist strategisch und taktisch unterfüttert. Da sitzen große Adressen, die ganz genau wissen, was sie tun. Und wer sich damit nicht beschäftigt, für den ist die Gegenseite eine undurchdringliche Nebelwand, aus der heraus plötzlich Bewegungen initiiert werden, die man, wenn man sie aus der eigenen Sichtweise heraus interpretiert, völlig falsch einschätzt.

„Kenne deinen Gegner“ ist ein eherner Leitsatz, der immer dann greift, wenn es um Taktik geht. Und an der Börse geht es um Taktik!

Wenn die Kurse rasant steigen, müssen keineswegs die Bullen kaufen!

Zunächst einmal muss man sich darüber im Klaren sein, dass steigende Kurse keineswegs bedeuten müssen, dass die Zahl der Bullen zugenommen hat, die Käuferseite also wirklich wieder die Kontrolle über das Geschehen hat. Das mag seltsam klingen, ist aber umgehend verständlich, wenn man sich Folgendes bewusst macht:

Ebenso wie Verkäufe der bullischen Seite die Kurse drücken, weil dadurch das Angebot an Aktien seigt, gilt das umgekehrt für Bären, die ihre Short-Positionen schließen. Denn ob man im Future Short ist oder Aktien leer verkauft hat, in beiden Fällen muss man die entsprechenden Positionen kaufen, um die Short-Position zu neutralisieren und damit den Gewinn zu sichern, denn:

Wer im Future Short ist, muss Long gehen, um wieder neutral zu sein. Geht ein großer Trader in 1.000 Kontrakten im DAX Future bei 12.000 Punkten Short, drückt das auf die Kurse. Wenn er dann aber bei 11.000 Punkten in 1.000 Kontrakten Long geht, um die dazwischenliegenden 1.000 Punkte als Gewinn zu realisieren, zieht das aufgrund der höheren Nachfrage auf der Kaufseite den Kurs höher.

Wer Aktien leer verkauft hat, muss diese Aktien am Markt kaufen, um diese vorher geliehenen, verkauften Aktien zurück zu kaufen und auf diese Weise die Short-Position zu schließen. Diese Käufe zur Beendigung einer Short-Position erhöhen die Nachfrage nach dieser speziellen Aktie und führen daher tendenziell zu steigenden Kursen.

Mehr zu dieser speziellen Thematik finden Sie auch in unserem Artikel: „Was bedeutet short gehen“

Steigende Kurse können also auch entstehen, wenn Bären einfach sicherheitshalber Gewinne mitnehmen. Das sieht im Chart genauso aus, als würden die Bullen kaufen, weil deren Zahl zunimmt, der Optimismus steigt. Aber Bären, die ihre Positionen schließen (Eindecken genannt), müssen keineswegs optimistisch sein. Es kann eine reine Vorsichtsmaßnahme sein, weil man z.B. sich einem Termin mit einem wichtigen Ereignis nähert oder ein starker Abwärtsschub den Kurs nahe an eine wichtige charttechnische Unterstützung gedrückt hat, an der man ohnehin seinen Gewinn mitnehmen wollte.

Das heißt aber, dass diese Short Seller kurz darauf, wenn sich die Gemengelage wieder zu Gunsten fallender Kurse verändert hat, sofort erneut auf der Short-Seite aktiv werden und die Kurse wieder drücken könnten!

Es kann sein, dass ein Teil solcher Eindeckungen unfreiwillig ist, weil Stop Loss Order ausgelöst wurden (die bei den Bären dann nicht Stop Loss-Verkaufsorders, sondern eben, weil es um den Rückkauf von Positionen geht, Stop Loss-Kauforders sind). Das kann dann zu einer sogenannten Short Squeeze führen:

Das Phänomen Short Squeeze

Wenn Kurse unverhofft steigen, kann das wie eine Lawine ablaufen. Die ersten kaufen, Daytrader springen auf den Zug auf, charttechnische Widerstände werden überwunden und lösen weitere Käufe aus, Stop Loss von Short Sellern werden ausgelöst und führen zusätzlich zu Käufen.

Bären, die von einer solchen Entwicklung überrascht werden, müssen zusehen, dass sie so schnell wie möglich ihre Short-Positionen eindecken, sprich kaufen, und intensivieren die Rallye dadurch zusätzlich. Sie werden dann ausgequetscht wie die Zitronen, stehen unter massivem Druck, daher hat dieses Phänomen den Spitznamen „Short Squeeze“.

Ausführliche Informationen zum Thema Short Squeeze finden Sie in unserem Artikel „Was ist ein Short Squeeze?“.

Aber noch einmal: Wodurch unterscheidet sich a) eine normale Rallye durch einen Stimmungsumschwung zu Gunsten der Käuferseite von b) Eindeckungen der Bären, ob das nun zu einer Short Squeeze wird oder nicht oder c) von einer Situation, in der die Bären einfach plötzlich nicht mehr dagegenhalten und die Kurse deswegen so schnell steigen, weil das Angebot dadurch ausgetrocknet ist?

Im Chart auf den ersten Blick gar nicht! Und deswegen muss man immer sehr, sehr vorsichtig sein mit der Interpretation, dass die Bären auf der Flucht sind, wenn die Kurse schnell und weit steigen, denn:

Die großen, erfolgreichen Trader, die selbstverständlich nicht auf eine Seite fixiert sind, beherrschen das Trading meisterhaft und wissen, wie man am geschicktesten agiert. Und zu diesen cleveren Vorgehensweisen gehört es an erster Stelle, die „Torero-Taktik“ anzuwenden:

Die „Torero-Taktik“: Warten, bis der Gegner sich ausgepowert hat!

Gute Toreros zeichnen sich dadurch aus, dass sie genau erkennen, wann der Stier seine Energie verbraucht hat. Der stürmt ein ums andere Mal wütend auf den Torero los. Aber der weicht aus, spart seine Kraft, wartet, bis diese blindwütigen Attacken des Bullen dazu geführt haben, dass er angreifbar wird. Und dann, erst dann, schlägt er gezielt zu.

Erfahrene Trader machen es mit den Bullen an der Börse ganz genauso! Wobei das völlig logisch ist, nur erkennen das sehr, sehr viele Akteure nicht, weil sie vergessen, dass das taktische Kalkül der Short Seller genau anders herum ablaufen muss wie ihr eigenes.

Denken Sie immer daran: Die Bären denken „auf dem Kopf“!

Überlegen wir mal: Wenn Sie erwägen, eine Long-Position einzugehen, werden Sie als erfahrener Trader nicht auf die Idee kommen, in rapide fallende Kurse einfach mal auf Verdacht Long zu gehen. In ein fallendes Messer zu greifen geht selten gut. Man wartet also ab, bis der Abgabedruck nachlässt oder sogar vorbei ist. Dann hat man eine bessere Basis, um tauglich enge Stoppkurse zu setzen, indem man ein kurzfristiges Tief als Orientierung hat. Und man bewirkt mit seinen Käufen mehr, weil dann eine steigende Nachfrage nicht durch immer noch massiv laufenden Verkaufsdruck einfach aufgesogen wird. Genau das tun die Bären auch – nur eben umgekehrt:

Sie lassen eine Rallye einfach laufen, lassen die Bullen rennen, kaufen und noch einmal kaufen, bis ihnen Puste und Geld ausgehen. Sie bleiben derweil in Deckung. Es wirkt dann so, als seien die Short Seller in der Defensive, geschlagen, womöglich ins Bullen-Lager übergegangen. Aber nein: Sie warten nur auf den richtigen Moment.

Und dieser Moment ist gekommen, wenn die Umsätze bei den Käufen nachlassen, wenn die ersten Käufer bereits Gewinne mitnehmen. Und wenn idealerweise auch noch charttechnische Widerstände angesteuert werden, an denen die Käufer gerne erst einmal langsam machen. Denn:

Dann, wenn der Kaufdruck nachgelassen oder ganz versiegt ist, dann haben Short-Trades im Future oder Leerverkäufe in Aktien ja den größeren Effekt, weil sie die Kurse weit effektiver unmittelbar unter Druck setzen und so zum einen schneller Gewinne einbringen und zum anderen die Bullen mehr verunsichern, weil sie sehen, dass die Notierungen plötzlich schnell abrutschen. Sehen wir uns dazu einfach einmal zwei Beispiele an, einmal bei einer Einzelaktie, einmal bei einem Index:

Erst, wenn die Bullen „fertig“ sind, schlagen die Toreros zu!

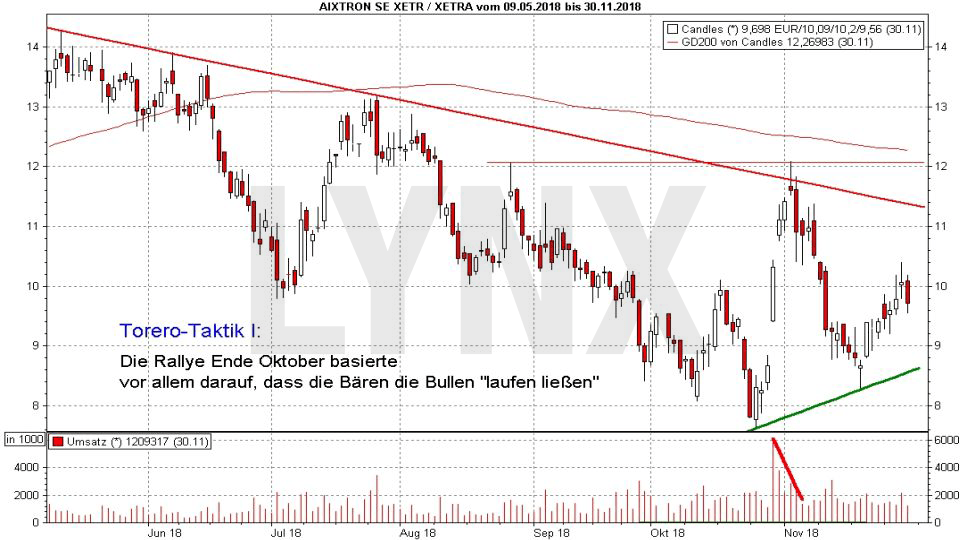

Der erste Chart zeigt die im TecDAX notierte Aixtron-Aktie. Ende Oktober kam es zu einer schnellen, weitreichenden Rallye, die Aixtron in kürzester Zeit um über 50 Prozent nach oben katapultierte. Die Bären schienen geschlagen. Aber in Wirklichkeit warteten sie nur auf den idealen Moment, um zuzuschlagen:

Sie sehen im Chart unten mit roten Balken die Umsätze eingeblendet. Man erkennt, dass diese Umsätze mit jedem Tag dieser Super-Rallye geringer wurden. Den Bullen ging also langsam die Puste aus. Hinzu kam, dass die Aktie sich einer massiven Widerstandszone, zusammengesetzt aus der übergeordneten Abwärtstrendlinie, dem Hoch des Monats August und der 200-Tage-Linie, genähert hatte. Dass der Kurs dort Anfang November erst einmal hängen blieb, war das Signal für die Short-Seller, aus ihrer Deckung zu kommen und schnell und effektiv zuzuschlagen. Sie sehen: Zwei Wochen später war die Aktie wieder „unten“ und diese Rallye Geschichte.

Mit Indizes wird nicht anders verfahren. Natürlich braucht es da eines ungleich höheren Kapitaleinsatzes. Aber die großen Adressen unter den Tradern haben nicht gerade kleine „Portokassen“ … und sie agieren ja gemeinhin alle gemeinsam nach diesem Prinzip der Torero-Taktik. Werfen wir dazu einen Blick auf den marktbreiten US-Index Standard & Poor’s 500 (S&P 500):

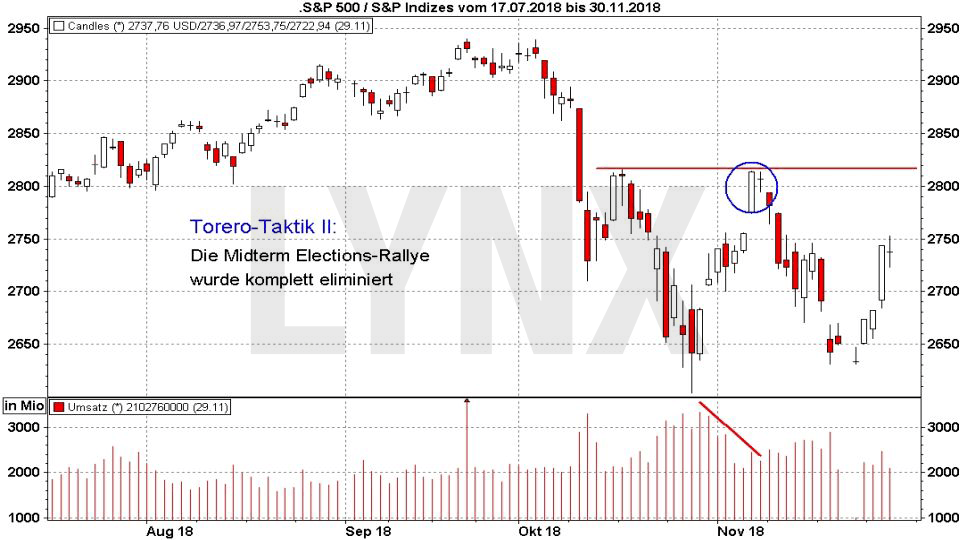

Ende Oktober kam bei diesem großen US-Index dieselbe Torero-Taktik zum Tragen wie bei der „kleinen“ Aixtron-Aktie. Der S&P 500 sauste vor den US-Zwischenwahlen des 6. November steil nach oben. Die Interpretation der Mehrheit: Man geht davon aus, dass die Wahl nichts am Wachstumskurs der Wirtschaft ändern wird und positiv wirkt. Also werde von vielen bereits im Vorfeld gekauft, um rechtzeitig voll investiert zu sein, wenn nach der Wahl die große Rallye beginnt. Aber diese Einschätzung lag völlig daneben.

Da deckten einige Short-Seller Ende Oktober Positionen ein und zogen so den Index höher. Das mag zu Trading-Käufen geführt haben und ja, es mögen nicht wenige wirklich geglaubt haben, im Vorfeld der Wahl zu kaufen hieße, im Vorfeld der Super-Rallye zu kaufen. Aber war das die Mehrheit der Investoren, die da bullisch wurde? Oder gingen da bloß die Bären in Deckung? Die Umsätze wurden im Zuge dieser Rallye immer niedriger, das war verdächtig!

Und nachdem es am Tag nach der Wahl zwar einen starken Kursanstieg gab, die Umsätze aber keineswegs entsprechend höher waren, war den Bären klar: Das war’s, die Bullen sind „reif“. Der Folgetag brachte einen kleinen Doji inmitten des weißen Kerzenkörpers des Vortags (blauer Kreis), das war ein Warnsignal namens „bearish harami“. Und das auch noch direkt unter dem Widerstand in Form des letzten Zwischenhochs. Eine günstige Gelegenheit, um Short zu gehen – und genau das taten die Bären auch. Resultat: Auch diese Rallye wurde binnen kurzer Zeit komplett eliminiert!

Fazit: Wer weiß, wie Bären „ticken“, vermeidet viele fatale Fehler

Sie sehen: Eigentlich denken und handeln Short-Seller nicht anders als das bullische Lager, nur denken sie eben, aus Sicht der Bullen, auf dem Kopf. Wenn man das versteht und sich, bevor man eigene Einschätzungen und Trades vornimmt, in deren Lage versetzt, ist man imstande, sehr viele Fehler zu vermeiden, die meist damit zu tun haben, dass man diese Torero-Taktik nicht erkennt und glaubt, die Bären wären auf der Flucht und geschlagen, während die in Wirklichkeit in aller Ruhe auf den richtigen Moment warten!

Sie möchten an der Börse professionell Aktien handeln?

LYNX bietet Ihnen den Börsenhandel von Aktien und anderen Wertpapierklassen direkt an den Heimatbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads. Sie haben über LYNX außerdem die Möglichkeit Aktien leer zu verkaufen, um auch von fallenden Aktienkursen zu profitieren.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Sie möchten ausländische Aktienkurse in Euro umrechnen? Dann nutzen Sie unseren Währungsrechner für über 130 Währungen.

Das müssen Sie als Trader wissen!

- Die sechs wichtigsten Kaufsignale – Da muss man dabei sein

- Die fünf wichtigsten Verkaufssignale

- Money Management: Die wichtigste Disziplin für Trader

- Portfoliomanagement: So verwalten Sie Ihr Depot

- Strategien bei der Aktienauswahl: So finden Sie die besten Aktien für Ihr Depot

Artikelserie: Die Technische Analyse – Lassen Sie Charts für sich arbeiten!

- Trends, Widerstände und Unterstützungen: Das Fundament jeder Analyse

- Trendwende- und Konsolidierungsformationen: Die wichtigsten Chartmuster in Trends

- Markttechnik: Mit diesen Indikatoren sind Sie komplett ausgerüstet

- Absicherung: Stoppkurse richtig setzen

- Candlestick-Charts: Was diese Charts alles können