Denn es geht beim Market Timing nicht darum, vor Menschen, die von der Börse nichts wissen, als Genie dazustehen. Es geht darum, ein ideales Chance/Risiko-Verhältnis zu erreichen. Den Punkt abzupassen, an dem die Chance auf weiter steigende Kurse und die Möglichkeit, sich eng und vor allem sinnvoll nach unten abzusichern, perfekt ineinandergreifen. Wie man solche Konstellationen findet und wie man sie umsetzen kann, ist Thema dieses Artikels.

- Ein- und Ausstiegszeitpunkte – Es geht um Geld, nicht um Ruhm

- Wann ist der optimale Einstiegszeitpunkt beim Aktienkauf?

- Vergessen Sie althergebrachte Zyklen!

- Unterbewertet? Überbewertet? Mag sein, aber …

- Die entscheidenden Faktoren: Mit welcher Strategie wird ein ideales Timing erreicht?

- Wie findet man den besten Ausstiegszeitpunkt?

- Sie möchten an der Börse Aktien handeln?

Ein- und Ausstiegszeitpunkte – Es geht um Geld, nicht um Ruhm

Das Ziel eines nachhaltig erfolgreichen Anlegers, ob er als Trader oder langfristiger Investor agiert, muss der Gewinn sein, nicht der vergängliche Ruhm, etwas ganz Tolles hinbekommen zu haben.

Natürlich wirkt es genial, an einem Tiefpunkt ein- und am Hochpunkt ausgestiegen zu sein. Aber wem das gelingt, der hatte nur Glück. Vergleichbar wäre es mit einem Basketball aus 40 Metern in einen Korb zu treffen, der während des Fluges des Balls immer wieder seine Position verändert. Damit kann man erfahrenen Anlegern nicht imponieren, denn die wissen: Darum geht es nicht. Und wer zu oft versucht, einen solchen „Royal Flush“ zu erreichen, verliert am Ende durch zahllose Fehlversuche mehr, als er bei einem solchen Glücktreffer verdienen kann. Der Grund dafür ist zugleich der erste Schritt, eine kluge Strategie zu entwickeln:

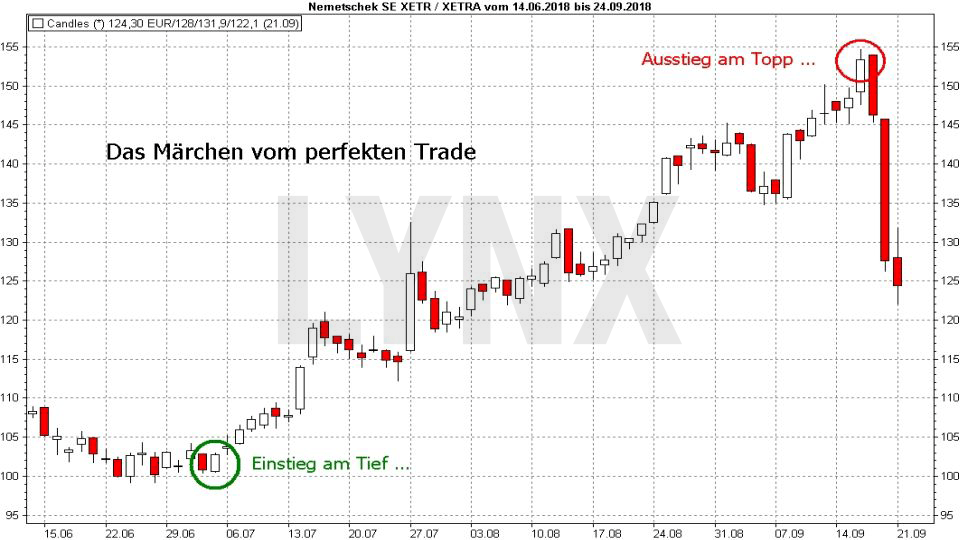

Man kann nie absolut sicher sagen, dass ein Kurs das Tief oder das Hoch ist. Nicht, bevor die Wende bereits stattgefunden hat. Aber in der Retrospektive weiß es dann wiederum jeder. Das Problem ist zudem, dass sogar die wenigen, einigermaßen tauglichen Zyklen die Tücke haben, dass deren Wendepunkt nicht vorhersagbar ist. Immer können sich die Rahmenbedingungen so verändern, dass eine scheinbar sichere Wende plötzlich abgebrochen wird, die Kurse wieder in die alte Richtung laufen. Politik, Zinsen, Konjunktur, Quartalsbilanzen … all das sind „Wild Cards“, die ein Szenario, wie es der folgende Chart zeigt, in den Bereich der Märchen verbannt.

Wie hätte man wissen können, dass die Nemetschek-Aktie Anfang Juli durchstarten würde, statt aus der damaligen kurzen Seitwärtsbewegung nach unten auszubrechen? Die Antwort ist höchst einfach: gar nicht. Und welche klaren Indikationen gab es, dass die Aktie nach einer 50 Prozent-Rallye binnen zehn Wochen dann ab dem 19. September massiv einbrechen würde? Sie haben es erraten: keine.

Dass etwa 50 Prozent Anstieg zu viel in zu kurzer Zeit waren, mag ja sein. Aber das wären 30 oder 40 Prozent ebenfalls schon gewesen. Und dass es dann zu einem Ausverkauf kam und nicht nur zu einem der in den Wochen zuvor ja durchaus vorhandenen kurzen Rücksetzer, wer hätte das ahnen können? Niemand. Vergessen Sie also das Märchen vom perfekten Trade.

Wer starke Trends optimal verwerten will, muss daher erst einmal eines tun: Sich davon verabschieden, zu viel zu wollen! Es geht um Geld, nicht um Ruhm!

Wann ist der optimale Einstiegszeitpunkt beim Aktienkauf?

Was Sie brauchen, sind die Chancen im Rücken! Erfahrene Investoren wissen: Solange man keine fundamentale Turnaround-Strategie fährt, bei der man bei unterbewerteten Aktien ganz bewusst sukzessive in fallende Kurse einsteigt und die Position bei weiter fallenden Kursen verbilligt, kommt der Einstieg in fallende Kurse nicht infrage. Und diese Form des „Bottom Fishing“ ist sowieso nicht unbedingt ratsam. Also wie agieren?

Meist man muss abwarten, bis andere Akteure die Kohlen aus dem Feuer geholt haben, um selbst ein ideales Chance/Risiko-Verhältnis (kurz CRV) zu haben. Und verlassen Sie sich besser nicht auf immer wieder auftauchende Faustregeln, wann „man“ am besten kauft und verkauft. Beispiele dafür:

Vergessen Sie althergebrachte Zyklen!

Die Faustregel „sell in may and go away, but remember to come back in september” legt nahe, man möge im Mai aussteigen oder Short gehen und dann im September wieder einsteigen bzw. Long gehen. Davon abgesehen, dass niemand je geklärt hat, ob damit jeweils der Monatsanfang oder das Monatsende gemeint ist, funktioniert diese Regel nicht mehr. Sie basierte im vorigen Jahrhundert durchaus auf Logik, weil Anleger ihre Aktien im Sommer lieber verkauften, bevor sie in Urlaub gingen, da es damals kaum möglich war, fernab der Hausbank etwas zu unternehmen oder auch nur zu erfahren, ob Handlungsbedarf bestünde.

Aber das ist heute im Zeitalter des allumfassenden Internets eben anders – und so funktioniert diese Regel nicht mehr. Dass es manchmal dennoch gut gewesen wäre, im Mai zu verkaufen und im September zu kaufen, kommt natürlich vor. Aber dann basiert das nicht auf dieser Regel. Weg damit!

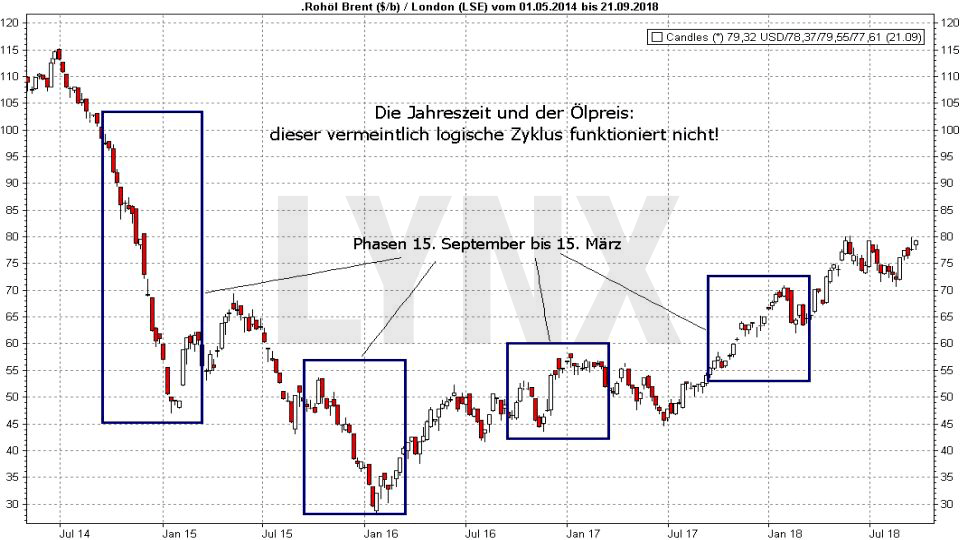

Immer dann, wenn es kalt wird, steigt die Nachfrage nach Rohöl, dann steigen auch die Ölpreise, so heißt es. Das klingt logisch. Also muss es da einen Zyklus geben, nachdem man bei Öl im Herbst Long gehen kann, um dann im Spätwinter, im Februar oder März, den Gewinn zu kassieren. Den Zyklus gibt es aber nicht, wie der folgende Chart zeigt. Wieso nicht? Ganz einfach: Weil die Spekulation die Preise bewegt, politische Einflüsse oder Währungsverschiebungen. Aber die faktische Nachfrage im Vergleich zum Angebot spielt nur noch eine untergeordnete Rolle. Zudem ist die Ölförderung natürlich imstande, auf jahreszeitlich bedingte, höhere Nachfrage hin auch mehr Öl zur Verfügung zu stellen, so dass der Preis nicht steigen muss, weil Öl noch nicht knapp wird. Der Chart zeigt: Die Regel funktioniert nicht: Weg damit!

Der übliche Zyklus von Wachstum und Rezession dauerte in normalen Phasen der Wirtschaft in etwa vier Jahre, so berichten es die volkswirtschaftlichen Lehrbücher. Und ja, in einer Rezession einzusteigen um im Boom auszusteigen, funktioniert grundsätzlich. Aber die letzte rezessive Phase der Weltwirtschaft liegt acht, neun Jahre zurück, endete 2009/2010. Seither wurde eine Rezession durch extrem niedrige Zinsen verhindert. Und wann genau sollte man in einer Rezession einsteigen, wann genau im Boom verkaufen? Das würden ihnen die Charts zeigen. Aber das zeigen Sie ihnen ja auch so – also: Weg damit!

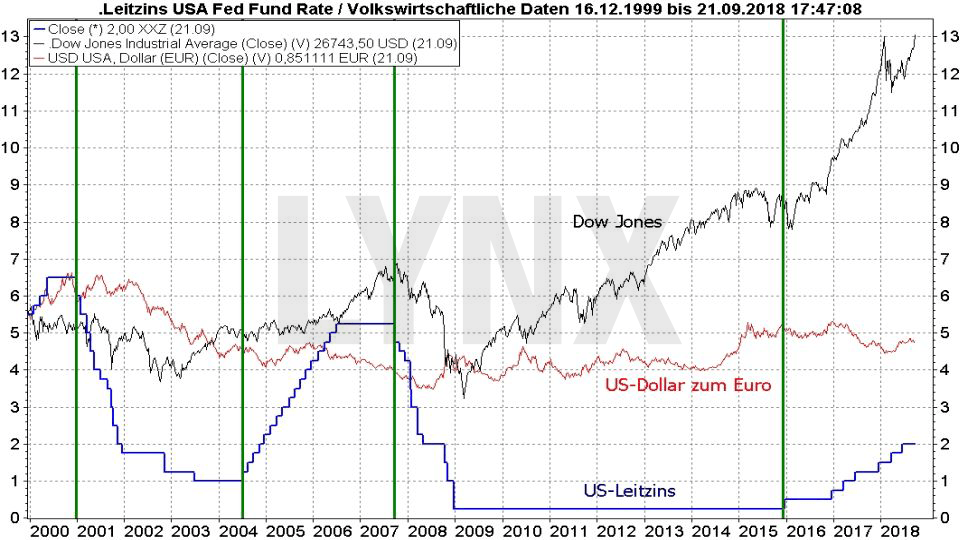

Und die Verbindung der Zinsen mit der Währung oder dem Aktienmarkt? Auch da glauben viele an einen Zyklus, entlang dessen sich perfekt agieren ließe. Wenn die Zinsen steigen, steigt die Währung und fällt der Aktienmarkt, lautet die Faustregel. Der folgende Chart zeigt die Entwicklung der US-Leitzinsen seit dem Jahr 2000. Die grünen Linien markieren die Wendepunkte der Zinsen nach oben und unten. Sie sehen anhand des mit eingeblendeten Dow Jones und des US-Dollars: Dieser Zyklus funktioniert nicht, weder bei der Währung noch beim Aktienmarkt. Denn andere Einflüsse überwiegen. Also? Richtig: Weg damit!

Unterbewertet? Überbewertet? Mag sein, aber …

Dass manche Aktien gegenüber dem Gesamtmarkt und den Branchenkollegen unterbewertet sind, lockt viele Investoren zum Kauf. Das mag grundsätzlich angemessen sein, immer vorausgesetzt, dass diese Unterbewertung keine handfesten Gründe hätte. Aber ist das ein gutes „Timing“? Das ist es nicht. Denn eine solche Bewertungs-Diskrepanz kann sich lange hinziehen. Desgleichen gilt für eine Überbewertung.

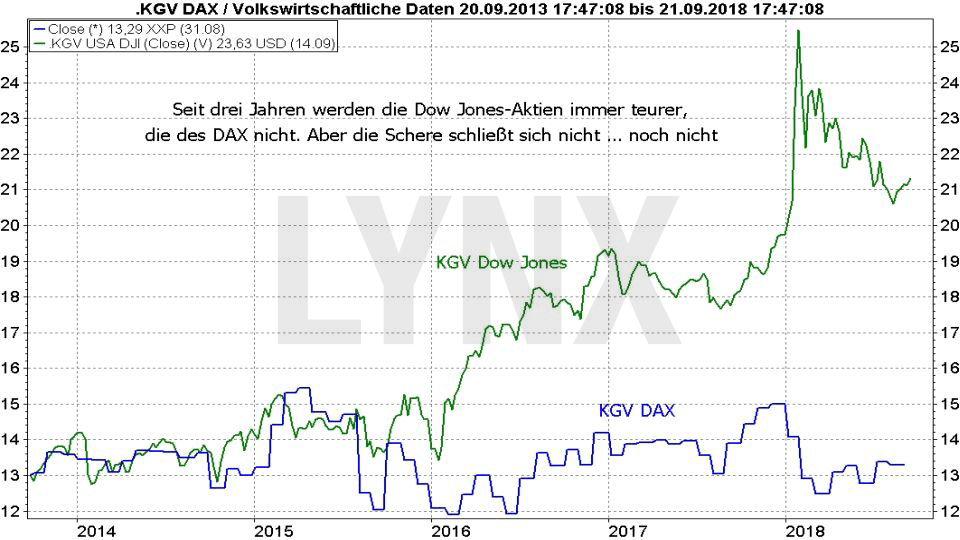

Ein im Vergleich zur Branche und den eigenen Wachstumsraten zu hohes Kurs/Gewinn-Verhältnis oder gar eine Hausse, die sich lange hinzieht, obwohl das Unternehmen gar keinen Gewinn erzielt, können hartnäckige Begleiter einer Aktie sein. Und das gilt auch für einen Markt an sich. Nehmen wir dazu einmal das Beispiel des DAX im Vergleich zum Dow Jones. Das durchschnittliche Kurs/Gewinn-Verhältnis der 30 im Dow Jones notierten Aktien liegt meilenweit über dem Schnitt der 30 DAX-Aktien, wie die folgende Grafik zeigt:

Aber nur, weil der DAX damit billig scheint und der Dow Jones teuer, ändert sich daran bislang nichts. Denn man ist mehrheitlich der Meinung, dass der Aufschlag bei der Bewertung des Dow Jones, auch, wenn er wirklich extrem ist, gerechtfertigt sei. Ob das eine intelligente Meinung ist, darüber darf man streiten. Aber auch unsinnige Meinungen sind hartnäckig. Entsprechend schließt sich die Schere zwischen den beiden Indizes nicht.

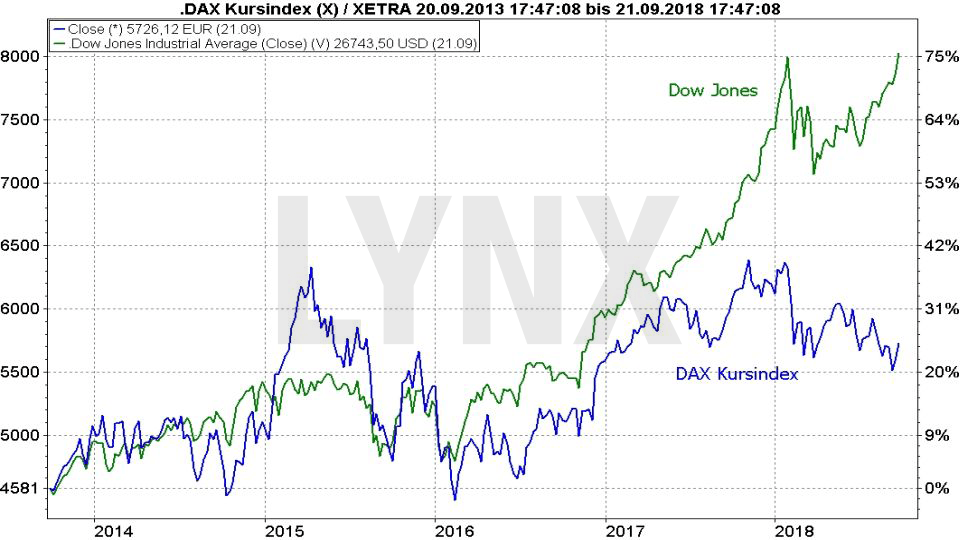

Über einen Zeitraum von fünf Jahren ist diese Schere besonders extrem, wenn man nicht Äpfel mit Birnen vergleicht, indem man dem Dow Jones den DAX Performanceindex gegenüberstellt, sondern den DAX Kursindex. Denn der DAX Performanceindex rechnet Dividendenzahlungen auf die Kurse obendrauf und reinvestiert diese Dividenden sogar. Dadurch entsteht eine Performance, die weit besser ist, als dies allein durch die Kursveränderungen der Aktien der Fall wäre. Der Dow Jones ist hingegen ein Kursindex. Dort spielen die Dividenden also keine die Performance vergrößernde Rolle. Also wäre der richtige Vergleich der mit dem DAX Kursindex, der ebenfalls alleine die Kursveränderungen der DAX-Aktien rechnet. Und der Unterschied zum Dow Jones ist, Sie sehen es, gewaltig.

Aber womit soll man denn sonst gutes Timing erreichen? Worauf kann man sich denn nun stützen? Ganz einfach: Auf die eigene Besonnenheit und die Technische Analyse. Dafür ist sie ja schließlich da. Optimales Market Timing hat weder etwas mit Magie noch mit Zyklen zu tun, sondern mit Verstand.

Die entscheidenden Faktoren: Mit welcher Strategie wird ein ideales Timing erreicht?

Stellen Sie sich immer die Frage: Wann sind meine Gewinnchancen, ob nun Long oder Short, am besten? Wenn es scheint, als könnte gerade eine Wende entstehen? Oder wenn eine Wende bereits vollzogen IST? Ohne Zweifel im zweiten Fall. Denn das bedeutet:

- Im Idealfall wurde eine Trendwendeformation abgeschlossen

- Erste charttechnische Widerstände konnten bereits überwunden werden, was zeigt, dass das Bären-Lager diese nicht mehr verteidigen kann oder will

- Sie finden eine Trendlinie vor, entlang der ein Einstieg Long oder Short eine Guideline hat und an der man sich zugleich in Bezug auf die Absicherung orientieren kann

- Die markttechnischen Indikatoren bieten Rückenwind durch trendkonforme Signale.

Wenn die Mehrheit dieser Faktoren auf Ihrer Seite steht, haben Sie schon einmal die halbe Miete. Sehen wir uns das an einem Beispielchart an:

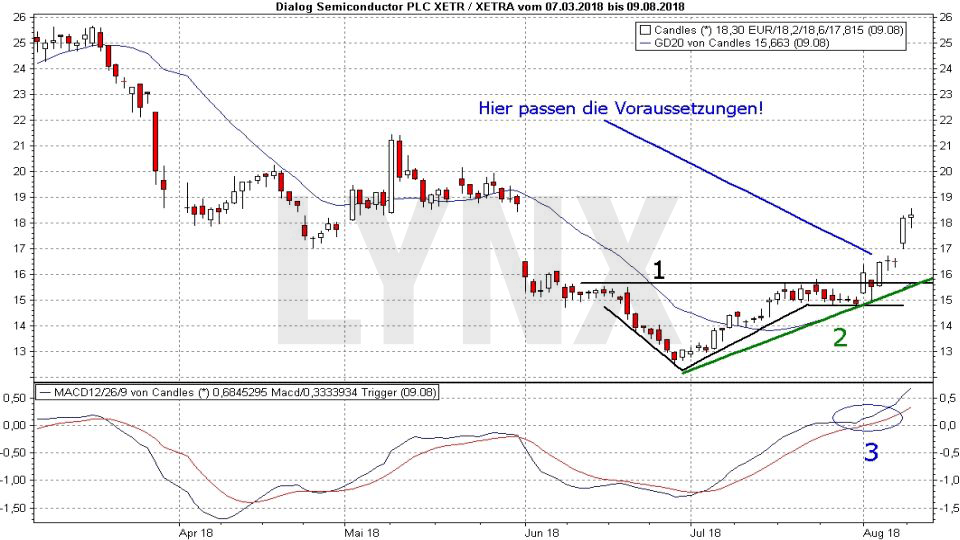

Anfang August findet sich bei der Aktie von Dialog Semiconductor eine tadellose Basis zum Einstieg. Eine V-Formation als Basis einer Trendwende wurde vollendet (1), was zugleich dazu führte, dass wichtige, erste Widerstände überwunden wurden. Ein kurzfristiger Aufwärtstrend hat sich etabliert (2), darüber hinaus hat der Trendfolgeindikator MACD (3) ein bereits im Juli generiertes bullisches Signal bestätigt, indem er nach einer Annäherung an die Signallinie wieder neue Dynamik erhielt.

Wer hier aufmerksam war, konnte um 16,50 Euro einsteigen und hätte, wie der Chart zeigt, schnell einen guten Gewinn erzielt. Der Vorteil eines solchen guten, chart- und markttechnisch basierten Timings ist zudem, wie oben erwähnt, dass es möglich ist, den Stoppkurs eng zu platzieren. Sie sehen, dass die im Chart blau eingezeichnete 20-Tage-Linie beim Ausbruch nach oben und damit zum Kaufzeitpunkt parallel zu der noch jungen, grün markierten kurzfristigen Aufwärtstrendlinie lief. Knapp darunter wäre ein Stoppkurs ideal gewesen, d.h. auf einem Niveau um 15 Euro, was das Risiko sinnvoll nach unten begrenzt hätte.

Hat man erst einmal ein solch gutes Timing erreicht, hat man nur noch die Aufgabe, die Gewinnsicherung sukzessiv mit den entscheidenden Linien nachzuführen. Und was gilt es, für den Verkauf zu beachten?

Wie findet man den besten Ausstiegszeitpunkt?

Für den Ausstieg gilt dasselbe Prinzip vice versa. Sie brauchen die Faktoren der Technischen Analyse im Rücken. Ein Beispiel:

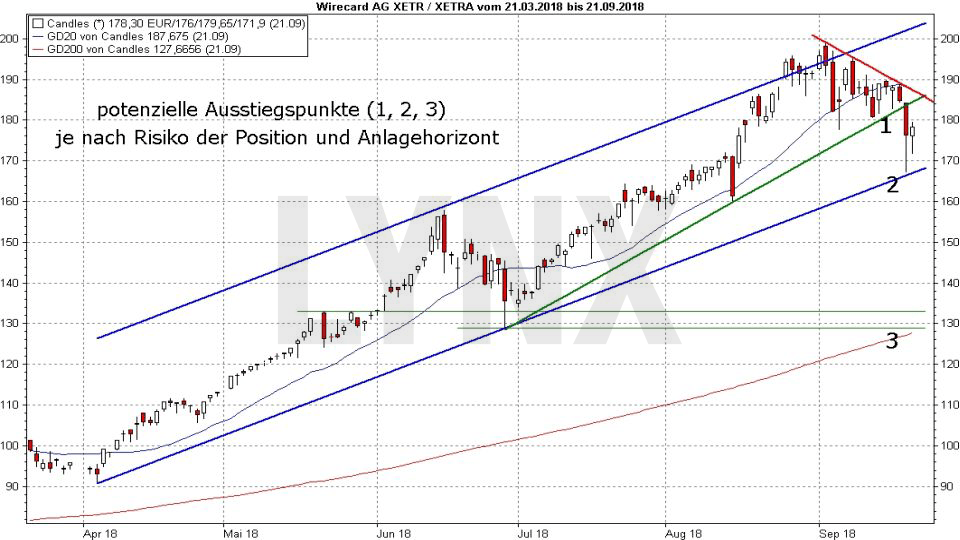

Der folgende Chart der Wirecard-Aktie zeigt, was mit „vice versa“, also „umgekehrt“ gemeint ist. Diejenigen charttechnischen Ankerpunkte, an denen Sie auf der Long-Seite Ihre Absicherung festmachen, sind entscheidend. Zum Ausstieg und/oder für den Wechsel auf die Short-Seite. Dabei sollten Sie Ihre Absicherung und damit die Frage des Ausstiegs zwar an charttechnischen Ankerpunkten orientieren, diese aber dem Risiko Ihrer Position und Ihrem Anlagehorizont anpassen. Was konkret bei Wirecard hieße:

Aggressive Trader, die in Derivaten auf Wirecard Long sind, hätten jetzt bereits die Position glattgestellt, weil es zu tieferen Zwischenhochs, zum Unterschreiten der blauen 20-Tage-Linie und zuletzt zum Bruch der seit Ende Juni geltenden Aufwärtstrendlinie kam (1).

Wer aber mittelfristig agiert, könnte noch am Ball bleiben, solange der blaue Aufwärtstrendkanal hält. Erst dessen Bruch wäre für mittelfristige Akteure ein guter Moment für den Ausstieg (2), weil dann damit zu rechnen wäre, dass der Kurs weiter durchgereicht und die Zone um 128 bis 133 Euro erreicht wird. Langfristige Investoren, die nicht vorhaben, bei reinen Korrekturen immer wieder ein- und auszusteigen, hätten z.B. mit der 200-Tage-Linie (3) einen Punkt, der für sie ein optimaler Ausstiegspunkt wäre. Denn sollte Wirecard unter seine 200-Tage-Linie fallen, wäre das ein Indiz dafür, dass der Aufwärtstrend auch über einen kurz- und mittelfristigen Zeithorizont hinaus beendet wäre.

Hier greift damit wirklich einmal eine Faustregel: Ob Sie nun Short gehen wollen oder nicht: Der beste Zeitpunkt, um aus einer Aktie, einem Rohstoff, einer Währung oder was auch immer (für alle Assets gelten dieselben Grundsätze) auszusteigen ist der, an dem Sie hier ein optimales Szenario sehen, um Short zu gehen!

Sie möchten an der Börse Aktien handeln?

LYNX bietet Ihnen den Börsenhandel von Aktien und anderen Wertpapierklassen direkt an den Heimatbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads. Sie haben über LYNX außerdem die Möglichkeit Aktien leer zu verkaufen, um auch von fallenden Aktienkursen zu profitieren.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Sie möchten ausländische Aktienkurse in Euro umrechnen? Dann nutzen Sie unseren Währungsrechner für über 130 Währungen.

Das müssen Sie als Trader wissen!

Artikelserie: Die Technische Analyse – Lassen Sie Charts für sich arbeiten!

- Trends, Widerstände und Unterstützungen: Das Fundament jeder Analyse

- Trendwende- und Konsolidierungsformationen: Die wichtigsten Chartmuster in Trends

- Markttechnik: Mit diesen Indikatoren sind Sie komplett ausgerüstet

- Absicherung: Stoppkurse richtig setzen

- Candlestick-Charts: Was diese Charts alles können

Wir beabsichtigen nicht, diesen Artikel zu aktualisieren. In Zukunft können aber Analysen zum selben Finanzinstrument veröffentlicht werden.