… und warum sind Derivate bei den Anlegern so beliebt?

Der Begriff „Derivate“ taucht in der Börsen-Berichterstattung immer wieder auf, aber in der Regel wird einfach vorausgesetzt, dass die Anleger genau wissen, worum es dabei geht. Erklärt wird der Begriff und die vielfältigen Produkte, die unter diesem Dach zusammengefasst werden, meist nicht. Dieser Beitrag zeigt Ihnen nicht nur, was unter „Derivaten“ zu verstehen ist, wir werfen auch einen ersten Blick auf die Wertpapiere und Kontrakte, die unter diesen Begriff fallen.

Dieser Beitrag ist als eine grundsätzliche Einführung in die Thematik zu sehen. Details zu einzelnen Derivaten finden Sie in weiterführenden Artikeln, von denen einige Ihnen im Folgenden via Link bereits zur Verfügung stehen, dieser Sektor wird zudem regelmäßig erweitert.

Derivate: Was bedeutet das und welche Börsenprodukte gehören dazu?

Definieren lässt sich der Begriff Derivate mit dem Wort „ersetzen“. Alle Derivate ersetzen den Kauf bzw. Leerverkauf (was sind Leerverkäufe? Dazu mehr in diesem Beitrag: „Aktien leerverkaufen – so funktioniert es“) von Wertpapieren wie Aktien, Währungen, Anleihen, Indizes oder Rohstoffen. Man kauft ein Derivat und kann so an der Kursentwicklung eines Wertes teilhaben. Unter den Oberbegriff Derivate fallen:

- Optionsscheine und Zertifikate aller Art (Knock Out-Zertifikate, Discount- und Turbozertifikate, Faktorzertifikate etc.)

- Optionen

- Futures und CFDs

Diese drei Gruppen unterscheiden sich in ihrer Grundstruktur, wir werden gleich noch auf diesen Aspekt eingehen.

Vier entscheidende Vorteile von Derivaten

Warum sollte man Derivate den eigentlichen, durch sie ersetzten Werten (die sogenannten Basiswerte) vorziehen? Das tut man aus vier möglichen Gründen:

- Man muss weitaus weniger Kapital einsetzen, als würde man die Basiswerte selbst kaufen

- Der Zugang zu einigen Basiswerten kann schwierig sein (Währungspaare, Rohstoffe)

- Derivate weisen höhere Gewinnchancen auf, weil sie mit sogenannten „Hebeln“ arbeiten

- Mit Derivaten lässt sich auch bei fallenden Kursen Gewinn erzielen

Um nachvollziehen zu können, wie das konkret abläuft, sehen wir uns die drei vorgenannten Obergruppen einmal ein bisschen genauer an. Zunächst aber einige grundsätzliche Aspekte, die für alle Derivate gelten:

Hebel auf alles und für alle

Sie erkennen ein bullisches Signal beim DAX und würden das gerne umsetzen? Dafür sind Derivate ideal geeignet. Gäbe es sie nicht, könnten sie versuchen, mit einem ETF (Exchange Traded Fund) an dieser Entwicklung teilzuhaben. (es gibt auch gehebelte ETFs, diese klammern wir hier aber aus). Würde der DAX fünf Prozent zulegen, würden Sie fünf Prozent abzüglich Gebühren verdienen, mehr nicht.

Aber mit einem Optionsschein oder einem Zertifikat sieht das anders aus. Da könnten Sie die erwartete Aufwärtsbewegung des DAX mit höheren Gewinnchancen umsetzen, denn diese Derivate setzen einen Hebel an. Was heißt das?

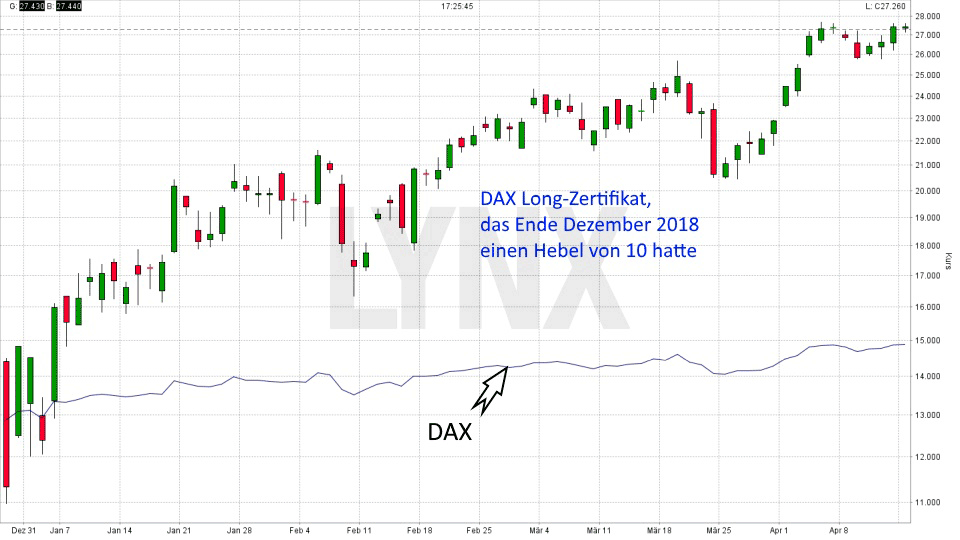

Das bedeutet, dass diese Derivate so strukturiert sind, dass ein Prozent im Basiswert zwei, fünf, zehn oder mehr Prozent Kursveränderung im Derivat bedeutet. Der Hebel weist diesen Faktor aus, d.h. ein Hebel von zehn hieße, im Fall eines auf steigende Kurse setzenden Derivats („Call“ genannt bei Optionsscheinen, bei Zertifikaten liest man auch oft „Long“), dass man einen zehnfach höheren Gewinn erzielt als der dem Derivat zugrunde liegende Basiswert, z.B. der DAX. Hierzu ein Beispielchart:

Sie sehen zum einen den DAX selbst, dazu ein Long-Zertifikat auf den DAX, das beim Kauf Ende Dezember einen Hebel von zehn auswies (Der Hebel nimmt zwar ab, wenn ein Derivat in die Gewinnzone läuft, bleibt aber für den Käufer immer auf dem Niveau, das beim Einstieg galt). Der Chart beginnt am Tief des DAX Ende 2018. Sie sehen, dass das Long-Zertifikat exorbitant stärker zulegte als der DAX-Index selbst. Wobei, natürlich, gilt:

Höhere Gewinnchancen gehen immer mit höheren Verlustrisiken einher. Setzen Sie mit einem Optionsschein oder Zertifikat mit Hebel fünf auf steigende Kurse im DAX und dieser fällt wider Erwarten um fünf Prozent, so ist Ihr Verlust im Derivat auch fünfmal so hoch, läge bei einem DAX-Minus von fünf Prozent also bei 25 Prozent.

Der Einsatz von Derivaten – Derselbe Effekt mit deutlich niedrigerem Kapitaleinsatz

Wenn wir diesen Hebeleffekt von der anderen Seite her betrachten, finden wir ein weiteres, schlagendes Argument für die Derivate: Sie können mit deutlich weniger Kapital genauso viel bewirken wie ohne ein Derivat. Würden Sie z.B. Gold selbst kaufen, hätten Sie, vom hohen Aufwand mal abgesehen, einiges an Geld einzusetzen. Wenn Sie aber ein Gold Long-Zertifikat oder einen Call-Optionsschein mit einem Hebel von zehn erwerben, profitieren Sie vom Anstieg des Goldpreises so, als hätten Sie Gold direkt gekauft, mussten dafür aber nur ein Zehntel des Geldes aufwenden. Eine ideale Sache, denn damit kann Kapital, das wegen des Einsatzes der Derivate frei bleibt, für andere Trades eingesetzt werden.

Den Hebel können Sie selbst bestimmen, ebenso die Dauer der Laufzeit des Derivates. Die kann von wenigen Tagen Restlaufzeit bis zu mehreren Jahren andauern, bei Zertifikaten finden Sie zudem sogenannte „open end“-Zertifikate, die gar keine Laufzeitbegrenzung haben. Und, natürlich, finden sich Derivate auf so gut wie alle denkbaren Basiswerte:

Allein auf den DAX haben Sie im April 2019 die Wahl zwischen 25.420 Call-Optionsscheinen und 26.750 Put-Optionsscheinen. Hinzu kommen 39.200 verschiedene Knock Out Long-Zertifikate und 29.700 Short-Zertifikate. Des Weiteren gibt es noch noch viele Faktor-Zertifikate, Discount-Zertifikate und weitere Sonderformen. Das ist für jede Intention etwas dabei.

Mit Derivaten handeln Sie, was Privatanlegern sonst kaum zugänglich wäre

Es bleiben beim Handel mit also keine Wünsche offen. Das gilt auch für andere gängige Basiswerte, so z.B. andere Aktienindizes wie Dow Jones, Euro Stoxx 50 oder der japanische Nikkei 225. Es gilt für zahllose Währungspaare wie Euro/US-Dollar, Euro/Yen, US-Dollar/Yen oder die Kombinationen mit Britischem Pfund, kanadischem oder australischem Dollar. Sie können Derivate auf Gold, Silber, Rohöl, Kupfer, Nickel etc. kaufen oder auf den Bund Future als Barometer des deutschen Anleihemarkts. Und, natürlich, finden Sie auf alle wichtigen Aktien Derivate. Die Auswahl ist somit gewaltig.

Und das ist ein entscheidender Punkt: , weil das einen hohen Kapitalaufwand bedeuten würde oder diese Rohstoffe oft gar nicht direkt zugänglich sind. Derivate eröffnen Ihnen somit die gesamte Welt der Börse!

Was sind Optionsscheine und Zertifikate?

Optionsscheine und Zertifikate bieten Ihnen das Recht, den Basiswert (der eine Aktie, ein Index, ein Rohstoff etc. sein kann) zu einem im Optionsschein oder Zertifikat festgelegten Basispreis zu kaufen (Call-Optionsschein oder Long-Zertifikat) oder zu verkaufen (Put-Optionsschein oder Short-Zertifikat). Dieses Recht gilt für eine bestimmte, immer vorab festgelegte Dauer (Laufzeit). Sie haben nicht die Verpflichtung, dieses Recht auszuüben, sondern die „Option“, also die Wahl, das zu tun oder nicht.

Grundsätzlich will man diese Rechte auch gar nicht ausüben, es geht darum, diese Instrumente zu nutzen, um an Trends der Märkte mit Hebelwirkung teilzuhaben. Dabei können Sie Optionsscheine und Zertifikate nicht nur jederzeit an der Börse kaufen, sondern auch verkaufen, müssen sie also nicht bis zum Laufzeitende behalten und können so auch kurzfristige Impulse mit diesen Derivaten nutzen.

Wie funktionieren Optionsscheine und Zertifikate genau? Das würde den Umfang dieses die Thematik einleitenden Beitrags sprengen, aber natürlich haben wir da genauere Informationen für Sie bereitgestellt. Ausführliche Informationen zu Optionsscheinen, Knock Out-Zertifikaten und Faktor-Zertifikaten finden Sie in diesem Beitrag: „Anlegen mit Hebelprodukten – das müssen Sie wissen“.

Optionen: Die Mutter der Derivate

Für Privatanleger war der Optionsmarkt bis in die Neunzigerjahre der einzige realistische Weg, um mit Hebelwirkung zu handeln. Wenn man sich ausschließlich auf der Käuferseite bewegt, sind Optionen mit Optionsscheinen vergleichbar:

Man kann Calls, die auf steigende Kurse ausgerichtet sind ebenso wie Puts, mit denen man von fallenden Kursen profitiert, kaufen. Auch hier finden sich vorab festgelegte Basispreise und Laufzeiten. Und auch hier ließe sich eine Option vor dem Laufzeitende an der Börse verkaufen. Allerdings ist der Handel in Deutschland, seit der Umfang des Derivate-Angebots deutlich zugenommen hat, . Für die USA gilt dies nicht. Hier sind Optionen ein ganz normales Derivat mit immensen Umsätzen.

Ein Vorteil ist, dass sich der Anleger nicht auf die Funktion des reinen Käufers beschränken müsste, er kann Optionen auch selbst anbieten, sprich an andere verkaufen. Das nennt man „Stillhalter“. Da jedoch haben wir etwas, was wir weder beim Optionskauf noch bei Optionsscheinen und Zertifikaten sehen:

Als Stillhalter von nichtgedeckten Leerverkäufen kann man mehr als den Kapitaleinsatz verlieren, d.h. der Verlust kann über die Sicherheitsleistung hinausgehen. Das ist ein riskantes Unterfangen und daher nur für sehr erfahrene Investoren zu erwägen. Das Stichwort „Sicherheitsleistung“ führt uns zu der dritten Gruppe der Derivate, zu den Futures und CFDs:

Sie möchten mehr über Optionen erfahren? Dann nehmen Sie an unserem kostenlosen Online Trading Optionen verstehen und handeln lernen teil.

Futures und CFDs: Schnelles, hebelstarkes Trading für erfahrene Akteure

Futures und CFDs (d.h. „Contracts for Difference“) unterscheiden sich von Optionsscheinen, Zertifikaten und Optionen vor allen in einem Punkt: , denn hier handelt es sich nicht um Wertpapiere im eigentlichen Sinne, sondern um Kontrakte. Der Preis orientiert sich unmittelbar am Basiswert, d.h. für einen DAX Future oder CFD „kauft“ oder „verkauft“ man den jeweiligen Kurs des Index, bezahlt ihn aber nicht direkt, sondern hinterlegt für die Position eine Sicherheitsleistung, genannt „Margin“.

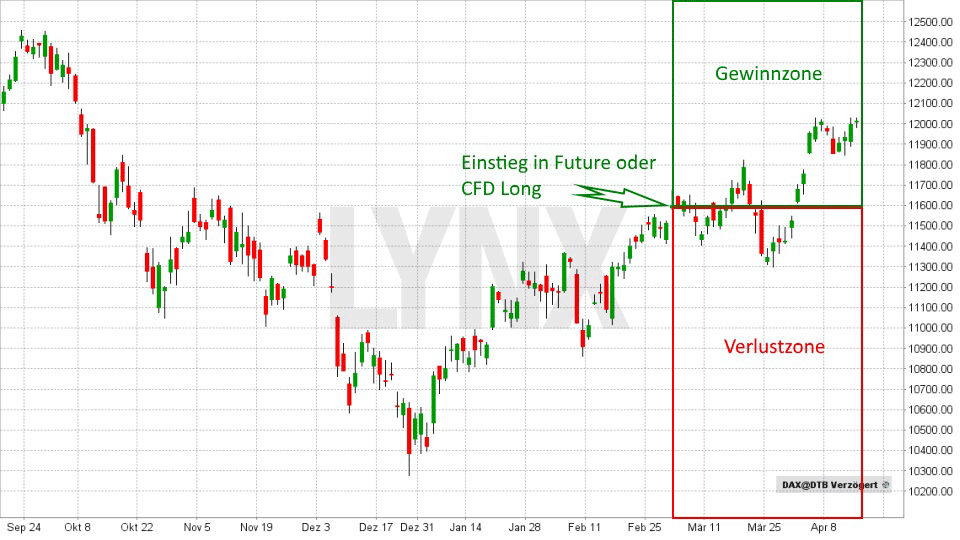

Von dieser sogenannten „Margin“ wird der Betrag zu- oder abgerechnet, den Sie seit dem Eingehen der Position verdient oder verloren haben. Ein Beispiel im Chart:

Nehmen wir an, Sie wären bei einem DAX-Stand von 11.600 Punkten im DAX Future Long gegangen oder aber Sie sind in einem CFD auf den DAX Long gegangen. Solange der DAX über diesem Einstieglevel von 11.600 bleibt, liegen Sie in der Gewinnzone. Dabei ist jeder DAX-Punkt im DAX Future 25 Euro wert, bei CFDs haben Sie oft die Wahl, ob Sie einen CFD für einen, zehn oder mehr Euro je Punkt handeln möchten. Beim DAX Future hieße das: Steigt der DAX auf 12.000 Punkte, beläuft sich Ihr Gewinn auf 400 Punkte x 25 Euro je Punkt = 10.000 Euro.

Sobald der DAX aber unter 11.600 Punkte fällt, geraten Sie in der Verlustzone. Angenommen, der DAX fiele auf 11.200 Punkte, hätte man im DAX Future einen Verlust von 400 Punkten x 25 Euro = 10.000 Euro. Entsprechend hoch liegt die Margin, d.h. die Sicherheitsleistung beim Futures-Trading.

Das ist daher ein Derivate-Bereich, den man nur als erfahrener Trader in Betracht ziehen sollte.

Das ist ein entscheidender Grund gewesen, warum die CFDs geschaffen wurden. Sie funktionieren nach demselben Prinzip wie die klassischen Futures, unterscheiden sich aber in einem wichtigen Punkt: Sie haben kein Laufzeitende. Hier kann man also grundsätzlich auch große, lange Trendimpulse mitnehmen. Und im Gegensatz zu Futures kann man CFDs ebenso auf nahezu alles inklusive Aktien handeln, wie das auch für Zertifikate und Optionsscheine gilt. Aber:

Auch bei CFDs gilt das Prinzip der Margin, der Sicherheitsleistung. Wenn Sie mit Ihrer Position in die Verlustzone geraten, wird diese Sicherheitsleistung vom Broker genutzt, um diese Verluste abzudecken. Wenn die Margin aber zu niedrig wird, erhalten Sie einen „Margin Call“, das gilt bei Futures und CFDs gleichermaßen. Dann muss umgehend Kapital nachgeschossen werden, um die Sicherheitsleistung wieder auf das erforderliche Mindestniveau zu bringen. Können Sie diesen Nachschuss nicht umgehend leisten, wird Ihre Position zwangsverkauft. Hier kann man also grundsätzlich mehr verlieren, als man eigentlich als Verlust-Maximum eingeplant hatte, wenn man nicht aufpasst. Natürlich lässt sich dieses Risiko mit konsequenten Stop Loss zur Absicherung eingrenzen, aber das erfordert nichtsdestotrotz Disziplin.

Details zum spannenden Thema der CFDs finden Sie in unserem folgenden Beitrag: „Was sind CFDs?“.

Deshalb sind Derivate bei den Anlegern so beliebt

Sie sehen: Dass sich Derivate bei den Investoren durchgesetzt haben und alle Varianten rege genutzt werden, hat seinen guten Grund.

Sie bieten ganz unterschiedliche Möglichkeiten, mit kleinem oder großem Geld, mit hohem oder mit moderatem Hebel, kurzfristig oder langfristig am gewaltigen Füllhorn namens Börse teilzuhaben, und das auch in Bereichen, die dem Privatanleger ohne Derivate nicht oder nur schwer zugänglich wären wie z.B. der Rohstoffmarkt. Es lohnt daher, sich mit diesem Thema, gerne auch über unsere vorstehenden Links zu weiterführenden Artikeln, intensiver zu befassen!

Sie möchten an der Börse in Aktien investieren?

LYNX bietet Ihnen den Börsenhandel von Aktien, Optionen, Futures und anderen Wertpapierklassen direkt an den Heimatbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads. Sie haben über LYNX außerdem die Möglichkeit Aktien leer zu verkaufen, um auch von fallenden Aktienkursen zu profitieren.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Sie möchten ausländische Aktienkurse in Euro umrechnen? Dann nutzen Sie unseren Währungsrechner für über 130 Währungen.

Das müssen Sie als Trader wissen!

- Die sechs wichtigsten Kaufsignale – Da muss man dabei sein

- Die fünf wichtigsten Verkaufssignale

- Money Management: Die wichtigste Disziplin für Trader

- Portfoliomanagement: So verwalten Sie Ihr Depot

- Strategien bei der Aktienauswahl: So finden Sie die besten Aktien für Ihr Depot

Artikelserie: Trading-Strategien – Nachhaltig erfolgreich traden

- Die besten Trading-Strategien

- Die Dividendenstrategie: Die besten Dividenden-Aktien

- Die Value-Strategie von Warren Buffett: Der nette Milliardär von nebenan

- Die Trendfolge-Strategie: Trading mit Systemen (1): Trendfolge-Indikatoren

- Die Bottom Fishing Strategie: Geduld wird belohnt

- Die Swing Trading-Strategie

- Gewinne mitnehmen – Die besten Strategien

- Gewinnoptimierungs-Strategie Pyramidisieren

- Die Momentum- oder auch Top/Flop-Strategie

Artikelserie: Die Technische Analyse – Lassen Sie Charts für sich arbeiten!

- Trends, Widerstände und Unterstützungen: Das Fundament jeder Analyse

- Trendwende- und Konsolidierungsformationen: Die wichtigsten Chartmuster in Trends

- Markttechnik: Mit diesen Indikatoren sind Sie komplett ausgerüstet

- Absicherung: Stoppkurse richtig setzen

- Candlestick-Charts: Was diese Charts alles können