In dieser Analyse haben wir für Sie aus 30 verschiedenen Optionsstrategien eine der attraktivsten Tradeideen herausgefiltert, um die Veröffentlichung der Quartalsergebnisse von Nike (US Ticker: NKE) zu handeln. Die Strategien wurden auf verschiedene Zeiträume getestet, vor und nach der Veröffentlichung der Quartalsergebnisse.

Als Tradeidee sticht ein Short Call mit einem Delta von 25 mit einer Eröffnung 2 Wochen vor der Veröffentlichung der Quartalsergebnisse und einer Schließung 1 Tag nach der Veröffentlichung heraus.

Für den vorgestellten Short Call auf NKE konnten Sie anhand der letzten 12 Quartalsergebnisse eine Gewinnprämie von durchschnittlich 148 $ je Kontrakt anpeilen.

Kurzportrait des Unternehmens Nike

Nike ist ein weltweit führendes Unternehmen im Bereich Sportbekleidung, Sportschuhe und Ausrüstung. Gegründet 1964, ist Nike für seine innovativen Produkte, ikonischen Designs und wegweisenden Technologien bekannt, die Leistung und Stil kombinieren. Mit dem berühmten “Swoosh”-Logo und dem Motto “Just Do It” inspiriert Nike Athleten und Sportbegeisterte weltweit.

Ein Blick auf die Quartalsergebnisse

Nike wird am 1. Oktober 2024 nach Börsenschluss Quartalsergebnisse veröffentlichen.

Ein Blick auf die letzten 3 Jahre (12 Quartalergebnisse waren in diesem Zeitraum handelbar) liefert uns die Strategien, die bisher gut funktioniert haben. Das heißt aber nicht unbedingt, dass diese Strategien für die kommenden Quartalsergebnisse erfolgreich sein werden. Sie geben nur Auskunft darüber, welche Optionen oder Optionen-Kombinationen in der Vergangenheit eine positive Bilanz aufweisen konnten.

Das sogenannte Backtesting wurde so ausgeführt, dass die Optionen immer zum Mittelpunkt zwischen Briefkurs und Geldkurs gehandelt wurden. Der Zeitpunkt des Handels, sei es für die Eröffnung des Trades oder für seine Schließung, war immer zum Börsenschluss des jeweiligen Handelstags.

Tradeidee auf Nike im Hinblick auf die Quartalsergebnisse

| Strategie | Eröffnung des Trades | Schließung des Trades | Durchschnitts-Gewinn je Kontrakt | Bester Trade | Schlechtester Trade | Trefferquote | Nächste Eröffnung | Nächste Schließung | Laufzeit der Option |

|---|---|---|---|---|---|---|---|---|---|

| Short Call Delta 25 | 2 Wochen vor den Quartalsergebnissen | 1 Tag nach den Quartalsergebnissen | 148 $ | 217 $ | 26 $ | 100 % | 18.09.2024 | 02.10.2024 | 04.10.2024 |

Eine Trefferquote von 100 % bedeutet, dass von den 12 letzten Trades 12 als Gewinner endeten.

Ein Delta von 25 bedeutet in der Theorie, dass die Gewinnwahrscheinlichkeit des Short Calls bei ca. 75 % liegt. In der Praxis fielen die Ergebnisse mit einer Trefferquote von 100 % besser aus. Der schlechteste Trade führte zu einem Gewinn von 26 $ je Kontrakt. Es ist jedoch möglich, dass in Zukunft Verluste entstehen!

Die Laufzeit beträgt 10 Handelstage. Es handelt sich dementsprechend um einen blitzschnellen Trade.

Der Trade wird am 18. September 2024 gegen Börsenschluss eröffnet. An dem Tag wird ein Call mit Laufzeit 4. Oktober 2024 und einem Basispreis mit Delta 25 gesucht und leerverkauft (wie Sie das Delta von 25 finden, erfahren Sie im nächsten Absatz). Dadurch wird eine Prämie vereinnahmt. Am 2. Oktober 2024 wird der Trade gegen Börsenschluss beendet: Der Short Call wird zur Glattstellung zurückgekauft.

So finden Sie die Option mit dem richtigen Delta in der Handelsplattform

In unserem Video erfahren Sie, wie Sie mithilfe des OptionTraders der Handelsplattform TWS das „Delta“ in die Maske der Optionsketten einfügen, damit Sie die richtige Option wählen können.

Sie werden vermutlich keine Option mit einem Basispreis mit einem Delta von exakt 25 finden. An dieser Stelle geht es darum, ein Delta zu wählen, das so nah wie möglich an 25 liegt. Im Zweifelsfall empfiehlt sich ein Delta, das leicht unter 25 liegt. Beachten Sie, dass die Werte, die Sie in den Optionsketten finden, mit 100 multipliziert werden müssen. Sie suchen also für dieses Beispiel einen Call mit einem Delta von 0,25.

Je niedriger der absolute Wert des Deltas, desto wahrscheinlicher ist es, dass die dazugehörige Option wertlos verfallen wird, was beim Short Call das Ziel ist. Sie können sich also auch für ein Delta von beispielsweise 15 entscheiden. Dadurch erhöhen Sie Ihre Gewinnwahrscheinlichkeit; die mögliche Gewinnprämie fällt dann jedoch geringer aus.

Die Parameter von Optionen ändern sich permanent, so dass der Basispreis mit dem passenden Delta nur eine Momentaufnahme ist. Die passende Option sollte dementsprechend am Tag der Eröffnung des Trades, am 18. September 2024 gegen Börsenschluss ermittelt werden.

Die Margin-Anforderung für diesen Trade wird Ihnen in der Vorschau der Trade-Platzierung oder vor der Übermittlung des Trades angezeigt. Beachten Sie unbedingt, dass das maximale Verlustrisiko des Trades diese Margin-Anforderung deutlich übersteigen kann.

Die Margin-Anforderung für einen Short Call kann sehr hoch ausfallen. Ein Anleger kann diese Margin-Anforderung mit einem kleinen Trick reduzieren, indem er einen günstigen Call, der weiter aus dem Geld ist (z.B. mit einem Delta von 5 oder 15), dazu kauft. Dadurch macht er aus dem Short Call einen Bear Call Spread, wodurch er sogar das maximale Verlustrisiko begrenzt.

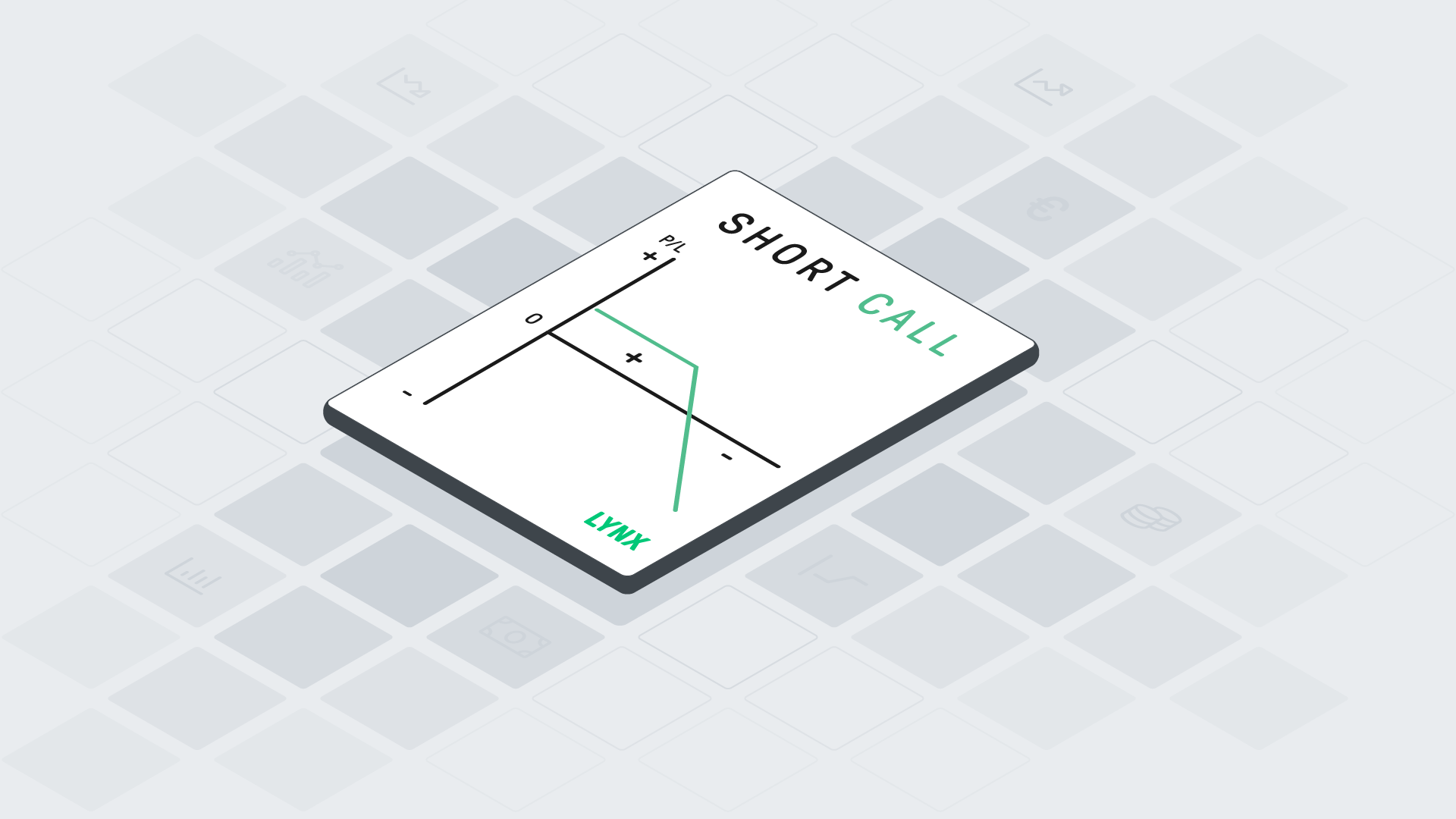

Prinzip des Short Calls

Bei einem kurzfristigen Short Call setzen Sie darauf, dass sich einerseits die Aktie idealerweise abwärts, seitwärts oder leicht aufwärts bewegen wird und andererseits, dass die implizite Volatilität dieser Aktie während des Trades deutlich fällt. Ein Kollaps der impliziten Volatilität ist ein typisches Phänomen zum Zeitpunkt der Veröffentlichung von Quartalsergebnissen. Im Fachjargon spricht man von einem sogenannten „Volatilitäts-Crush“. Ein leerverkaufter Call würde von diesem Volatilitätsrückgang profitieren, vorausgesetzt die Aktie steigt nicht zu sehr über den Basispreis des Calls.

Wenn also am 1. Oktober 2024 nach Bekanntgabe der Quartalsergebnisse die NKE Aktie unter dem Basispreis des Short Calls bleibt, wird der Trade am Tag danach mit hoher Wahrscheinlichkeit mit Gewinn geschlossen werden können.

Dieser Gewinn ist auf die vereinnahmte Prämie begrenzt.

Der Verlust wiederum wächst, je höher die Aktie über den Basispreis steigt. Um je 1$, um den die Aktie über den Basispreis steigt, verteuert sich der Call um 100$. Sobald dieser Betrag die vereinnahmte Prämie übersteigt, bewegt sich der Trade in die Verlustzone. Dieses Verlustrisiko ist theoretisch unbegrenzt! Dass die NKE Aktie nicht ins Unendliche steigen wird, dürfte jedoch klar sein, so dass in der Praxis das maximale Verlustrisiko begrenzt bleiben wird. Dennoch ist ein Stop-Loss bei Short Calls ratsam. Diese Tradeidee ist hochspekulativ und kommt nur für sehr risikoaffine Anleger in Frage.

Wenn der Trade während der Laufzeit der Option stark im Plus notieren sollte, ist eine vorzeitige Gewinnmitnahme (also vor dem anvisierten Schließdatum) empfehlenswert.

Wenn Sie sich mit solch einer Strategie noch ein wenig unsicher fühlen, probieren Sie sie doch zuerst in einem Demokonto aus. In unserem Artikel „Paper Trading mit Optionen: Vorteile und Nachteile“ zeigen wir Ihnen, wie Sie Optionsstrategien simulieren können, bis Sie sich sattelfest fühlen.

Risiko der Ausübung

Nike schüttet während der Laufzeit des Trades keine Dividenden aus, was sonst das Risiko einer Ausübung des Calls erhöhen würde, vor allem, wenn die Option ins Geld läuft. Sollte während der Laufzeit die Call Option dennoch ausgeübt werden, dann würde der Anleger je Kontrakt einen negativen Bestand von 100 NKE Aktien in seinem Depot halten. In diesem Szenario empfiehlt es sich, die Reißleine zu ziehen und den Trade zu beenden, indem die 100 Aktien einfach zurückgekauft werden.

Entwicklung der NKE Aktie über 1 Jahr

Die Aktie notiert aktuell bei ca. 79,80 $. Die Tradeidee würde aus heutiger Sicht einen Kursanstieg bis auf ca. 87 $ (blaue Linie) erlauben, ohne den maximalen Gewinn zu gefährden.

Fazit: Eine potenziell attraktive Prämie in 2 Wochen

Innerhalb von 2 Wochen gibt es mit der hier vorgestellten Tradeidee Aussicht auf eine attraktive Gewinnprämie. In den letzten 3 Jahren war ein Short Call mit Delta 25 auf Nike in 100 % der Fälle bei der Bekanntgabe der Quartalsergebnisse ein Treffer. Der statistische Vorteil liegt also auf der Hand.

Bedenken Sie jedoch, dass eine allgemeine Markt-Rallye oder andere unternehmensspezifische Ereignisse, auch vor den Quartalsergebnissen, die Aktie positiv beeinflussen können. Der Trade kann also trotz vielversprechender Gewinnhistorie mit einem Verlust enden. Die Tradeidee ist nur für risikofreudige Anleger gedacht, die der Meinung sind, dass sich Nike in den kommenden Tagen bestenfalls neutral entwickeln wird und dass die Quartalsergebnisse der Aktie nicht zu neuen Hochs verhelfen werden.

Über den Optionen Broker LYNX können Sie direkt an den Terminbörsen mit Optionen handeln und von den einzigartigen Möglichkeiten der Assetklasse Optionen profitieren. Besuchen Sie unser Optionsportal, um alles über diese Anlageklasse zu erfahren und zu lernen.

Als Daytrader, Anleger oder Investor profitieren Sie über den Online Broker LYNX von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Handeln Sie diese Trading-Idee doch einfach risikolos mit unserem kostenfreien Demokonto nach.

Informationen zum / zu den auf dieser Seite genannten Produkt(en) finden Sie hier: PRIIPs / KIDs OCC Optionen

Wir beabsichtigen nicht, diesen Artikel zu aktualisieren. In Zukunft können aber Analysen zum selben Finanzinstrument veröffentlicht werden.

Alles über Optionen:

Volatilität

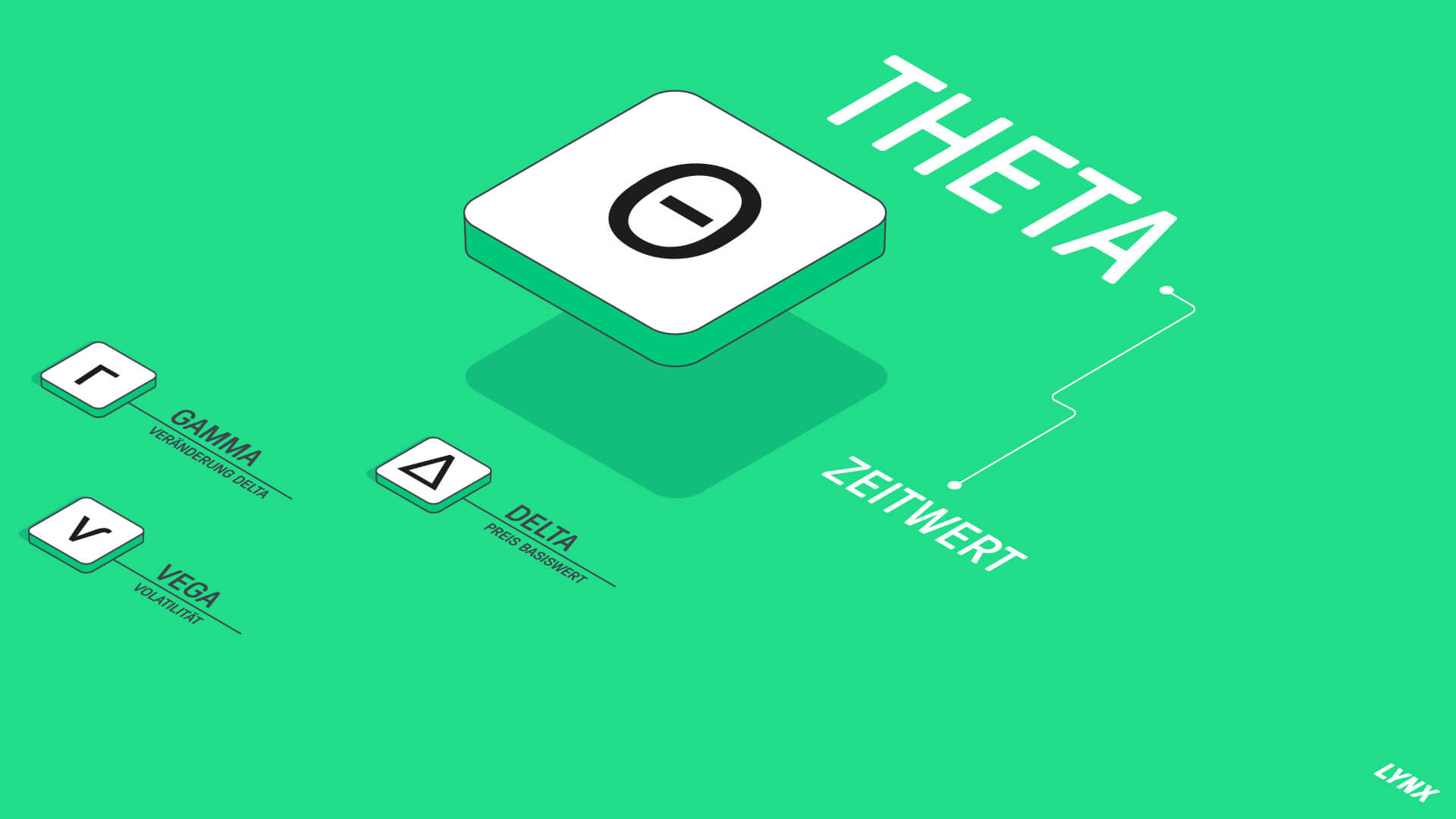

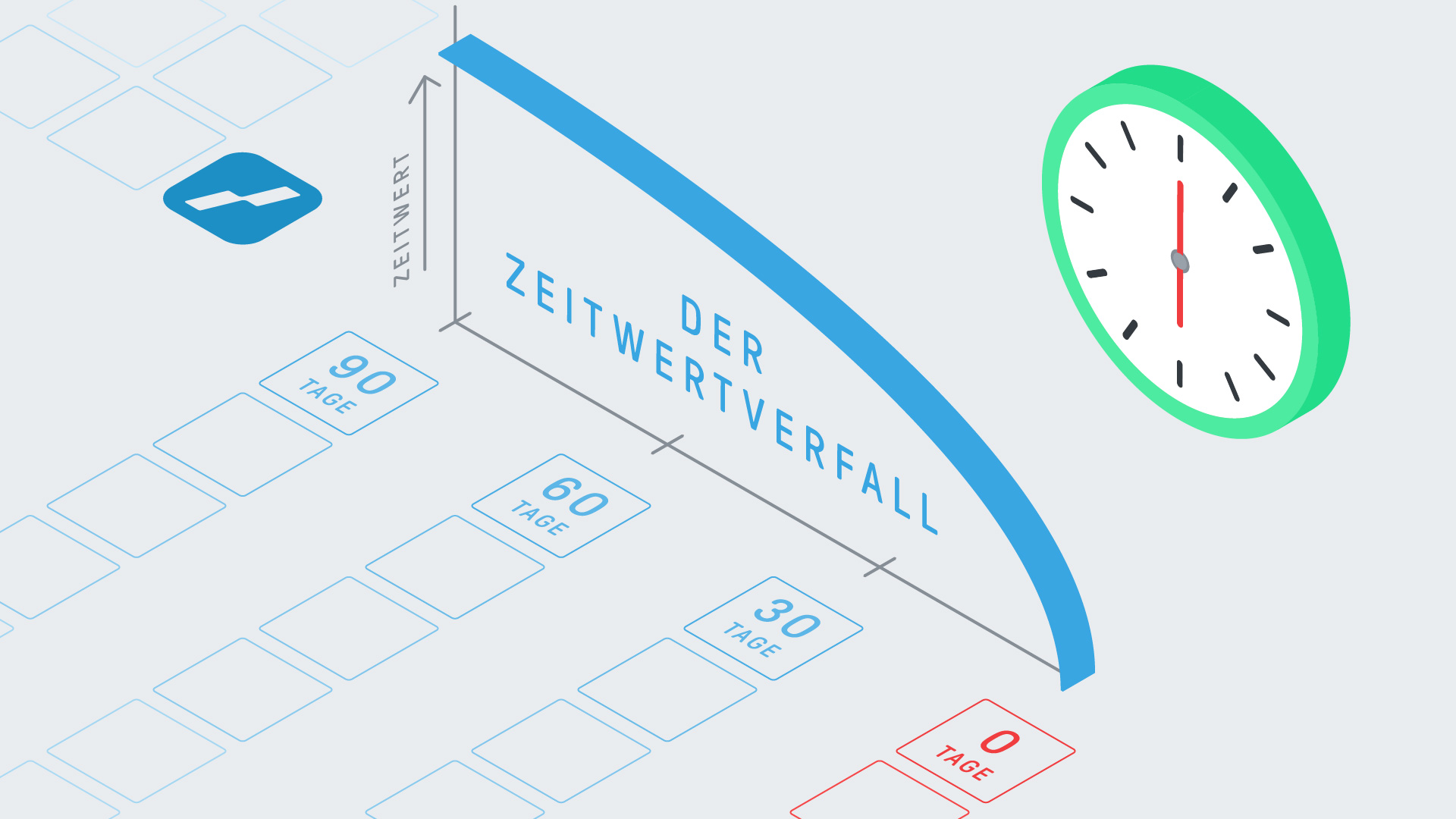

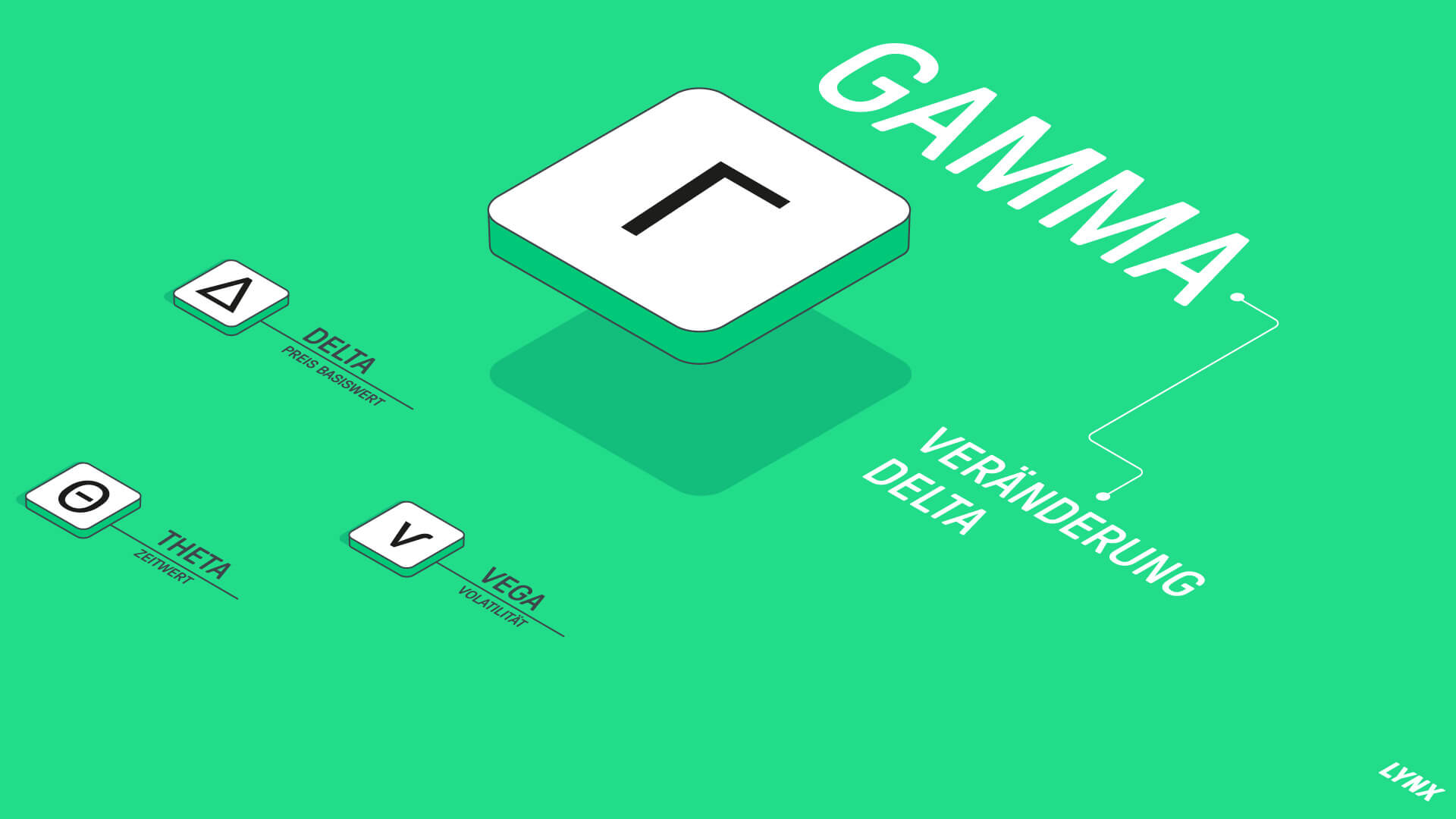

Griechen