|

Lassen Sie sich den Artikel vorlesen:

|

In unseren regelmäßigen Analysen untersuchen wir, wie sich vergangene Ereignisse auf die Wertentwicklung der Aktienkurse in den Wochen und Tagen vor und nach einem Ereignis ausgewirkt haben.

Aus dem Verhalten von Aktien bei spezifischen Ereignissen statistische Vorteile sichern

Kursbewegende Ereignisse

Eines der größten Marktereignisse ist das Treffen des Federal Open Market Committee (FOMC) der US-amerikanischen Notenbank FED. Es handelt sich dabei um die Sitzung, in der die Notenbank Änderungen (oder erwartete künftige Änderungen) des Zinssatzes bekannt gibt, die einen enormen Einfluss auf den Handel an den Märkten sowohl für Aktien als auch für Optionen haben können.

Das FOMC Komitee unter der Leitung des Notenbank-Chefs hält im Laufe des Jahres acht regelmäßige Sitzungen und nach Bedarf weitere Sitzungen ab. Die Protokolle der Sitzungen werden drei Wochen nach der Sitzung veröffentlicht.

Weitere wichtige Ereignisse sind die Veröffentlichungen des amerikanischen GDP Report (Gross Domestic Product – der amerikanische Bericht zum Bruttoinlandsprodukt) und des ISM Manufacturing Index (der wichtige Einkaufsmanagerindex, der als der verlässlichste Frühindikator für die wirtschaftliche Aktivität in den USA gilt). Der ISM Manufacturing Index gilt auch unter Experten als zuverlässiger Frühindikator für eine mögliche Rezession.

Amerikanische Feiertage sind ebenfalls wichtige Ereignisse, die auf jeden Fall im Börsenhandel Aufmerksamkeit verdienen. Die gute Nachricht dabei ist, dass der Aktienmarkt eine anhaltende historische Tendenz aufweist, sich um die Börsenfeiertage herum gut zu entwickeln. Die schlechte Nachricht ist, dass die US-Amerikaner einfach nicht genug Ferien haben… Zumindest nicht genug, um eine eigenständige Ferienhandelsstrategie zu rechtfertigen. Dennoch lassen sich zum Beispiel um die Weihnachtszeit herum oder in der Nähe des 4. Juli (Independence Day) einige Tradeideen finden, die in Betracht gezogen werden können.

Schließlich sind angekündigte Dividendenausschüttungen ein Treiber, der sich sowohl in den Wochen davor als auch in den Wochen danach auf Aktienkurse auswirkt.

Das Prinzip unserer Analysen

Unsere Analysen versuchen, für jede Aktie und jeden ETF, die an US-amerikanischen Börsen gehandelt werden, vor und nach einem bestimmten Ereignis Kursmuster zu identifizieren. Diesen Kursmustern könnten folgende Frage zugrunde liegen:

Scheint eine bestimmte Aktie immer kurz vor einer Dividendenausschüttung zu steigen?

Hat eine Aktie unmittelbar nach der Veröffentlichung des ISM Manufacturing Index bisher immer einen bemerkenswerten Schub erfahren?

Wie schwanken die Aktien und die ETFs, wenn der Notenbank-Chef spricht?

Das Ziel ist dann, aus diesen Erkenntnissen maßgeschneiderte Optionen-Kombinationen zu definieren, die aus den identifizierten Mustern Profit schlagen würden.

Um den statistischen Vorteil, den wir uns aus diesen Analysen erwünschen, noch zu verbessern, fügen wir folgende Bedingungen hinzu:

- Es werden mindestens die letzten 10 Ereignisse in die Analyse einbezogen.

- Im Betrachtungszeitraum konnten die Aktien in mindestens 80% der Fälle eine positive Wertentwicklung aufweisen.

- Die durchschnittliche Wertentwicklung sollte mindestens +3% betragen.

- Die schlechteste Wertentwicklung darf nicht mehr als 10% Wertverlust aufweisen.

- Das durchschnittliche tägliche Handelsvolumen der Optionen auf diese Aktien sollte mindestens 10.000 Kontrakte betragen.

Wir ziehen in diesen Analysen ausschließlich Aktien und ETFs in Betracht, die an US-amerikanischen Börsen gehandelt werden, da diese Werte die beste Handelbarkeit im Optionshandel aufweisen.

Die Analysen werden folgende Ergebnisse tabellarisch liefern:

- Die Aktie, die das spezifische Muster aufweist

- Das Ereignis, worauf sich dieses Muster bezieht

- Das Zeitfenster, in dem der Aktienkurs das Muster gezeigt hat. Hat sich die Aktie zum Beispiel 1 Woche oder 2 Wochen vor der Veröffentlichung des ISM Manufacturing Indexes besonders stark entwickelt? Oder hat sie zum Beispiel in den 3 Tagen nach dem 1. Weihnachtstag besondere Stärke bewiesen?

- Die Anzahl der vergangenen Ereignisse, die in die Analyse eingezogen wurden (mindestens 10)

- Die Trefferquote: Aus den letzten Ereignissen, wie oft (in Prozent) entwickelte sich die betrachtete Aktie positiv?

- Die durchschnittliche Kursentwicklung: Hier werden Sie die Aktien finden, die einen besonders starken Aufwärtstrend bei den vergangenen Ereignissen gezeigt haben.

- Die beste Kursentwicklung: Hier wird die beste prozentuale Kursentwicklung der Aktie bei den vergangenen Ereignissen dargestellt.

- Die schlechteste Kursentwicklung: Hier wird die schlechteste prozentuale Kursentwicklung der Aktie bei den vergangenen Ereignissen dargestellt. Dieser Wert stellt aber nicht das maximale Verlust-Risiko dar. Es ist nicht ausgeschlossen, dass eine Aktie bei dem nächsten Ereignis einen größeren Verlust erfährt als in der Vergangenheit!

- Der Beginn des Zeitfensters: An welchem Tag würde die nächste geplante Kursentwicklung beginnen.

- Das Ende des Zeitfensters: An welchem Tag würde die nächste geplante Kursentwicklung enden.

- Das Datum des Ereignisses: An welchem Tag findet das Ereignis statt, worauf sich die Analyse bezieht.

Aus den möglichen Kandidaten betrachten wir immer einen Top-Kandidaten näher und stellen Ihnen eine passende Optionen-Kombination als Tradeidee vor.

Mögliche Optionsstrategien für den Handel besonderer Ereignisse

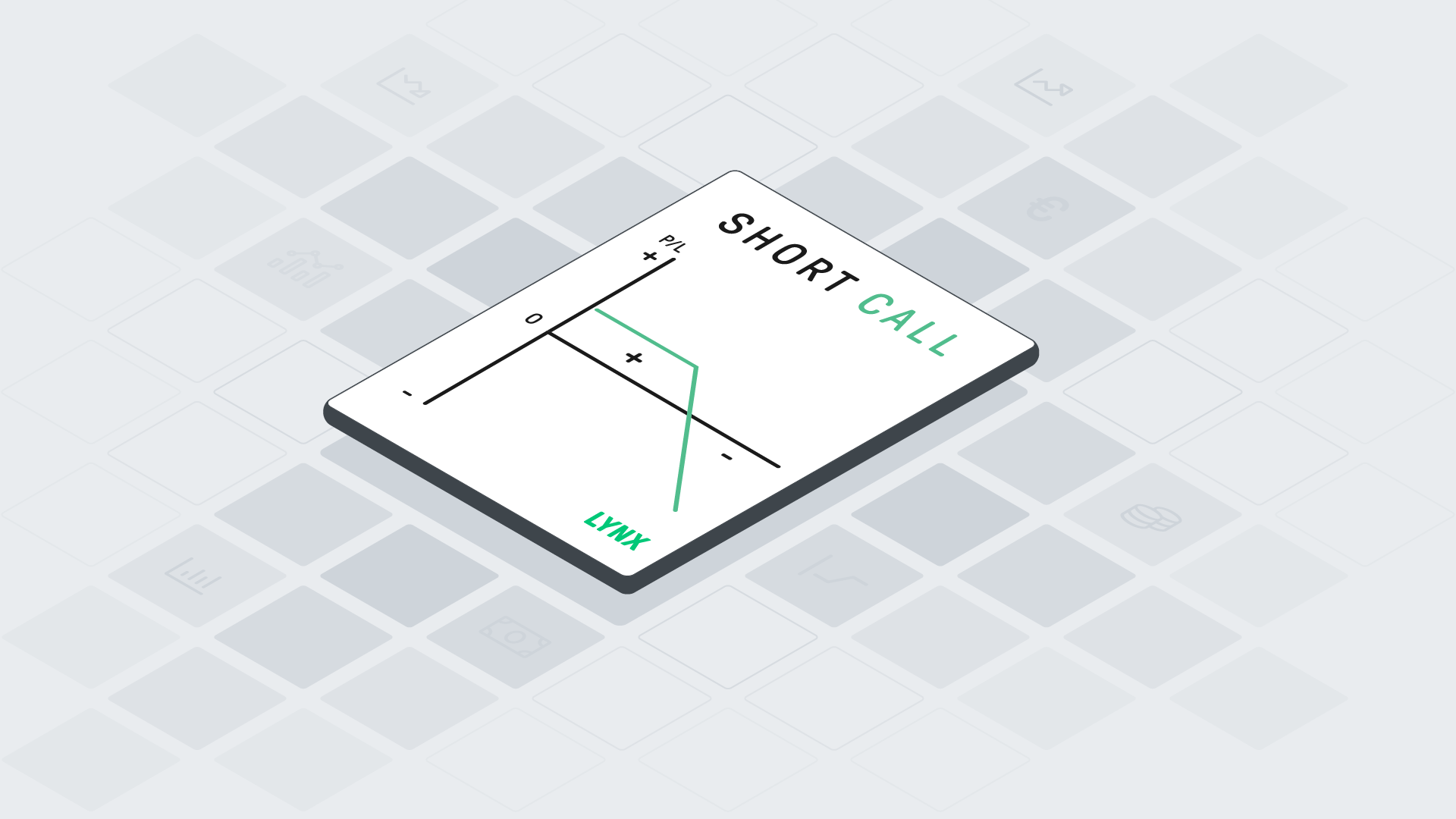

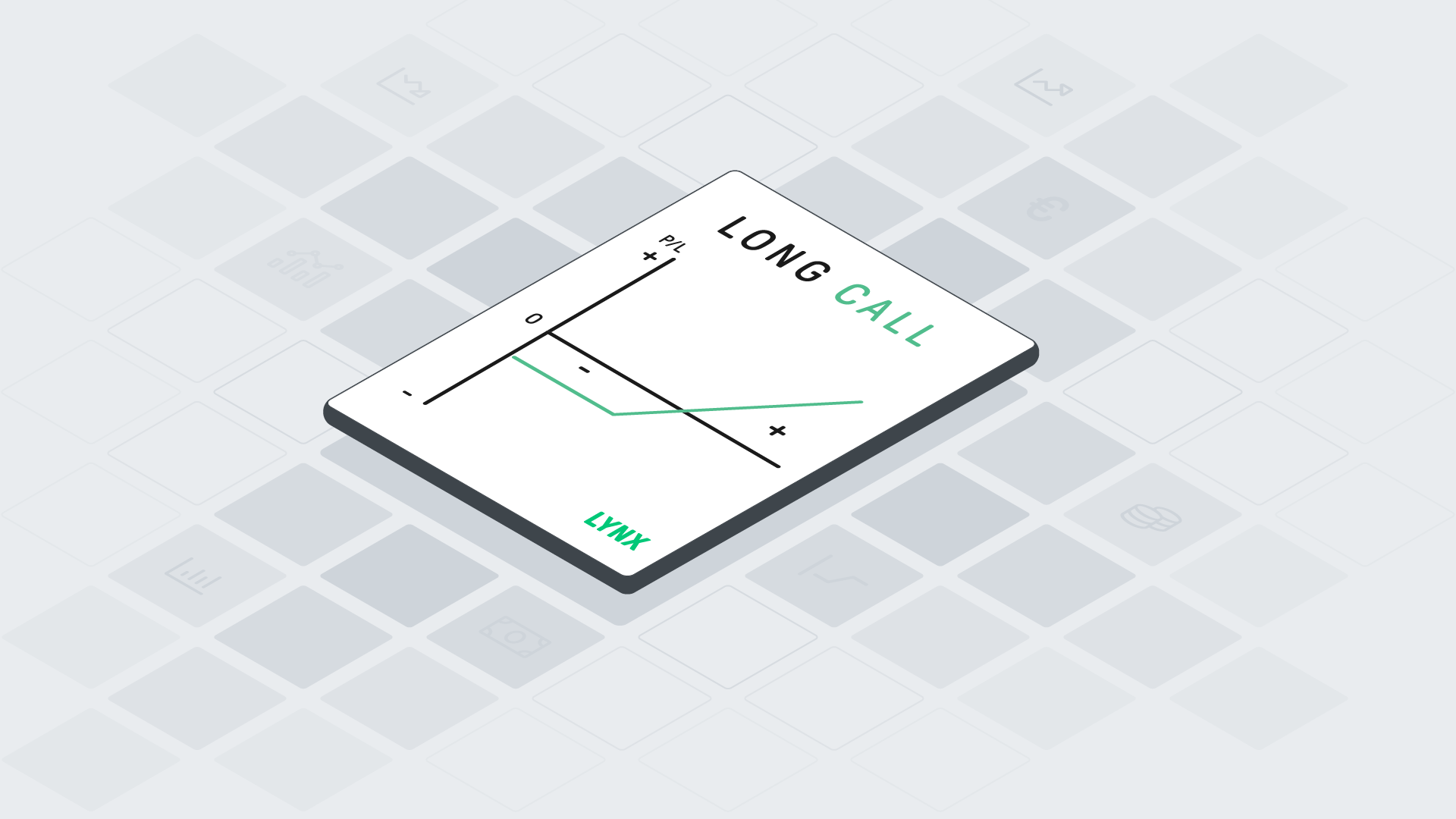

Mit einem Bull Call Spread die mögliche Rendite vervielfachen

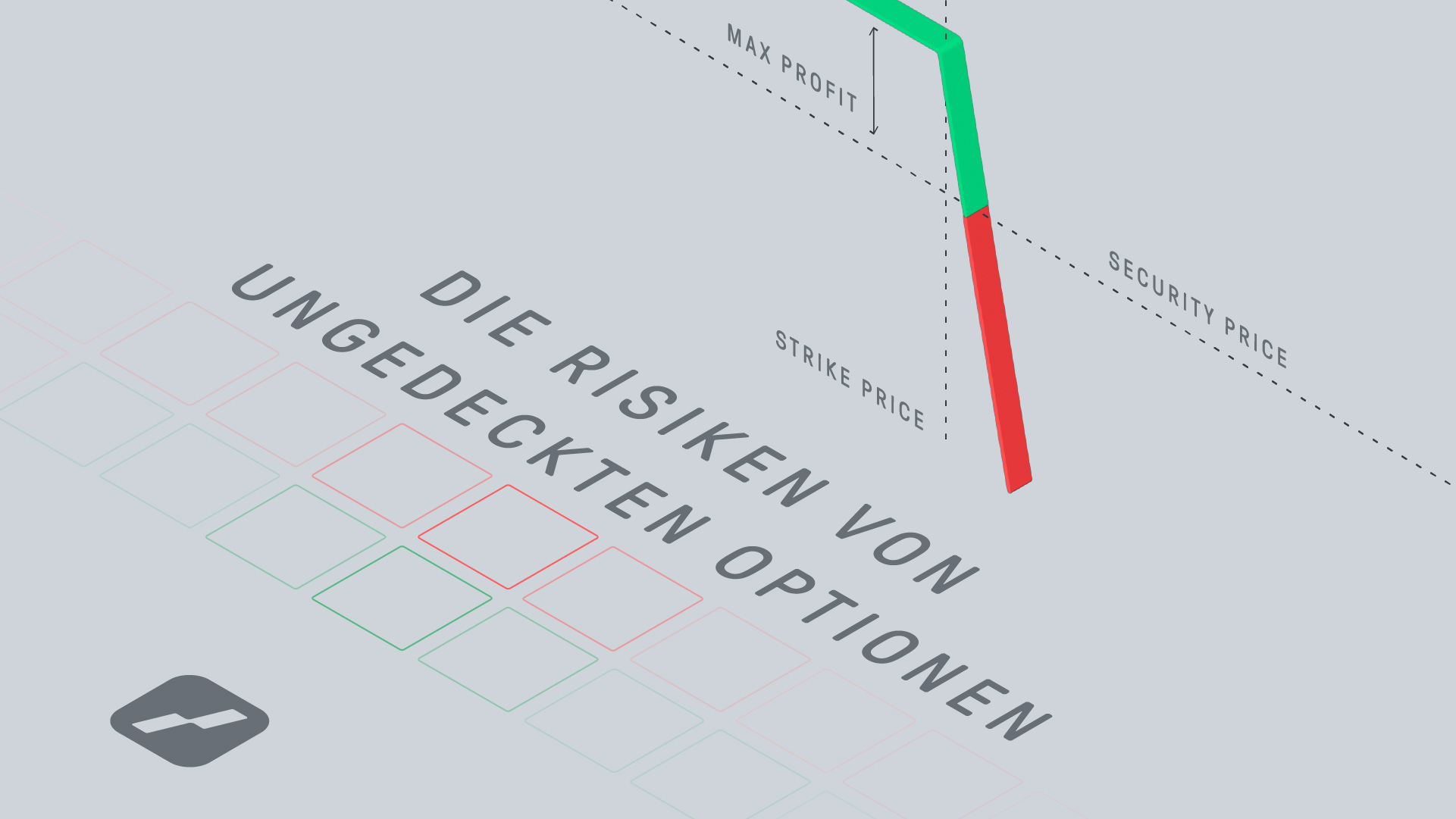

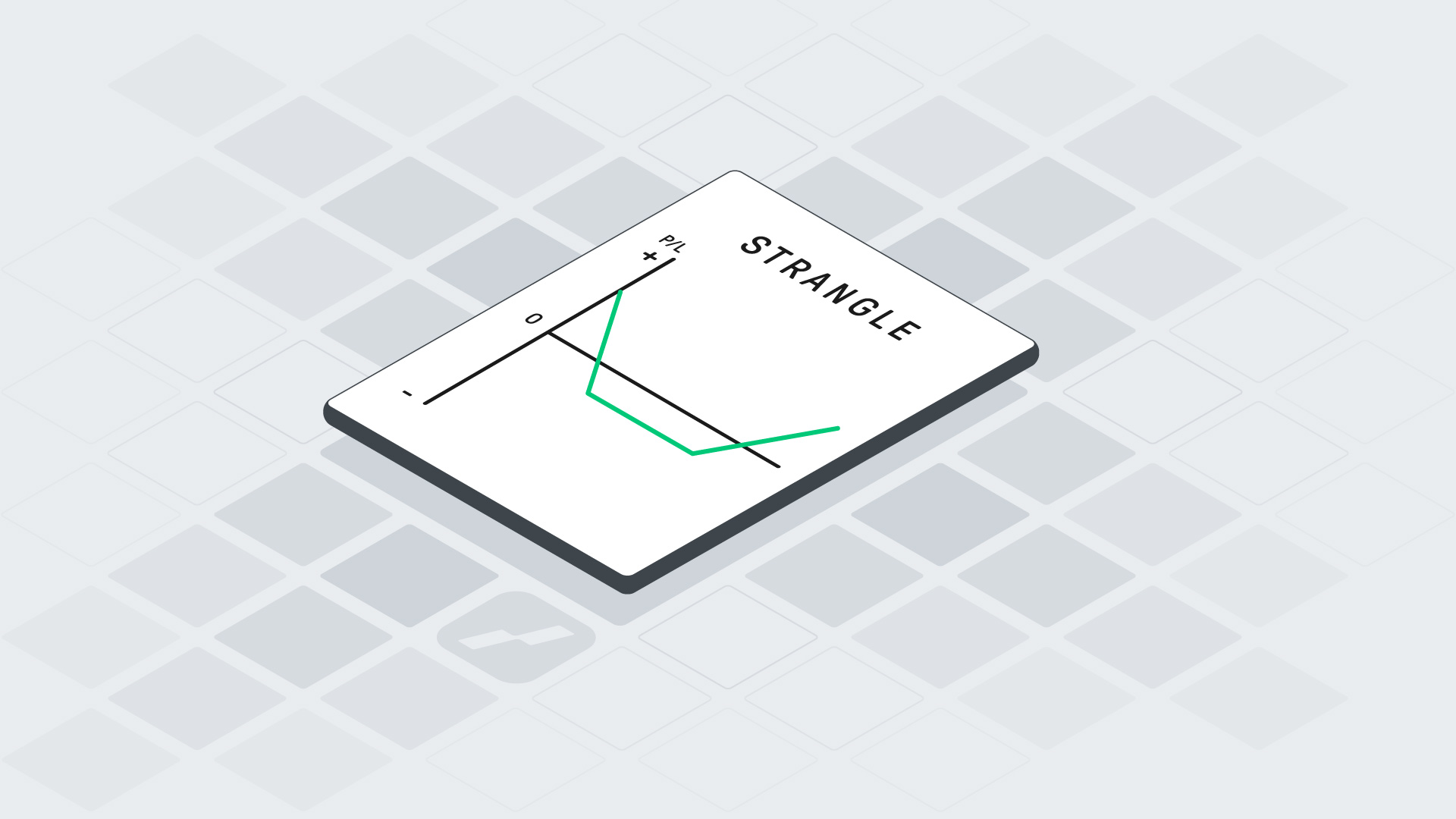

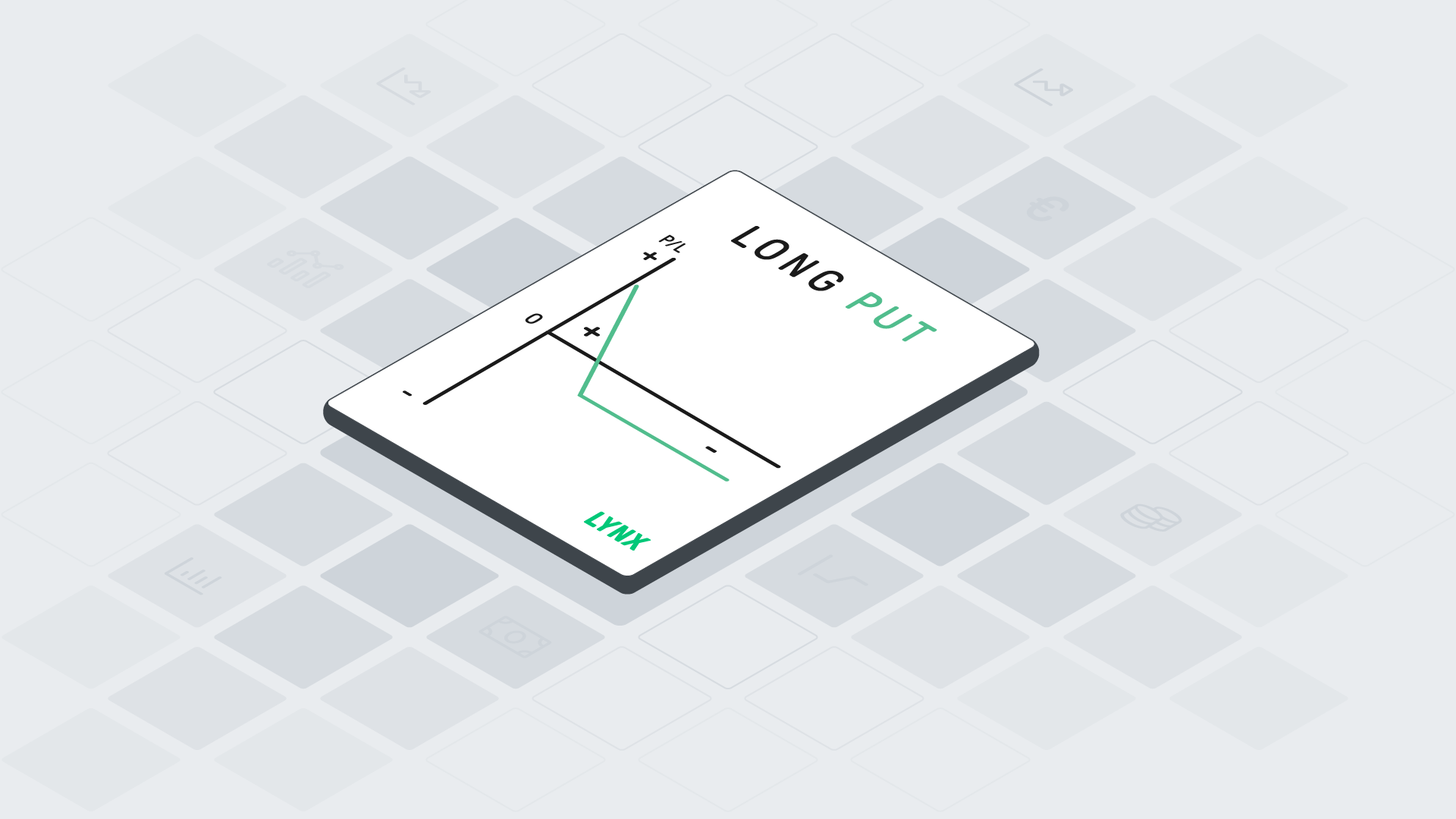

Für eine Aktie, von der wir ausgehen, dass sie sich um ein Ereignis herum positiv entwickeln wird, brauchen wir eine Optionen-Kombination, die überproportional von der Aufwärtsbewegung profitieren wird.

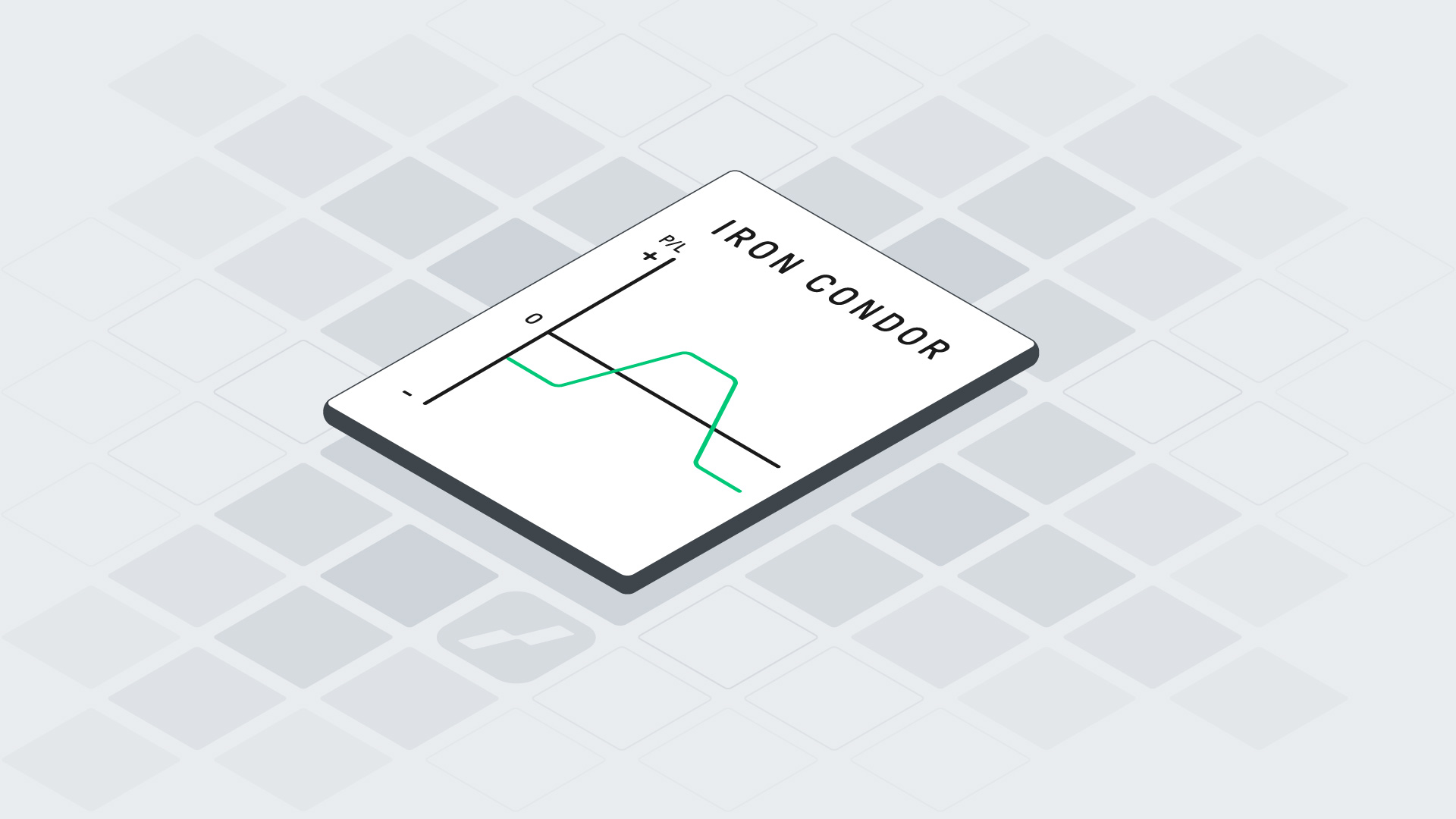

Als Strategie eignen sich entsprechend Bull Call Spreads für Positionen, für die Sie ein klares Kursziel im Visier haben. Bull Call Spreads sind auch insofern attraktiv, dass sie ein begrenztes Verlust-Risiko aufweisen.

Da wir im Rahmen unserer Analysen die durchschnittliche Kursentwicklung der Aktie in dem Handelszeitraum messen, werden wir in der Lage sein, ein klares Kursziel zu definieren und die Call Optionen für den Bull Call Spread optimal zu wählen.

In unserem Artikel „Der Bull Call Spread: Bei minimalem Einsatz mit steigenden Kursen überproportional verdienen“ erklären wir Ihnen alle Mechanismen zum Bull Call Spread. Der Begriff „Bull“ steht in diesem Zusammenhang für eine Strategie, die auf einen steigenden Basiswert setzt.

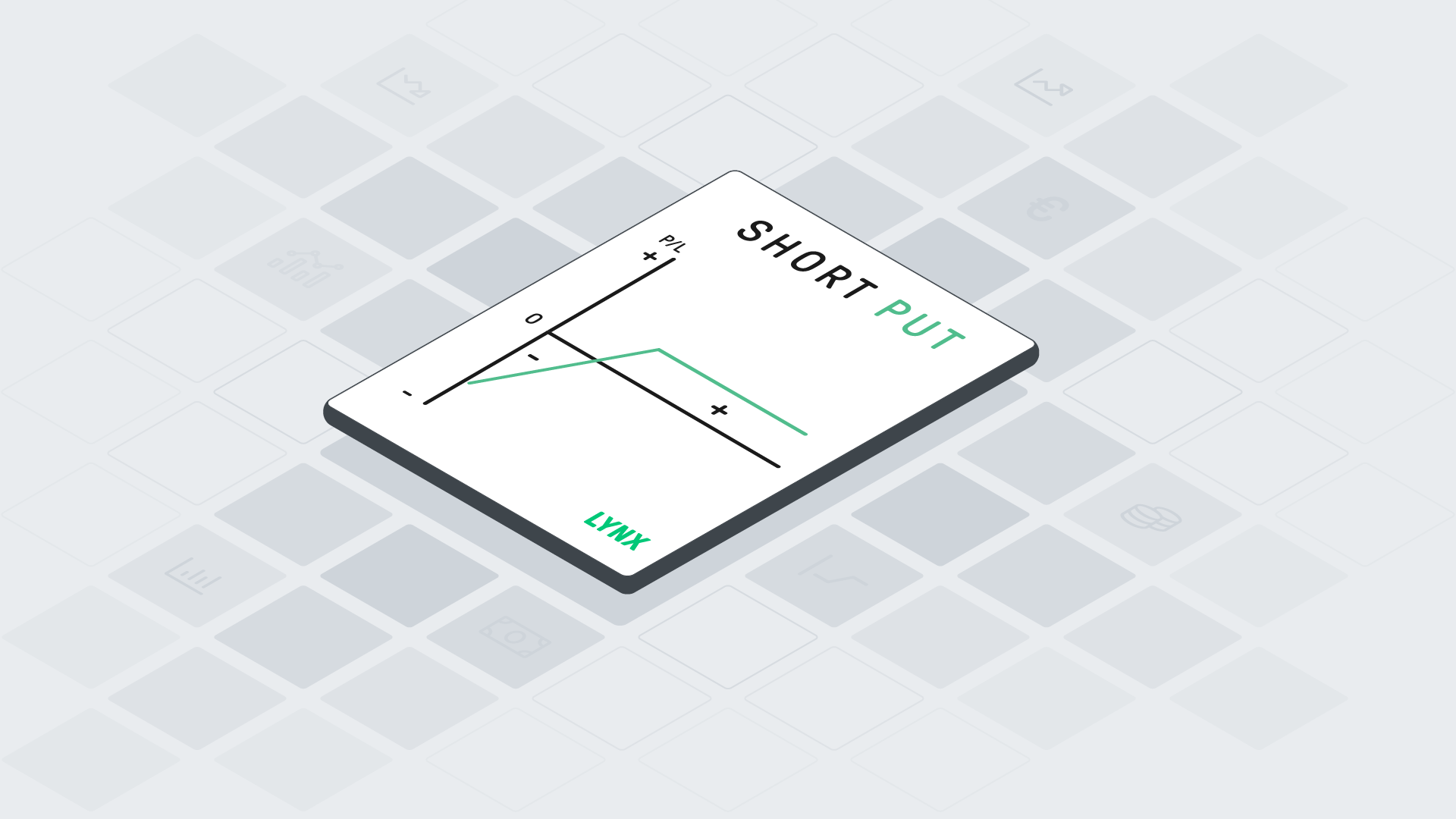

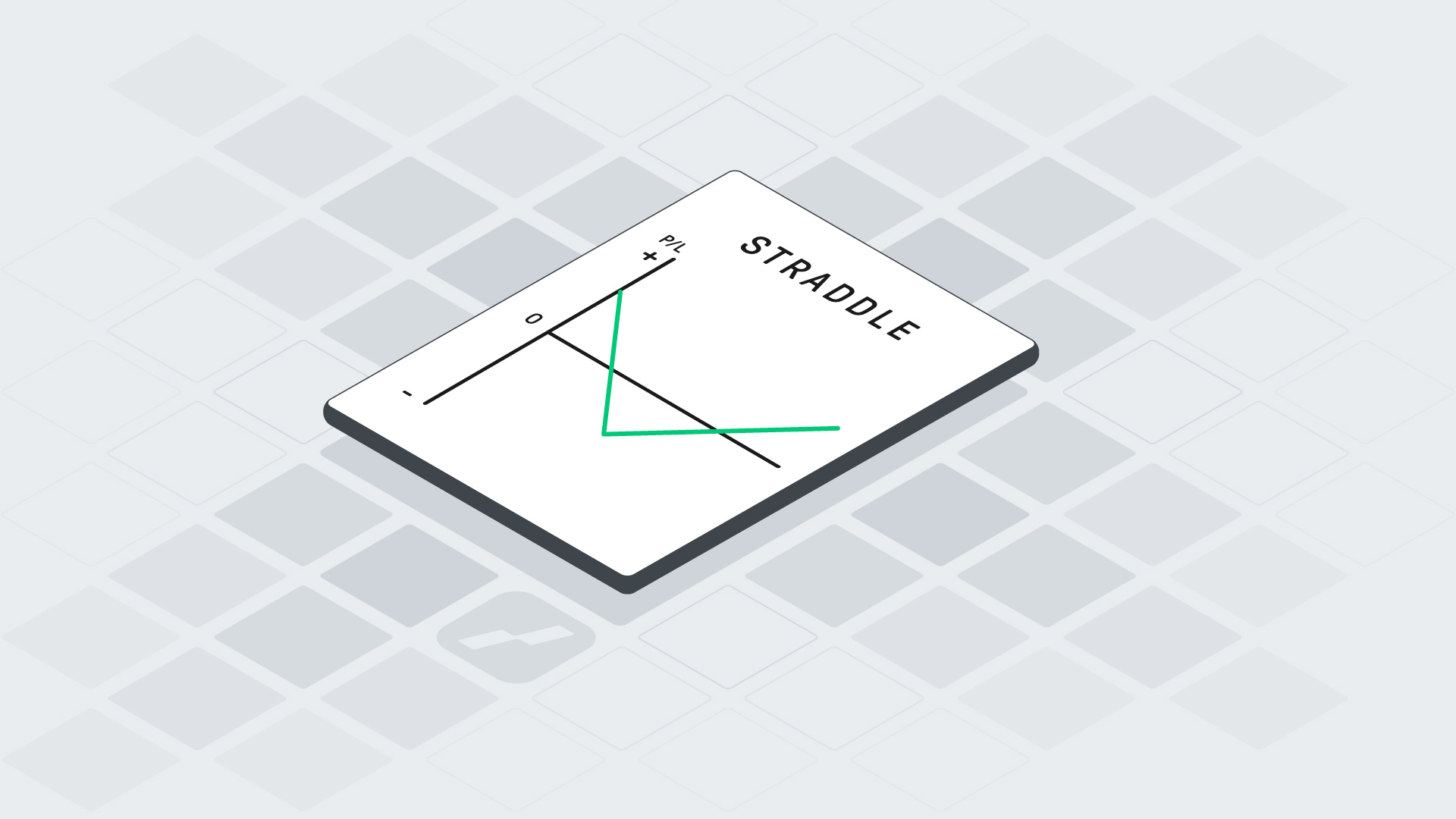

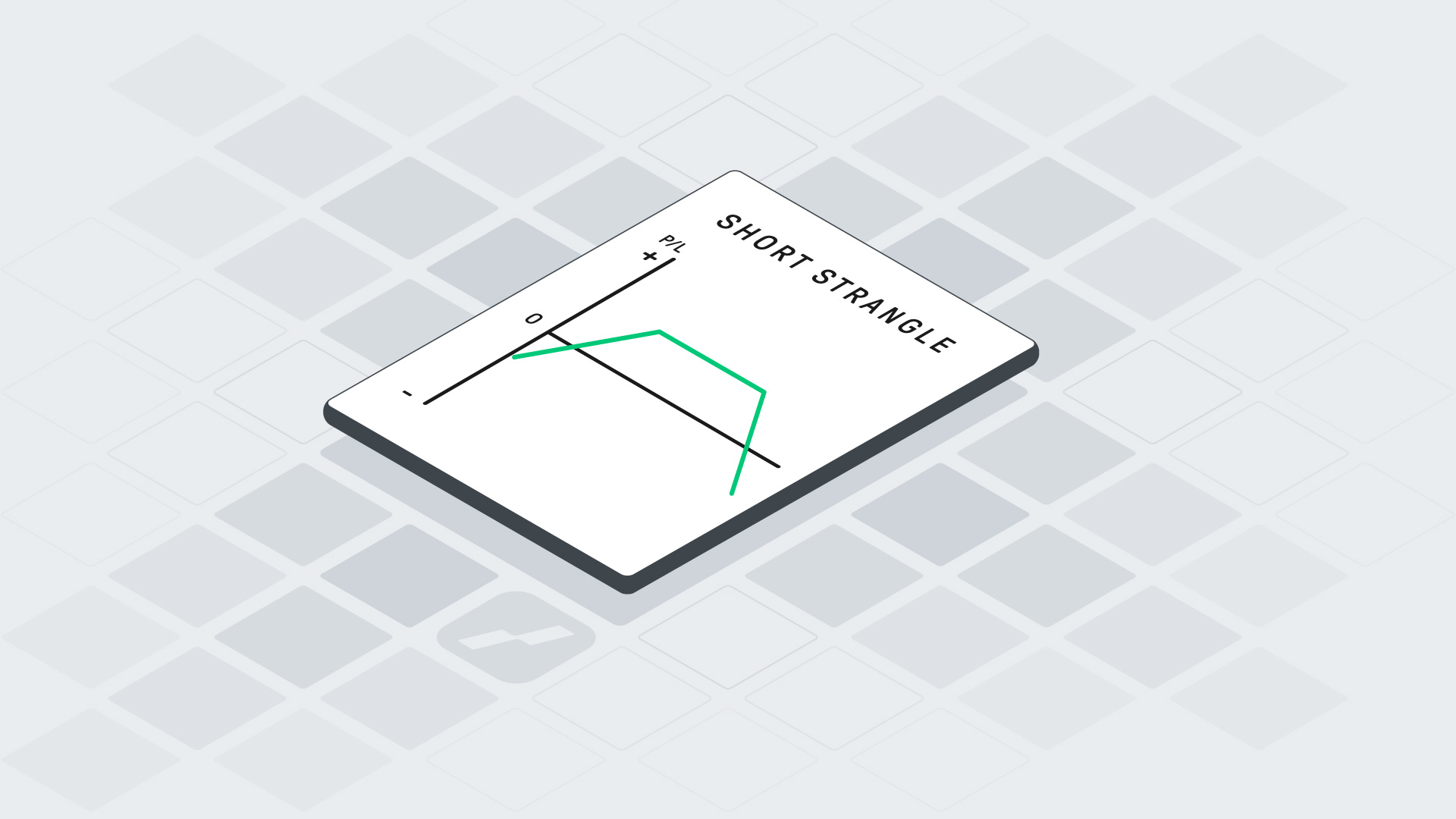

Mit einem Bull Put Spread auf Sicherheit setzen und trotzdem profitieren

Wenn Sie Ihre Prioritäten eher auf Sicherheit setzen und einen Kursrückgang der gewählten Aktie abfedern möchten, ohne dabei zu sehr auf Rendite zu verzichten, bietet sich ein Bull Put Spread an.

Da wir im Rahmen unserer Analysen den historisch maximalen Kursverlust der Aktie in dem Handelszeitraum messen, werden wir in der Lage sein, die Put Optionen so zu wählen, dass sie diesen Kursverlust, zumindest zum Teil, auffangen werden.

Alles rund um das Thema Bull Put Spread erfahren Sie in unserem Artikel „Optionsstrategie Bull Put Spread: Einnahme-Strategie mit eingebautem Sicherheitsnetz“

Wenn Sie regelmäßig die neuesten Tradeideen für Optionen kostenlos per E-Mail erhalten möchten, dann melden Sie sich für unseren informativen Newsletter Optionsreport an.

Fazit: Erfolgreich besondere Ereignisse und Feiertage für die Optionshandel berücksichtigen

Es sind nicht nur die unternehmensspezifischen Ereignisse (wie Quartalsergebnisse), die einer Aktie einen besonderen Schub verleihen können. Auch allgemeine Marktdaten, die Worte des Notenbank-Chefs oder Feiertage können einen Einfluss auf die Wertentwicklung haben.

Wenn Sie in der Lage sind, diesen Einfluss statistisch zu messen, wie wir es in unseren Analysen machen, können Sie sich einen weiteren statistischen Vorteil auf dem Börsenparkett verschaffen.

Wenn Sie dazu noch die passende Optionen-Kombination finden, um Ihre Annahmen in einer Strategie zu verwirklichen, können Sie sogar die Rendite aufbessern und Sicherheitspolster aufbauen.

In regelmäßigen Artikeln werden wir die erfolgsversprechenden Aktien-Kandidaten und deren passenden Optionen-Kombinationen vorstellen, wenn wichtige Ereignisse anstehen. Klicken Sie hier, um die aktuellste Analyse zu lesen.

Über den Optionen Broker LYNX können Sie direkt an den Terminbörsen mit Optionen handeln und von den einzigartigen Möglichkeiten der Assetklasse Optionen profitieren.

Als Daytrader, Anleger oder Investor profitieren Sie über den Online Broker LYNX von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Handeln Sie diese Trading-Idee doch einfach risikolos mit unserem kostenfreien Demokonto nach.

Wir beabsichtigen nicht, diesen Artikel zu aktualisieren. In Zukunft können aber Analysen zum selben Finanzinstrument veröffentlicht werden.

Alles über Optionen:

Volatilität

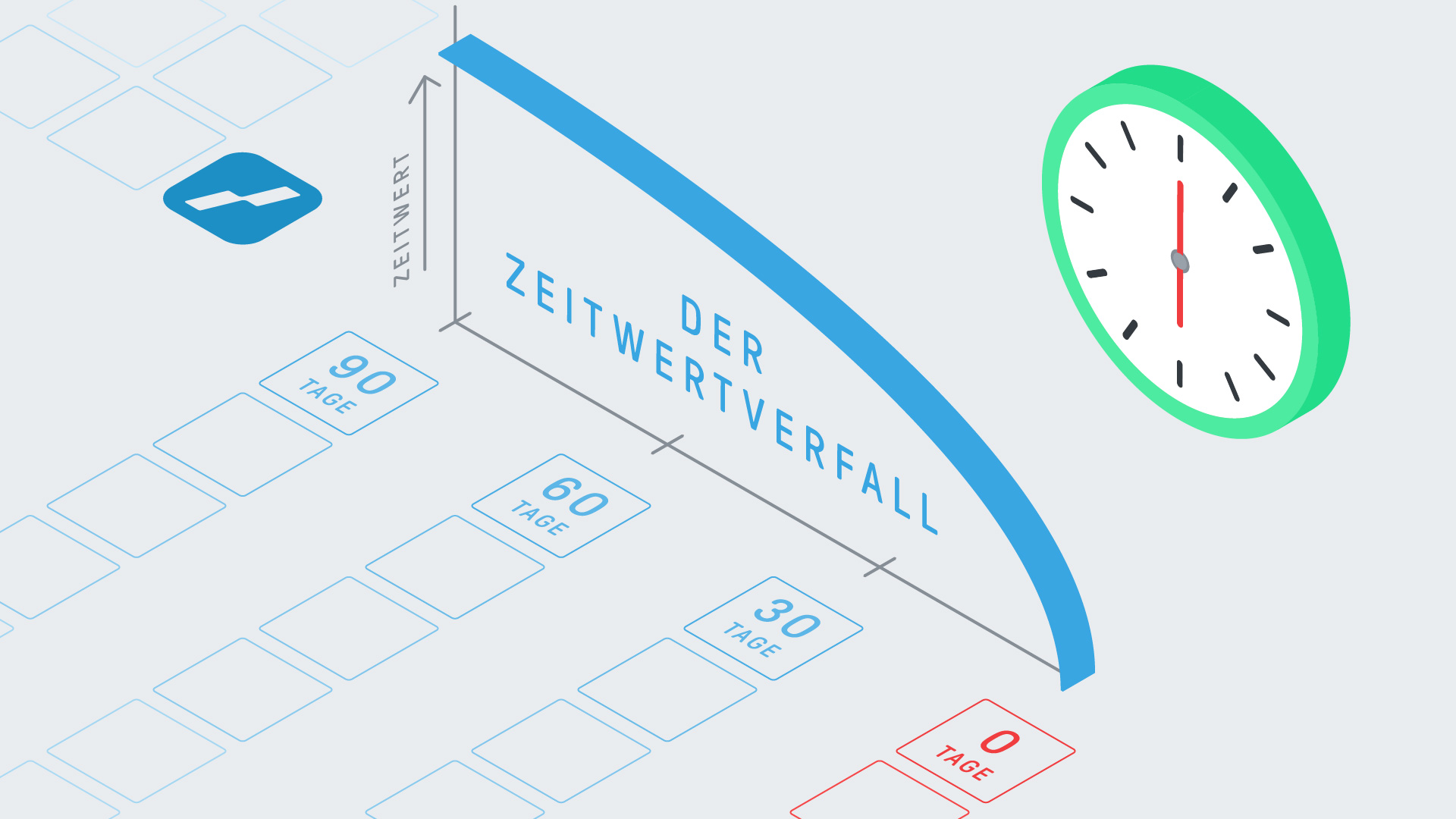

Griechen