War das jetzt gut oder schlecht, was die VW-Nutzfahrzeugtochter TRATON am Montag zum ersten Quartal meldete? Am Aktienmarkt entschied man, die Zahlen positiv zu werten. Aber noch ist die Aktie nicht wieder bullisch, zumal: Läge man mit einer positiven Reaktion richtig?

TRATON hatte Anfang des Monats vorläufige Ergebnisse geliefert, da fehlten aber noch einige wichtige Kennzahlen. Erst jetzt hat man ein komplettes Bild vor sich, das, wenn man es grob zusammenfassen wollte, Folgendes zeigt: Absatz runter, Gewinn deutlich runter … aber Auftragseingang rauf. Und da Letzteres in die Zukunft weist, wurde das höher gewertet und die Aktie gekauft.

TRATON meldete für das erste Quartal 2025 gegenüber dem Vorjahreszeitraum ein Absatzminus von zehn Prozent, einen Rückgang der operativen Marge von 9,4 auf 6,1 Prozent und ein Minus beim operativen Gewinn von 42 Prozent. Da diese Daten bereits im Rahmen der Vorab-Zahlen am 9. April vorgelegt wurden, hatte man da bereits reagiert … und das mit einem kräftigen Minus.

Jetzt kam ein Auftragseingang hinzu, der prozentual über dem Absatzminus lag, zugleich bestätigte TRATON erneut seine bisherige 2025er-Prognose: Absatzzahlen und Umsatz in der Range von -5 bis +5 Prozent zum Vorjahr, operative Marge zwischen 7,5 und 8,5 Prozent. Und zwar, weil man mit einer deutlichen Belebung der Lage im zweiten Halbjahr rechnet. Da man die negativen Aspekte bereits entsprechend negativ honorierte und der Auftragseingang positiv wirkte, wurde gestern gekauft. Aber hat das wirklich Hand und Fuß?

Die aktuellen Kurse, Charts, Dividenden und Kennzahlen zur Traton Aktie finden Sie hier.

Expertenmeinung: Wenn man genauer hinschaut, z. B. indem man sich auch die Grafik in der ausführlicheren und plakativeren Pressemitteilung ansieht (2. Link unten), die die sogenannte „Book-to-Bill-Ratio“ zeigt (das Verhältnis von Auftragseingang und Auslieferungen), relativiert sich das positive Bild nämlich, weil der Auftragseingang zuvor ganze zwei Jahre niedriger lag als der Umsatz. Der Auftragsüberhang, der in der Boomphase 2021/2022 aufgelaufen war, dürfte abgebaut sein. Und da der Auftragseingang nur über dem Umsatz lag, weil der eben im ersten Quartal kräftig gefallen ist, ist das kein Signal einer Wende zum Positiven, zumal:

Das, was im ersten Quartal passierte, kann im zweiten ganz anders aussehen. Die für die Fahrzeugindustrie relevanten Zölle und Gegenzölle kamen erst im März und hatten daher nur begrenzt Einfluss, Trumps großer Rundumschlag sogar erst am 2. April und damit zum Start des laufenden Quartals. Dessen Auswirkungen sind hier also in keiner Weise erfasst. Erst die Ergebnisse dieses laufenden Quartals werden wirklich wegweisend. Und wenn man sich die aktuelle Gemengelage ansieht, bleibt auch offen, ob die Zuversicht bei TRATON, dass das zweite Halbjahr ein gutes werde und man daher Umsatz- und Margenziel trotzdem erreichen wird, wirklich berechtigt ist.

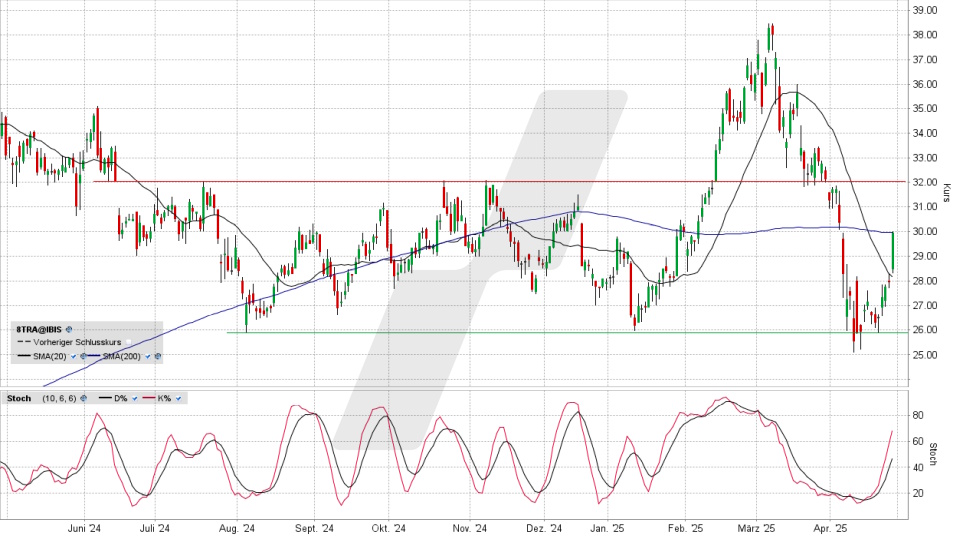

Der gut wirkende Auftragseingang und die bestätigte Prognose sind daher, nüchtern betrachtet, ziemlich wacklige Fundamente für einen echten Befreiungsschlag. Der noch nicht erfolgt ist, denn bislang haben die Käufe des Montags und der Tage zuvor nur erreicht, dass die TRATON-Aktie das untere Ende der seit Juni 2024 geltenden Handelsspanne zwischen 25,95 und 32,10 Euro gerade so verteidigen konnte und jetzt deren oberem Ende zustrebt. Aber noch ist nicht einmal die bei aktuell 29,95 Euro verlaufende 200-Tage-Linie eindeutig zurückerobert. Und selbst wenn:

Wirklich bullisch würde TRATON erst dann, wenn es gelingt, zu wiederholen, was im Februar erreicht wurde, nämlich den Ausbruch aus dieser Handelsspanne nach oben. Dazu wären Schlusskurse über 32,10 Euro nötig. Und auch dann müsste man die Sache mit Vorsicht angehen, denn der Ausbruch im Februar, so dynamisch er auch daherkam, scheiterte am Ende … und auszuschließen, dass ein zweiter Ausbruch nicht ebenso schiefgeht, wäre in diesem unsicheren weltwirtschaftlichen Umfeld bei einem derart konjunktursensiblen Unternehmen hoch riskant.

Quellen:

Ergebnis des 1. Quartals 2025, 28.04.2025:

https://ir.traton.com/de/nachrichten/traton-group-rechnet-nach-verhaltenem-erstem-quartal-mit-besserem-geschaeftsverlauf-in-zweiter-jahreshaelfte-und-haelt/2254e29b-8b53-40fd-b39d-0eca0d19b489

https://ir.traton.com/media/document/3d43fc5c-e341-4efe-b927-747173e93269/assets/TRATON_Analyst_Investor_Presentation_Q12025.pdf?disposition=inline

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen