Trendbetrachtung auf Basis 6 Monate: Gestern nach Börsenschluss veröffentlichte der bekannte Entwickler von Computerspielen seine Zahlen zum abgelaufenen Quartal. Der Umsatz konnte im Vergleich zum Vorjahr um +13,1 % gesteigert werden. Diese Entwicklung ist vor allem auf erfolgreiche Titel wie NBA, Grand Theft Auto Online und Civilization VII zurückzuführen.

Gleichzeitig wies das Unternehmen jedoch einen deutlichen Verlust je Aktie aus. Grund dafür waren erhebliche Wertminderungen des Firmenwertes sowie akquisitionsbedingte Abschreibungen auf immaterielle Vermögenswerte. Die Take-Two-Aktie gab daraufhin im nachbörslichen Handel um rund 2 % nach.

Für Anleger war der Ausblick entscheidender: Für das kommende Quartal erwartet der Konzern einen Umsatz zwischen 1,25 und 1,30 Milliarden USD – ein Wert, der im Rahmen der bisherigen Markterwartungen liegt.

Die aktuellen Kurse, Charts, Dividenden und Kennzahlen zur Take-Two Aktie finden Sie hier.

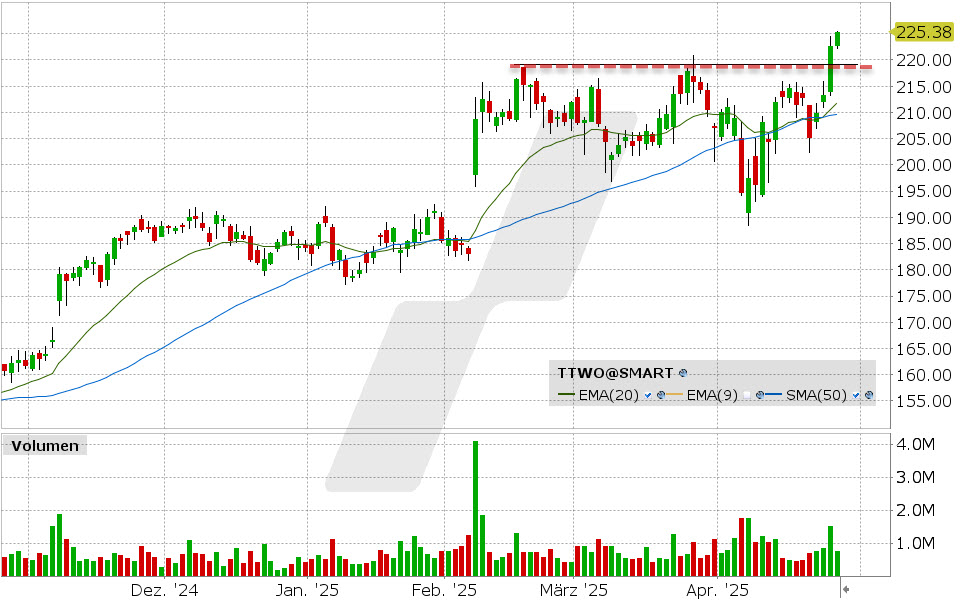

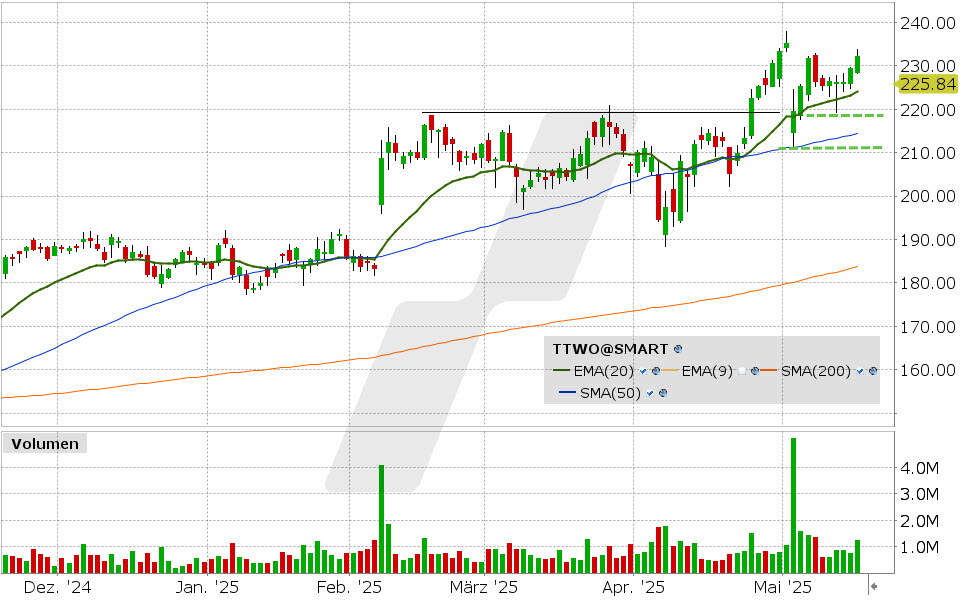

Expertenmeinung: Der bestehende Aufwärtstrend wirkt weiterhin intakt und stabil. Im heutigen Handel werden die Bullen allerdings erneut auf die Probe gestellt.

Entscheidend wäre, dass die beiden relevanten Unterstützungszonen bei 211 und 219,41 USD nicht unterschritten werden. Solange diese Niveaus verteidigt werden können, bleiben die Aussichten grundsätzlich positiv. Take Two spielte bislang eine wichtige Rolle im Gesamtmarkt, und aktuell deutet nichts auf eine grundlegende Veränderung dieser Tendenz hin.

Aussicht: BULLISCH

Quelle:

Earningswhispers.com; https://www.earningswhispers.com/epsdetails/TTWO

Warum die US-Börsen eine erstklassige Alternative zu deutschen und europäischen Börsenplätzen sind, erfahren Sie hier:

Welche US-Börsen gibt es

Die Öffnungszeiten der US-Börsen

US-Aktien direkt in den USA handeln

US-Aktien schlagen deutsche Werte um Längen

Sie möchten Aktien direkt und günstig in den USA handeln? Dann eröffnen Sie jetzt Ihr Depot für den US-Handel über LYNX.

Neben Aktien können Sie über LYNX auch Optionen, Futures und Co. direkt in den USA kaufen und verkaufen. Mehr Informationen dazu finden Sie hier:

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen