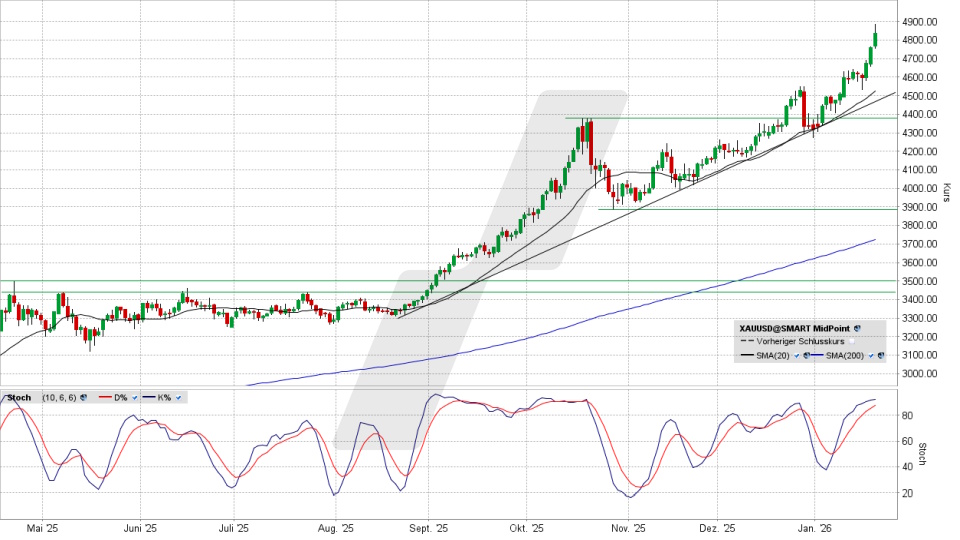

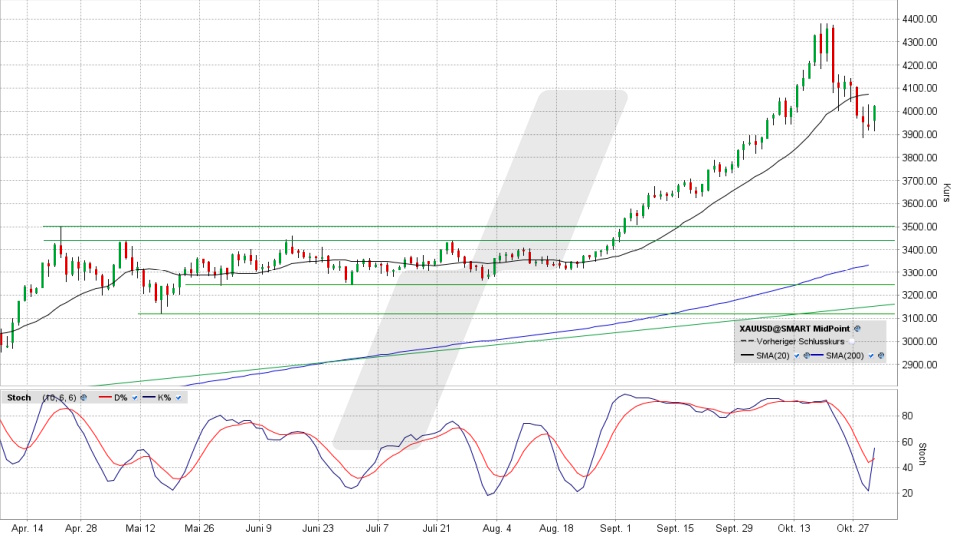

Dass dynamische Aufwärtstrends mit größeren Schwankungen einhergehen, ist normal. Aber einen Handelstag wie den gestrigen hat es beim Goldpreis im Rahmen dieser Hausse noch nicht einmal ansatzweise gegeben. Und er sollte als Warnung verstanden werden.

Pünktlich zu Beginn des regulären US-Aktienhandels um 15:30 Uhr kamen dort kräftige Verkäufe auf, die sich zuvor im Futures-Handel nicht angedeutet hatten. Genau eine halbe Stunde später begannen massive Verkäufe bei Gold, aber auch bei den anderen Edelmetallen. Der einzige, denkbare und zeitlich passende Auslöser könnte der US-Präsident gewesen sein, der zum einen durchblicken ließ, dass es wieder einmal eng werden dürfte, den nächsten „Shutdown“ der US-Behörden, der in der Nacht zum Samstag ausgelöst würde, zu verhindern. Und der zum anderen andeutete, dass ein militärisches Vorgehen gegen den Iran zumindest nicht auszuschließen sei.

Aber auch, wenn man angesichts solcher Meldungen am Aktienmarkt nervös werden könnte: Wieso bei den Edelmetallen, wieso bei Gold, das viele doch grundsätzlich als eine Art „sicheren Hafen“ ansehen wollen?

Expertenmeinung: Da stünde in der Tat zumindest keine zwingende Logik dahinter. Zumal die Reaktion auch angesichts von Nachrichten, die grundsätzlich problematisch sind, viel zu heftig ausfiel. Da hat Gold in den vergangenen Monaten noch ganz andere Meldungen weggesteckt, ohne eine derartig extreme Handelsspanne und vor allem ein solches Tempo bei der Abwärtsbewegung zu zeigen.

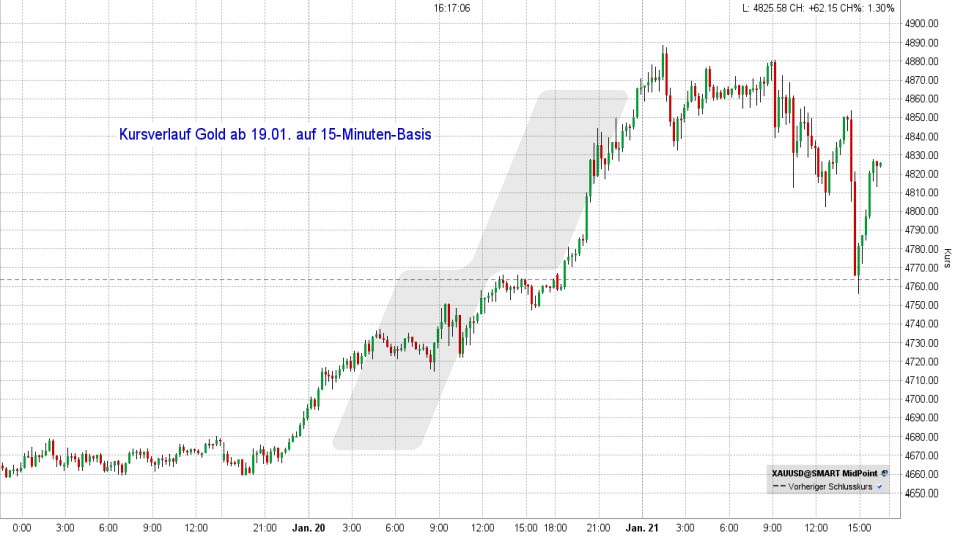

Sie sehen im Chart auf 15-Minuten-Basis nur die Kursbewegungen von Mittwoch und Donnerstag. Wir sehen da, dass der Goldpreis innerhalb von einer halben Stunde um 400 US-Dollar einbrach. Ein Teil dieses Kurseinbruchs wurde zwar im weiteren Tagesverlauf wieder aufgeholt.

Aber was im Tageschart bleibt, ist ein „Long Legged Doji“ mit zwei extrem langen Dochten und einer Tagesspanne von 512 US-Dollar. Wenn jemand nach einem Beispiel für einen Hexenkessel suchen würde: Dieser Chart wäre dafür ideal.

Ein solcher „Long Legged Doji“ kann nach einem vorangegangenen, starken Trendimpuls eine Trendwende einleiten. Das muss nicht so kommen, aber wenn man sich ansieht, dass Gold am Donnerstag mit 5.608 US-Dollar einen Verlaufsrekord markiert, dann in der Spitze um über neun Prozent zurückfällt und das dabei ausgebildete Tagestief gerade mal in der Spanne des Dienstags landet, wird klar:

Diese Hausse hat das normale Maß längst verloren. Und das bedeutet: Immer mehr kurzfristige Trader sind hier unterwegs … und das tun sie, erfahrungsgemäß mit Blick auf ähnliche Situationen bei anderen Assets in der Vergangenheit, immer riskanter. Das kann viel dazu beigetragen haben, dass dieser „Mini-Crash“ derart schnell und heftig ablief, denn:

Wer mit hohem Kapitaleinsatz und hohem Hebel agiert, hat eine geringe Risikotoleranz. Nicht dünner Nerven wegen, sondern weil die Margins (zu hinterlegende Sicherheitsleistungen) in z.B. Futures bei starken Kursbewegungen schnell aufgezehrt sind. Wer zu viel riskiert, hat aber zu wenig Barreserve, um Nachforderungen der Broker wegen einer unter das Limit gefallenen Margin sofort zu befriedigen. Die Folge: Man muss verzugslos die Position reduzieren … oder der Broker verkauft die Position, um nicht selbst ins Risiko zu geraten. Passiert das zu vielen gleichzeitig, kann so etwas herauskommen, wie wir es gestern gesehen haben.

Dass eine aus dem Ruder gelaufene Risikobereitschaft bei zu vielen Marktteilnehmern entscheidend für diesen extremen Handelstag gewesen sein könnte, ist denkbar genug, um hier, wenn, dann mit allergrößter Vorsicht zu agieren. Zumal der Umstand, dass die Käufe sofort nach dem Kursabsturz wieder losgingen, den Eindruck erweckt, dass dieser Tag noch nicht ausgereicht hat, um der Spekulation das Mütchen zu kühlen.

Informationen zum / zu den auf dieser Seite genannten Produkt(en) finden Sie hier: PRIIPs / KIDs CME Futures

Mit einem Margin Konto können Sie zum Beispiel mit Hebel handeln und Ihre Trading-Strategien durch Leerverkäufe oder den Einsatz von Optionen und Futures diversifizieren.

Entdecken Sie jetzt die umfangreichen Handelsmöglichkeiten, die Ihnen dieser Kontotyp bietet: Margin Konto

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen