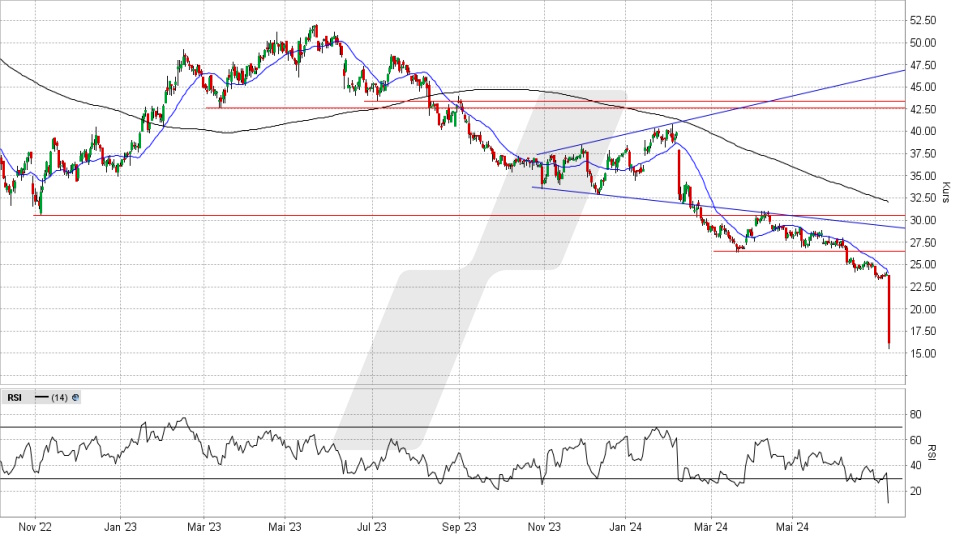

Erst der Crash im Juli, dann eine lange Bodenbildung und jetzt ein Kurssprung: Ist der Grund, warum die Anleger die Aktie fallen ließen, vom Tisch? Nein. Der Kurssprung basierte auf einem Übernahmeangebot, daher: Das ist nicht die Wende, sondern für die Aktie quasi das Ende.

Im Juni hatte das im Medizinsektor agierende Software-Unternehmen noch seine Prognosen bestätigt, Anfang Juli dann aber ohne jede Vorwarnung drastisch gesenkt. Das war wieder einer dieser Fälle, in denen man nicht glauben kann, dass die Lage binnen weniger Wochen so sehr von rosa auf schwarz umschlagen kann, sprich die Sache hinterließ einen bitteren Nachgeschmack. Das war der Grund, warum die Aktie am 9. Juli gnadenlos in sich zusammenfiel. Und es war der Grund, warum sie seither nicht mehr auf die Beine kam.

Erst Ende November belebten sich Kurs und Umsatz zugleich. Um jetzt in einen gewaltigen Satz nach oben zu münden. Ob da vorher ein paar Akteure etwas ahnten oder gar wussten oder die CompuGroup-Aktie einfach im Zuge des auf einmal davonziehenden Gesamtmarkts mit eingesammelt wurde, sei dahingestellt. Erstens ist das nie sicher feststellbar, zweitens ist es jetzt auch egal. Denn dieser Kurssprung ist ein Schritt hin zu einem „Delisting“, d.h. die Bestrebung geht dahin, die Aktie von der Börse zu nehmen.

Die aktuellen Kurse, Charts, Dividenden und Kennzahlen zur Compugroup Medical Aktie finden Sie hier.

Expertenmeinung: Basis dessen ist ein am Montagmorgen kolportiertes und dann um 9 Uhr vom Unternehmen selbst via adhoc-Meldung bestätigtes Angebot des Großinvestors CVC Capital Partners, die frei umlaufenden Aktien zu übernehmen, und zwar zu 22,00 Euro das Stück. Konkret will CVC so idealerweise alle Aktien einsammeln, die über die 50,1 Prozent hinausgehen, die die Gründerfamilie nebst einem mit ihr verbundenen Anteilseigner halten. Aber wer dann hier die Mehrheit halten und wer die Zügel führen wird und was genau das zum Ziel hat, ist für uns als Anleger damit eigentlich egal:

Die Gründerfamilie hat eine strategische Partnerschaftsvereinbarung unterzeichnet, somit sieht man diesen Schritt dort positiv. Einen Bieterwettstreit dürfte es daher tendenziell nicht geben, weil die Hauptaktionäre ja jetzt „ihren“ Partner gefunden haben. Und auch mit Blick auf die drastische Prognose-Senkung im Juli ist es nicht so wirklich vorstellbar, dass da auf einmal ein anderer Großinvestor aufwacht und sich sagt, dass man da doch noch schnell mehr als diese 22 Euro bieten müsse.

Damit dürfte die CompuGroup-Aktie im Bereich um 22 Euro am Ende ihres Weges angekommen sein. Zwar plant man ein Ende der Börsennotierung erst für 2025, aber aus aktueller Sicht dürfte der Kurs im Bereich eng um 22 Euro „festgenagelt“ bleiben, denn damit notiert die Aktie nahe am Level vor dem Juli-Crash. Was hieße, dass diejenigen, die im Juli überrollt wurden, froh sein dürften, wieder auf altem Niveau herauszukommen. Und diejenigen, die im Zuge der Bodenbildung gekauft haben, jetzt mit immensem Gewinn aussteigen können, so dass die Mindestannahmeschwelle des Angebots wohl erreicht wird. Hier muss man jetzt also nicht mehr aktiv werden: Die Aktie steht mit einem Bein im Ausgang des Börsensaals.

Quellenangaben: Meldung über ein freiwilliges, öffentliches Übernahmeangebot, 09.12.2024

https://www.cgm.com/corp_de/magazin/artikel/pressemitteilungen/2024/compugroup-medical-schliesst-investitionsvereinbarung-mit-cvc-capital-partners.html

Mit einem Margin Konto können Sie zum Beispiel mit Hebel handeln und Ihre Trading-Strategien durch Leerverkäufe oder den Einsatz von Optionen und Futures diversifizieren.

Entdecken Sie jetzt die umfangreichen Handelsmöglichkeiten, die Ihnen dieser Kontotyp bietet: Margin Konto

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen