Hören Sie sich die Audioversion dieses Artikels an (KI-generiert).

Die am Mittwoch von Heidelberg Materials vorgelegte 2025er-Bilanz fiel respektabel aus – aber das hatte man erwartet. Der Ausblick verheißt weiteres Wachstum – aber da hatte man mehr erwartet. Was könnte man jetzt von der zuletzt deutlich gedrückten Aktie erwarten?

Der Baustoffkonzern erzielte 2025 zwar nur ein Umsatzplus von gut einem Prozent auf 21,46 Milliarden Euro, konnte daraus aber überproportional Gewinn ziehen: Der Gewinn vor Zinsen und Steuern (EBIT) legte um sechs Prozent auf 3,4 Milliarden Euro zu, netto kam man beim Gewinn pro Aktie auf einen Anstieg um vier Prozent auf 12,41 Euro. Für das angelaufene Geschäftsjahr sieht sich Heidelberg Materials gut aufgestellt und kalkuliert beim EBIT mit einer Range zwischen 3,4 und 3,75 Milliarden. Das ist, wie eingangs geschrieben, respektabel, aber:

Wirklich hoch ist die Wachstumsrate ja nicht gerade, weder für das zurückliegende Jahr noch mit Blick auf das, was der Baustoffkonzern für 2026 avisiert. Und genau das ist der Knackpunkt, der entscheidend dafür sein wird, ob das bullische Lager in absehbarer Zeit versuchen könnte, das bisherige Rekordhoch anzusteuern und zu überbieten … oder die ohnehin schon beträchtliche Korrektur weitergeht, denn:

Die Aktie hatte 2025 sagenhafte 87 Prozent Kursgewinn verbucht … während der Gewinn pro Aktie zugleich nur um vier Prozent stieg. Daraus leitet sich ab: Die Bewertung über das Kurs-/Gewinn-Verhältnis (KGV) ist deutlich angestiegen. Was zu rechtfertigen wäre, wenn das Wachstum ab jetzt zügig durchstartet. Aber mit diesem Avis eines 2026 unverändert bis zehn Prozent höher liegenden EBIT kann man das nicht gerade erkennen. Zumal der Aspekt, der die Aktie in der ersten Hälfte des Februars massiv unter Druck setzte, ja fortbesteht:

Expertenmeinung: Die EU will ihre Umweltauflagen spürbar lockern, um die Kosten der Unternehmen zu senken. Was für energieintensive Branchen wie die Chemie hoch erfreulich war, wirkte bei Heidelberg Materials negativ. Denn der Konzern hat viel Arbeit und Geld in die massive Reduzierung des CO₂-Ausstoßes bei der Produktion seiner Baustoffe gesteckt. Die sind dadurch teurer … und mit dieser Wendung in Sachen Umweltauflagen fürchtet man, dass Heidelberg Materials auf seinen CO₂-reduzierten Produkten sitzenbleiben könnte.

Derzeit käme die Aktie auf dem aktuellen Kursniveau auf ein KGV von etwa 14,7, basierend auf der Annahme, dass der Gewinn pro Aktie 2026 um zehn Prozent zulegen würde. Das ist nicht zu teuer, aber auch nicht gerade ein Schnäppchen-Level. Und das dürfte vielen Marktteilnehmern klar sein. Daher: Was passiert jetzt mit der Aktie?

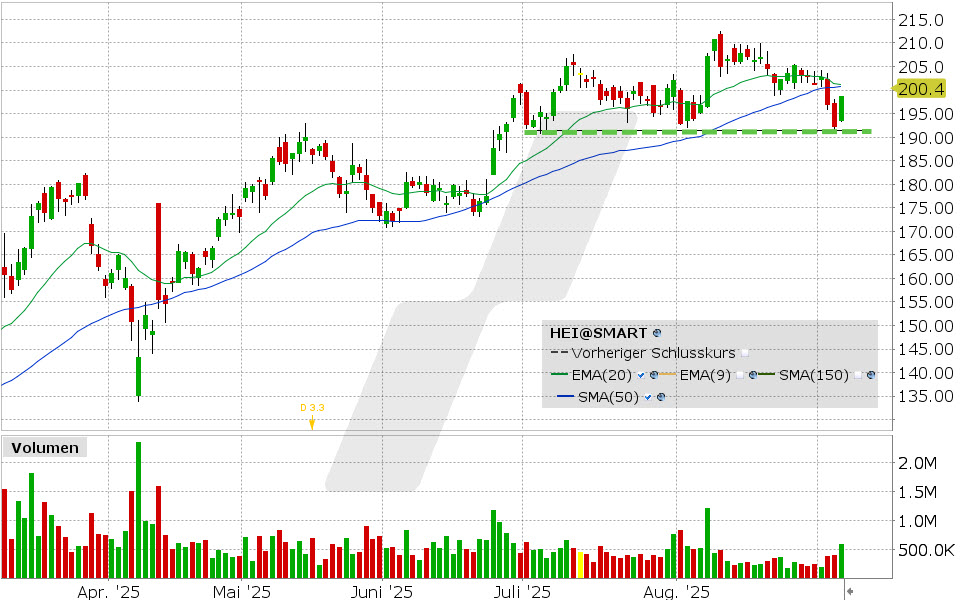

Es wäre gut möglich, dass der Kurs in den kommenden Monaten erst einmal in einer Seitwärtsspanne verharrt. Solange es nicht zu einem Schlusskurs unter dem bisherigen Korrektur-Verlaufstief von 182,45 Euro käme, wäre hier für die Bären nichts zu holen. Und selbst wenn es so kommen sollte, wäre das eher eine kurzfristige Trading-Option und weniger die Basis für einen mittelfristigen Short-Trade, denn unter 182 Euro wäre die Bewertung dann langsam eben doch „billig“ … sofern es nicht zu einer deutlichen Verschlechterung der Rahmenbedingungen kommt.

Auf der Oberseite wäre es durchaus möglich, dass sich der Kurs in ein auf kurzfristiger Ebene positives Setup bewegt, das dann gegeben wäre, wenn es gelingen sollte, die momentan umkämpfte 200-Tage-Linie zurückzuerobern und danach auch mit Schlusskursen über 210/212 Euro über die 20-Tage-Linie und den im zweiten Halbjahr 2025 entstandenen Widerstandsbereich hinauszukommen. Aber auch da müsste man das Wort „kurzfristig“ hervorheben.

Die große Hausse mit Blick auf steigende Infrastruktur-, Verteidigungs- und Energie-Investitionen sahen wir bei Heidelberg Materials bereits 2025. In diesem Jahr wäre es sehr gut möglich, dass die starken, intensiven Trends bei anderen Aktien laufen. Daher: Dabeibleiben könnte man hier vorerst sicherlich. Aber auf einer Aktien-Einkaufsliste würde ich die Aktie derzeit nicht gerade allzu weit oben eintragen.

Quellenangaben: Bilanz des Geschäftsjahres 2025, 25.02.2026: https://www.heidelbergmaterials.com/de/pi-2026-02-25

Analysten-Einschätzungen: https://finance.yahoo.com/quote/HEI.DE/analyst-insights/

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen