- Aufbau des Short Straddles

- Profil eines Short Straddles

- Prinzip des Short Straddles

- Für wen ist der Short Straddle geeignet?

- Wann sollte ein Short Straddle eingegangen werden?

- Wo liegen Ihre Gewinnschwellen bei einem Short Straddle?

- Was ist Ihr maximaler potenzieller Gewinn bei einem Short Straddle ?

- Was ist Ihr maximaler potenzieller Verlust bei einem Short Straddle?

- Was sind die Margin Anforderungen?

- Wie wirkt sich die Zeit auf die Position aus?

- Was ist der Einfluss der impliziten Volatilität?

- Risiko einer Ausübung der Optionen

- Die Vor- und Nachteile des Short Straddles auf den Punkt gebracht

- Beispiel eines Short Straddles auf Coca-Cola (Ticker: KO)

- Fazit: Mehr eine Wette auf eine fallende Volatilität als auf eine stagnierende Aktie

Der englische Begriff „Short“ steht in diesem Zusammenhang für „Verkauf“. Bei dem Short Straddle verkaufen Sie also die Optionen-Kombination, im Gegensatz zum „Long“ Straddle, bei dem die Kombination gekauft wird.

Sie können den Short Straddle auf alle Basiswerte handeln, worauf Optionen handelbar sind. In diesem Artikel betrachten wir einen Short Straddle beispielsweise auf eine Aktie.

Aufbau des Short Straddles

Diese Strategie beinhaltet den Leerverkauf einer Call Option, die am Geld ist (deren Basispreis so nah wie möglich am aktuellen Aktienkurs liegt) und einer Put Option mit demselben Basispreis und mit demselben Verfallsdatum.

Der Short Straddle zusammengefasst:

- Short Put mit Basispreis A

- Short Call mit Basispreis A

- Der Aktienkurs liegt so nah wie möglich am Basispreis A

- Beide Optionen haben das gleiche Verfallsdatum

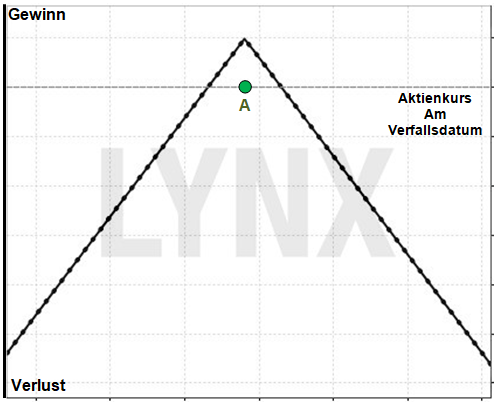

Profil eines Short Straddles

Prinzip des Short Straddles

Mit einem Short Straddle sind Sie verpflichtet, die Aktie zum Basispreis A zu kaufen oder zu verkaufen, wenn die Optionen ausgeübt werden.

Ihre Erwartung wird sein, dass der Aktienkurs so nah wie möglich am Basispreis A bleiben wird.

Durch den Verkauf von zwei Optionen erhalten Sie eine Prämie. Der maximale Gewinn wird auf diese Prämie begrenzt sein. Der theoretische maximale Verlust ist allerdings unlimitiert. Das Aufwärtsrisiko ist mit dem leerverkauften Call unbegrenzt, während das Abwärtsrisiko zwar erheblich ist, allerdings insofern begrenzt, dass die Aktie nicht tiefer als null fallen kann.

Fortgeschrittene Trader setzen diese Strategie um, um einen möglichen Rückgang der impliziten Volatilität auszunutzen. Wenn die implizite Volatilität einer Aktie ohne ersichtlichen Grund ungewöhnlich hoch ist, sind Call und Put Optionen möglicherweise überbewertet. Der Leerverkauf dieser Optionen ist dann entsprechend besonders lukrativ. Fällt dann die implizite Volatilität, verbilligen sich die Optionen, was sich auf den eingegangenen Short Straddle positiv auswirkt. Um den Zusammenhang zwischen einer hohen Volatilität und dem Preis einer Option zu verstehen, verweise ich auf unseren Artikel „Werden Sie mithilfe der Volatilität zum Profi-Trader“.

In der Umsetzung ist ein Short Straddle sehr einfach. Sie können ihn zum Beispiel im Rahmen einer einzigen Transaktion als Optionen-Kombination handeln. Dazu eignet sich unteren anderem der OptionTrader in Ihrer LYNX Handelsplattform. Welche Vorteile Optionskombinationen haben, lesen Sie in unserem Artikel „Vergleich: Optionskombinationen gegen einfache Optionen“

Meine persönlichen Tipps für den Handel von Short Straddles

- Bevorzugen Sie Short Straddles auf Aktien, die eine relativ hohe implizite Volatilität aufweisen. So stellen Sie sicher, dass sie teure Optionen verkaufen, mit der Erwartung, sie billiger zurückkaufen zu können.

- Bevorzugen Sie kurze Laufzeiten, da die Optionen in den letzten 60 Tagen vor ihrem Verfallsdatum schneller an Wert verlieren. Dieser Zeitwertverlust ist für Sie als Verkäufer der Optionen ein Vorteil. Siehe dazu auch unseren Artikel zum Thema Zeitwertverfall.

- Nehmen Sie die Gewinne vorzeitig mit. Meine Erfahrung hat gezeigt, dass es ratsam ist, Kasse zu machen, wenn 10% bis 25% der vereinnahmten Prämie bereits als Gewinn zu Buche stehen. Sie können im Anschluss einen neuen Short Straddle eröffnen, mit neuen nachjustierten Basispreisen, die wieder nah am aktuellen Aktienkurs sind.

Für wen ist der Short Straddle geeignet?

Diese Strategie ist nur für die fortgeschrittenen Trader gedacht, die in der Lage sind, Ihr Depot ständig zu überwachen und schnell zu reagieren.

Der Short Straddle ist zwar in seiner Ausführung nicht besonders kompliziert, er erfordert dennoch eine große Expertise im Handel. Sie müssen in der Lage sein, einzuschätzen, ob die Optionen teuer oder billig sind (anhand der impliziten Volatilität zum Beispiel), und nur dann den Short Straddle eingehen, wenn Sie wissen, dass die Optionen teuer sind.

Die größte Gefahr bei einem Short Straddle liegt in den potenziellen unbegrenzten Verlusten. Geht Ihr Handelsplan nicht auf, können Sie mehr als Ihren Einsatz verlieren.

Wann sollte ein Short Straddle eingegangen werden?

Sie eröffnen einen Short Straddle, wenn Sie davon ausgehen, dass sich die Aktie wenig bewegen wird. Ein Einstieg in einen Short Straddle könnte Sinn ergeben, wenn sich eine Aktie gerade aufgrund von besonderen Ereignissen stark bewegt hat und von der Sie jetzt eine Beruhigung erwarten.

Die meisten Anleger, die den Short Straddle handeln, werden auch nach wichtigen Nachrichtenereignissen Ausschau halten, die zu einem Kollaps der impliziten Volatilität der Aktie führen können. Die Veröffentlichung von Quartalsergebnissen kann dazu führen, dass sich eine Aktie stark nach oben oder nach unten bewegt, was schlecht für den Short Straddle (und gut für den Long Straddle) wäre. Sie führt aber auch in der Regel zu einem deutlichen Rückgang der impliziten Volatilität. Man spricht in dem Fall von einem „Volatilitäts-Crush“. Dieser Rückgang der impliziten Volatilität wirkt sich auf den Short Straddle extrem positiv aus.

Ob die positive Wirkung des Volatilitäts-Crushs ausreicht, um den nachteiligen Effekt der Kursbewegung auszugleichen, kann im Vorhinein allerdings nicht antizipiert werden.

Wo liegen Ihre Gewinnschwellen bei einem Short Straddle?

Bei einem Short Straddle, gibt es zwei Gewinnschwellen:

- Gewinnschwelle nach oben = Basispreis des Calls + vereinnahmte Prämie

- Gewinnschwelle nach unten = Basispreis des Puts – vereinnahmte Prämie

Was ist Ihr maximaler potenzieller Gewinn bei einem Short Straddle ?

Ihr potenzieller Gewinn ist auf die vereinnahmte Prämie begrenzt. Er wird erzielt, wenn der Aktienkurs genau am Basispreis der Optionen notiert. Ein Teilgewinn wird erzielt, wenn der Aktienkurs zwischen den Gewinnschwellen bleibt. Ein Short Straddle muss nicht bis zum Ende der Laufzeit der Optionen gehalten werden. Sie können die Position vorzeitig glattstellen und die Gewinne (oder die Verluste) mitnehmen.

Was ist Ihr maximaler potenzieller Verlust bei einem Short Straddle?

Ihr maximaler potenzieller Verlust ist unbegrenzt, wenn die Aktie steigt. Wenn die Aktie fällt, kann Ihr Verlust wegen der leerverkauften Put Option ebenfalls sehr stark ausfallen, ist aber begrenzt, da die Aktie nicht tiefer als 0 fallen kann.

Der Bruttoverlust am Verfallsdatum wäre die Differenz zwischen dem Aktienkurs und dem Basispreis der Call Option (wenn der Aktienkurs höher ist) beziehungsweise zwischen dem Aktienkurs und dem Basispreis der Put Option (wenn der Aktienkurs niedriger ist). Der Nettoverlust ist der Bruttoverlust abzüglich der vereinnahmten Prämie, die Ihnen auf jeden Fall erhalten bleibt.

Was sind die Margin Anforderungen?

Die Margin-Anforderung ist die Margin-Anforderung des Short Puts oder des Short Calls, je nachdem, welcher Wert höher ist, abzüglich der von der anderen Option-Seite erhaltenen Prämie.

Achtung: Die Margin-Anforderung kann sich im Laufe der Zeit ändern. Je nachdem, wie sich der Basiswert entwickelt, ist eine Erhöhung (oder Verringerung) der erforderlichen Margin möglich.

Wie wirkt sich die Zeit auf die Position aus?

Für diese Strategie ist der Zeitwertverfall Ihr bester Freund. Er wirkt sich doppelt zu Ihren Gunsten aus, da beide gehandelte Optionen vom Zeitwertverfall profitieren. Jeder Tag, der vergeht, ohne dass sich der Aktienkurs ändert, bringt beide Optionen einen Tag näher an den wertlosen Verfall.

Was ist der Einfluss der impliziten Volatilität?

Nachdem die Strategie umgesetzt wurde, möchten Sie, dass die implizite Volatilität abnimmt. Eine Erhöhung der impliziten Volatilität wäre von Nachteil, da sie doppelt gegen Sie wirkt, indem sie den Preis für beide verkaufte Optionen erhöht.

Ein Anstieg der impliziten Volatilität deutet auch auf eine erhöhte Wahrscheinlichkeit eines starken Kursschwungs hin, während sich der Aktienkurs nicht bewegen und nah am Basispreis der Optionen bleiben sollte.

Risiko einer Ausübung der Optionen

Eine vorzeitige Ausübung der Optionen ist zwar jederzeit möglich, erfolgt jedoch in der Regel für die Call Option nur dann, wenn eine Dividenden-Ausschüttung vor der Tür steht, oder für die Put Option, wenn sie tief im Geld ist.

Die Vor- und Nachteile des Short Straddles auf den Punkt gebracht

Vorteile:

- Der Short Straddle erzielt den maximalen Gewinn bei Aktien, die sich kaum bewegen

- Der Short Straddle profitiert vom Rückgang der impliziten Volatilität.

- Der Short Straddle profitiert vom Zeitwertverfall.

Nachteile:

- Der maximale Gewinn ist begrenzt.

- Eine starke Kursbewegung der Aktie führt zum Verlust der Position

- Der maximale mögliche Verlust ist unbegrenzt

Beispiel eines Short Straddles auf Coca-Cola (Ticker: KO)

Nehmen wir als Beispiel an, dass die Aktie von Coca-Cola (KO) derzeit mit 54$ gehandelt wird. Um die Short Straddle Strategie umzusetzen, verkauft ein Trader zwei Optionen, einen Call und einen Put.

Der Call mit einer Laufzeit von 40 Tagen hat einen Basispreis (Strike) von 54$ und seine Prämie beträgt 1,43$ für einen Gesamtpreis von 143$ (1,43$ x Multiplikator von 100). Die Put Option mit einer Laufzeit von 40 Tagen hat denselben Basispreis von 54$ und die Prämie beträgt 1,06$ für einen Gesamtpreis von 106$ (1,06$ x 100). Beide Optionen haben dasselbe Verfallsdatum. Die Gesamt-Prämie, die der Trader vereinnahmt, beläuft sich auf 249$.

Die Gewinnschwelle der Position auf der oberen Seite liegt bei 54$ + 2,49$ = 56,49$. Über diesem Kurs fängt der Trader an, Verluste zu machen. Die Gewinnschwelle der Position auf der unteren Seite liegt bei 54$ – 2,49$ = 51,51$. Unter diesem Kurs entstehen die ersten Verluste.

Wenn der Aktienkurs zum Verfallsdatum der Optionen zwischen 51,51$ und 56,49$ notiert, realisiert der Trader auf jeden Fall einen Gewinn, der auf 249$ begrenzt ist. Die volle Prämie und der maximale Gewinn von 249$ werden nur dann realisiert, wenn die Aktie exakt bei 54$ notiert. Die Margin-Anforderung der Position würde schätzungsweise 1.208$ betragen, so dass die Rendite des Short Straddles ca. 21% in 40 Tagen entsprechen würde (249$ / 1.208$). Ein Trader würde allerdings eine vorzeitige Gewinnmitnahme in Betracht ziehen, sobald 10% bis 25% der vereinnahmten Prämie als Gewinn realisiert werden kann.

Nehmen wir an, dass die Aktie von Coca-Cola aufgrund von Quartalsergebnissen, die wie erwartet ausgefallen sind, bei ca. 54,50$ zum Verfallsdatum der Optionen notieren würde. Die leerverkaufte Put Option würde wertlos verfallen (106$ Gewinn für den Trader), während die Call Option einen Wert von 0,50$ hätte. Mit dem Rückkauf der Call Option realisiert der Trader einen Gewinn von 93$ (143$ – 50$). In Summe beläuft sich der Gewinn auf 106$ + 93$ = 199$.

Wenn der Kurs aufgrund einer Gewinnwarnung auf 45$ fallen würde, würde die Call Option wertlos verfallen (143$ Gewinn für den Trader). Die Put Option ist aber stark im Geld und 9$ wert. Mit dem Multiplikator von 100 und nach dem Abzug der vereinnahmten Prämie verursacht die Put Option einen Verlust von 900$ – 106$ = 794$. In Summe beläuft sich der Verlust auf 794$ – 143$ = 651$, das 2,6-fache des maximalen möglichen Gewinns.

Dieses Beispiel zeigt, dass ein Short Straddle Gewinne abwirft, wenn sich die Aktie in einer engen Kursspanne bewegt. Wenn der Plan aber nicht aufgeht, drohen verheerende Verluste. Ein Ausstieg aus der Position könnte beispielsweise von einem Trader vorgenommen werden, sobald die Verluste das Zweifache des potenziellen Gewinns erreichen.

Fazit: Mehr eine Wette auf eine fallende Volatilität als auf eine stagnierende Aktie

Die Strategie des Short Straddles geht auf, wenn sich während der Laufzeit der Optionen die zugrunde liegende Aktie wenig bewegt. Die versiertesten Anleger werden allerdings eher einen Short Straddle eingehen, wenn sie davon ausgehen, dass die implizite Volatilität der zugrunde liegenden Aktie kurzfristig drastisch fallen wird. Dazu werden sie auf besondere Ereignisse lauern, wie die Bekanntgabe von Quartalsberichten, die bekannterweise zu einem „Volatilitäts-Crush“ führen können. Diese Erwartung ist aber sehr spekulativ, denn eine kleine Kursbewegung der Aktie, egal ob nach oben oder nach unten, reicht aus, um den Vorteil dieses Volatilitäts-Rückgangs zu neutralisieren.

Aufgrund ihrer potenziellen unbegrenzten Verluste ist diese Strategie also nur für fortgeschrittene Trader geeignet, die geübt sind, ihre Risiken konsequent zu managen und die viel Ahnung von den Mechanismen haben, die die Preise von Optionen beeinflussen.

Über den Optionen Broker LYNX können Sie direkt an den Terminbörsen mit Optionen handeln und von den einzigartigen Möglichkeiten der Assetklasse Optionen profitieren. Besuchen Sie unser Optionsportal, um alles über diese Anlageklasse zu erfahren und zu lernen.

Als Daytrader, Anleger oder Investor profitieren Sie über den Online Broker LYNX von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Handeln Sie diese Trading-Idee doch einfach risikolos mit unserem kostenfreien Demokonto nach.