Lassen Sie Charts für sich arbeiten! – Teil 3: Markttechnische Indikatoren

In den ersten beiden Teilen unserer Artikelserie zum Thema Technische Analyse haben wir uns mit den Instrumenten beschäftigt, die unmittelbar mit dem Kursverlauf zu tun haben bzw. mit ihm arbeiten: Trends, Widerstände, Unterstützungen und die verschiedensten Chartformationen. Aber es existiert neben dieser sogenannten Charttechnik noch eine weitere Ebene der Technischen Analyse, die sich „Markttechnik“ nennt. Hier arbeitet man zwar auch mit den Daten, die ein Kursverlauf hergibt, aber auf einem mittelbaren Weg, indem man sie in Indikatoren umrechnet, die Antworten auf Fragen geben sollen wie: Ist der Trend noch intakt? Sind die Kurse kurzfristig zu heiß gelaufen oder im Gegenteil zu stark gefallen? Bahnt sich gerade ein Trendwechsel an?

Die vier wichtigsten dieser markttechnischen Indikatoren stellen wir Ihnen in diesem Artikel vor. Es gibt Hunderte verschiedener Indikatoren. Dabei unterscheidet man vor allem drei größere Gruppen: Die Trendfolge-Indikatoren, die Oszillatoren und die gleitenden Durchschnitte. Letztere werden bisweilen als eigenes Tool der Technischen Analyse gesehen, aber wir wollen sie hier mit hinein nehmen, denn ihnen ist mit den anderen Indikatoren eines gemein: Sie verwenden die Kurse und unterwerfen sie einer Berechnung, die Aussagen ans Licht bringen soll, die man ansonsten nicht oder nur schwer im Kursverlauf selbst erkennen kann. Beginnen wir mit den gleitenden Durchschnitten, denn über sie muss man Bescheid wissen, um die anderen Indikatoren zu verstehen.

Gleitende Durchschnitte: Leitstrahlen oder Wendemarken

Gleitende Durchschnitte (kurz GD) sind genau das, was der Name sagt: Sie zeigen den durchschnittlichen Kurs über einen bestimmten Zeitraum, wobei sie immer mit dem aktuellen Kurs mitlaufen. Der gleitende Durchschnitt der letzten 20 Börsentage nimmt die Schlusskurse dieser letzten 20 Handelstage, addiert sie und teilt sie durch 20. Am Folgetag kommt dieser neue Tag in die Berechnung mit hinein, der älteste Kurs hingegen fällt aus der Berechnung heraus. Dieses Grundprinzip gilt für alle angewendeten Zeitebenen und auch für alle Berechnungsarten. Wozu ist das nützlich?

Ein solcher GD (engl. MA für Moving Average) zeigt dem Investor sofort: Wo stehen wir derzeit? Ein ansteigender GD und ein Kurs, der über diesem GD liegt, macht klar: Der Aufwärtstrend ist intakt. Fällt der GD und der Index, die Aktie oder irgendein anderes Asset (die markttechnischen Indikatoren sind für alle Assets und Zeithorizonte gleichermaßen einsetzbar) liegt unter dem GD, ist ein Abwärtstrend zu unterstellen.

Gerade weil die GDs viel beachtet und eingesetzt werden, sind sie zugleich eine Basis für Kauf- oder Verkaufssignale. Oft dienen diese Linien als aktiv verteidigte Unterstützungen oder Widerstände, weil man eben weiß, dass deren Über- oder Unterschreiten gerne als Basis für den Kauf oder Verkauf genutzt wird. Was auch zugleich deutlich macht: Diese GDs sind nicht alleine aus sich heraus Ankerpunkte für das Trading. Sie werden zu Kursbremsen, zu Beschleunigern von Impulsen oder zur Basis eines Richtungswechsels, gerade weil so viele Anleger diese Linien aktiv für ihr Trading nutzen.

Die wichtigsten Gleitenden Durchschnitte im europäischen Handel sind die 20-Tage-Linie und die 200-Tage-Linie. Im US-Handel sind auch die 50-Tage- und die 100-Tage-Linie viel beachtete Zeitraster.

Gleitender Durchschnitt – 200-Tage-Linie

Was die Berechnung angeht, werden vor allem zwei Methoden eingesetzt. Der einfache GD (MA oder SMA für Simple Moving Average), bei dem jeder der in die Berechnung einfließende Handelstag dasselbe Gewicht hat und der exponentielle GD (EMA), bei dem die ältesten Kurse aus der Zeitreihe geringer gewichtet werden als die der jüngsten Vergangenheit. Wie immer gilt auch hier:

Natürlich können Sie hier mit jeglichen Zeitspannen und Berechnungsmethoden experimentieren. Da diese GDs aber vor allem deswegen als „Trigger“ für Auf- und Abwärtsimpulse oder Richtungswechsel dienen, weil die große Mehrheit sich an ganz bestimmten GDs orientiert, können Sie davon ausgehen, dass z.B. ein triangular berechneter GD über 71 Tage auf Dauer nichts bringt. Kurz gesagt: Bleiben Sie hier bei den Standards, wobei man meist bei den GDs, die man direkt im Chart als Leitlinie einsetzt, die einfache Variante, d.h. den SMA verwendet. In bestimmten markttechnischen Indikatoren wie dem MACD, zu dem wir jetzt kommen, werden aber auch EMA, die exponentiellen GDs, eingesetzt.

Gleitender Durchschnitt – 20-Tage-Linie

Der MACD: Orientierung für Trend-Trader

MACD ist die Abkürzung für „Moving Average Convergence/Divergence“-Indikator. Daraus leitet sich schon ab, was er tut: Er misst die Veränderungen von gleitenden Durchschnitten des Kurses zueinander. Und das ist, um die Solidität eines Trends zu erkennen, eine clevere Idee, daher ist dieser Indikator für jeden Trader, aber auch für längerfristig orientierte Inverstoren ein „Muss“.

Kurz eingeschoben: Ob es um Chartformationen, Trends oder wie hier um markttechnische Indikatoren geht: Sie alle sind auf jeder Zeitebene einsetzbar. Ob man einen Kursverlauf auf 15-Minuten-Basis, Tages-, Wochen, oder Monatsbasis untersucht: Alle Werkzeuge der Technischen Analyse sind auf jeder Zeitebene mit denselben Parametern und denselben Aussagen anwendbar.

Zurück zum MACD: Jeder markttechnische Indikator hat Parameter bei seiner Berechnung, die man variieren kann. Manchmal ist das durchaus sinnvoll, manchmal aber auch nicht. Beim MACD sollte man immer mit der Standardeinstellung arbeiten. Denn so wie bei Chartformationen gilt auch bei der Markttechnik: Wenn Sie Formationen oder Indikatoren kreieren oder verändern, die sonst niemand kennt oder sehen kann, kann sich auch niemand nach ihnen richten. Solche Indikatoren müssen allgemein genutzt werden, um effektiv zu sein.

Der MACD arbeitet mit drei gleitenden Durchschnitten: Den exponentiellen Durchschnitten (EMA) der letzten 9, 12 und 26 Handelstage. Die werden miteinander in Relation gesetzt, indem die Levels der GDs mit 12 und 26 Tagen voneinander subtrahiert werden. Daraus entsteht eine Linie, die um die Nulllinie schwankt, das ist der eigentliche MACD.

Wenn der MACD über der Nulllinie verläuft, heißt das, dass der kurze GD über 12 Tage über dem längeren mit 26 Tagen liegt. Das indiziert, dass grundsätzlich ein Aufwärtstrend vorliegt. Liegt der MACD unter der Nulllinie, indiziert das einen Abwärtstrend im der Berechnung zugrundeliegenden Kurs. Je stärker die MACD-Linie von der Nulllinie entfernt ist, desto weiter liegen auch der 12-Tage- und der 26-Tage-GD auseinander, umso intensiver ist also der Trend.

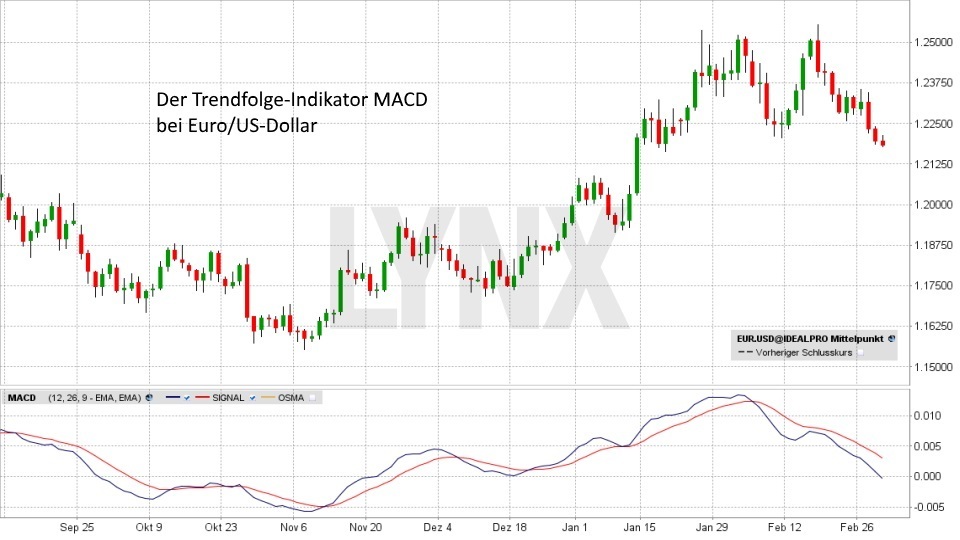

Trendfolge-Indikator MACD

Zu dieser eigentlichen MACD-Linie kommt eine zweite Linie hinzu, die sogenannte „Trigger-“ oder „Signallinie“. Sie ist der 9-Tage-GD der vorgenannten MACD-Linie. D.h. hier wird kein GD des eigentlichen Kurses berechnet, sondern ein GD der beiden GD-Werte über 12 und 26 Tage – Ziel ist, zeitnähere Signale zu erzeugen. Die einfach zu erkennen sind:

Schneidet der MACD die Signallinie von oben nach unten, ist dies ein bärisches Signal, ein Überkreuzen der Signallinie nach oben wird als bullisches Signal gewertet. Der vorstehende Chart zeigt den MACD-Indikator, der wie die meisten markttechnischen Indikatoren vom Kursbild getrennt abgebildet wird, um die Übersichtlichkeit zu wahren, beim Euro/US-Dollar-Kurs.

Der Relative Stärke Index RSI: Das Thermometer

Während der MACD vor allen dem Trend folgt und damit Trendwechsel anzeigt, die auch mittelfristiger Natur sein können, dienen der jetzt besprochene RSI und der folgende Stochastik-Oszillator eher dem kurzfristigen Trading.

Der Relative Stärke Index misst nicht, wie man denken könnte, das Verhältnis einer Aktie zu einem Index oder von zwei Aktien zueinander. Er misst die „innere“ Stärke eines Kursverlaufs, indem man folgendes tut: Man nimmt die Tage, an denen eine Aktie oder eine andere Kurszeitreihe gegenüber dem Vortag im Plus geschlossen hat, addiert diese und teilt sie durch die Anzahl dieser Tage. Danach tut man dasselbe mit den Schlusskursen der Tage, an denen der Kurs gegenüber Vortag im Minus schloss. Abschließend dividiert man diesen Durchschnitt der Plus-Kurse durch den Durchschnitt der Minus-Kurse.

Normalerweise werden als Berechnungszeitraum 14 Tage gewählt. Sie können auch kürzere oder längere Zeitspannen wählen, aber bedenken Sie dann, dass dort entstehende Signale womöglich nur von Ihnen selbst gesehen werden, daher ist es durchaus sinnvoll, bei der Standard-Einstellung zu bleiben. Heraus kommt eine Linie, die zwischen Null (kein einziger Tag lag am Ende im Plus) und 100 (kein einziger Tag lag am Ende im Minus) schwankt. Wie setzt man diesen RSI zur Generierung von Long- oder Short-Signalen ein?

RSI – ein guter Signalgeber

Die Bereiche unterhalb von 30 und oberhalb von 70 sind die überverkaufte bzw. überkaufte Zone. Erreicht der RSI eine dieser Zonen steigt die Wahrscheinlichkeit, dass eine Gegenbewegung ansteht. Aber erst, wenn der Indikator in diese Zonen eingetaucht oder sie zumindest berührt hat und dann wieder aus ihnen herausläuft, wäre ein Signal generiert. In die überkaufte Zone hineinzulaufen ist z.B. noch kein Short-Signal, denn die Dynamik könnte sich ja fortsetzen. Erst, wenn man sieht, dass die relative Stärke der Kursbewegung nachlässt bzw. zunimmt, indem der Kurs aus der überkauften Zone nach unten oder aus der überverkauften Zone nach oben hinausläuft, wäre ein Signal gegeben. Er fungiert damit sozusagen wie ein Thermometer, indem er eine Überhitzung oder im Gegenteil eine Unterkühlung des Kurses indiziert.

Es gibt aber noch eine weitere interessante Einsatzmöglichkeit des RSI: Divergenzen zwischen dem Kursverlauf und dem Indikator kündigen bisweilen markante Richtungswechsel im Kurs an. Mehr zu diesen besonderen Fähigkeiten finden Sie in unserem Artikel „Der RSI – Ein Indikator mit ganz besonderen Fähigkeiten“

Der Stochastik-Oszillator: Dauerlauf in Schlangenlinien

Der Name ist bei diesem Indikator nicht gerade Programm: Bei Stochastik denkt man zu Recht an Wahrscheinlichkeitsrechnung. Damit hat dieser Indikator aber nichts zu tun. Die Grundidee hinter dem Indikator ist, dass die Schlusskurse in intakten Aufwärtstrends grundsätzlich nahe am Tageshoch liegen müssten, in Abwärtstrends nahe des Tagestiefs. Hier werden deswegen die Tageshochs und Tagestiefs in einer Formel zum Schlusskurs ins Verhältnis gesetzt und daraus zwei gleitende Durchschnitte gebildet. Im Gegensatz zum MACD, wo man bei den GDs die exponentielle Berechnung verwendet, nimmt man bei der Stochastik grundsätzlich eine lineare Berechnungsweise.

Stochastik-Oszillator beim DAX

Die ursprüngliche Grundeinstellung für den Stochastik-Oszillator sind zwei gleitende Durchschnitte über 5 und 3 Tage. Das ist aber eine recht kurze, weil extrem stark schwankende Einstellung, daher hat sich mit den Jahren mehr und mehr das Zeitraster 10 und 6 Tage für die GDs des Stochastik-Oszillators eingebürgert.

Wie beim RSI schwankt der Indikator zwischen Null und 100, seine überverkaufte Zone liegt unter 20, die überkaufte Zone über 80. Innerhalb dieser Zone läuft er permanent hin und her. Auch bei diesem Indikator geht es nicht um das Eintreten, sondern um das Austreten aus den Extremzonen – erst das generiert ein entsprechendes Signal.

„Vollständige“ Signale entstehen, wenn der Oszillator mit beiden Linien in eine der Extremzonen hineingelaufen ist, dann aus diesen Zonen hinausläuft und die Linien sich überkreuzen, wobei immer die schnellere, rote Linie die schwarze in Richtung des Verlassens der Extremzone überkreuzen muss.

Aktienrisiko minimieren: Wie Sie sich vor bösen Überraschungen schützen

Fazit: Markttechnische Indikatoren sind ein wichtiges Teil Ihrer „Toolbox“

Mit dieser Grundausstattung an markttechnischen Indikatoren sind Sie grundsätzlich schon komplett ausgerüstet, denn mit ihnen finden Sie für alle Gelegenheiten eine zusätzliche „Meinung“ durch einen Indikator. Aber natürlich können diese Indikatoren nicht nonstop perfekte Signale liefern. Schließlich sind sie ja alle, wie Sie sehen konnten, mathematische Ableitungen der Kurse und damit dessen, was „war“.

Dass diese vier Indikatoren GD, MACD, RSI und Stochastik so gut funktionieren, liegt im Besonderen daran, dass sie als Standard-Instrumente von den meisten Marktteilnehmern beobachtet und die von ihnen generierten Signale auch umgesetzt werden. Sie sind damit eine Art „self fulfilling prophecy“, also eine sich selbst erfüllende Prophezeiung. Fügen Sie diese Indikatoren ihrem Werkzeugkasten der Technischen Analyse hinzu, aber nutzen Sie immer alle Werkzeuge, die ihnen die Technische Analyse bietet und bilden sich erst anhand des daraus entstehenden Gesamtbilds Ihre Meinung!

In unserem nächsten Artikel unserer Artikelserie zur Technischen Analyse widmen wir uns dem Thema Stoppkurse. Was ist das, welche Formen gibt es und wie setzt man sie am geschicktesten ein?

Sie möchten in Aktien investieren?

LYNX bietet Ihnen den Börsenhandel von Aktien direkt an den Heimatbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads. Sie haben über LYNX außerdem die Möglichkeit Aktien leer zu verkaufen, um auch von fallenden Aktienkursen zu profitieren.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Artikelserie: Die Technische Analyse – Lassen Sie Charts für sich arbeiten!

- Trends, Widerstände und Unterstützungen: Das Fundament jeder Analyse

- Trendwende- und Konsolidierungsformationen: Die wichtigsten Chartmuster in Trends

- Markttechnik: Mit diesen Indikatoren sind Sie komplett ausgerüstet

- Absicherung: Stoppkurse richtig setzen

- Candlestick-Charts: Was diese Charts alles können

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen